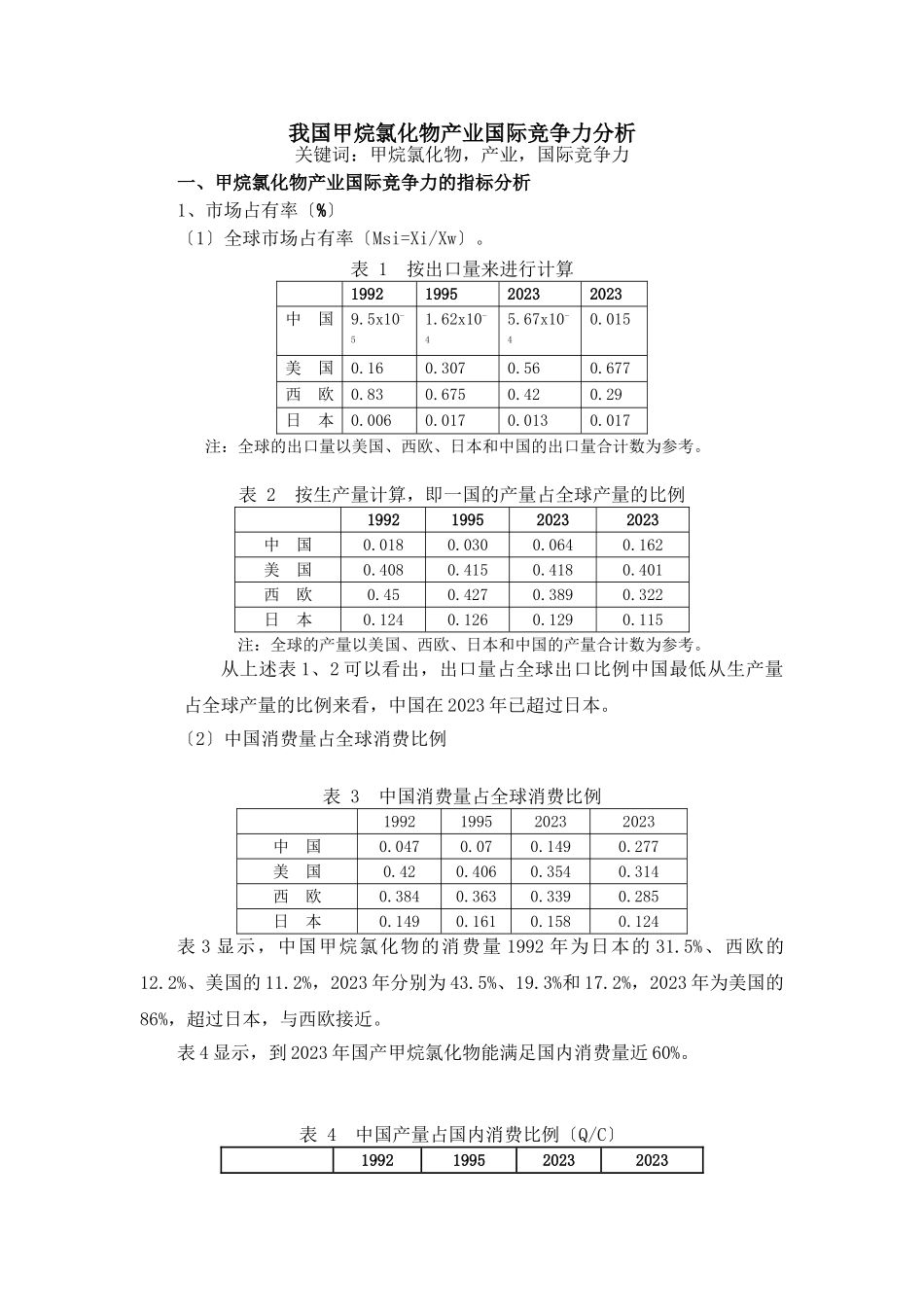

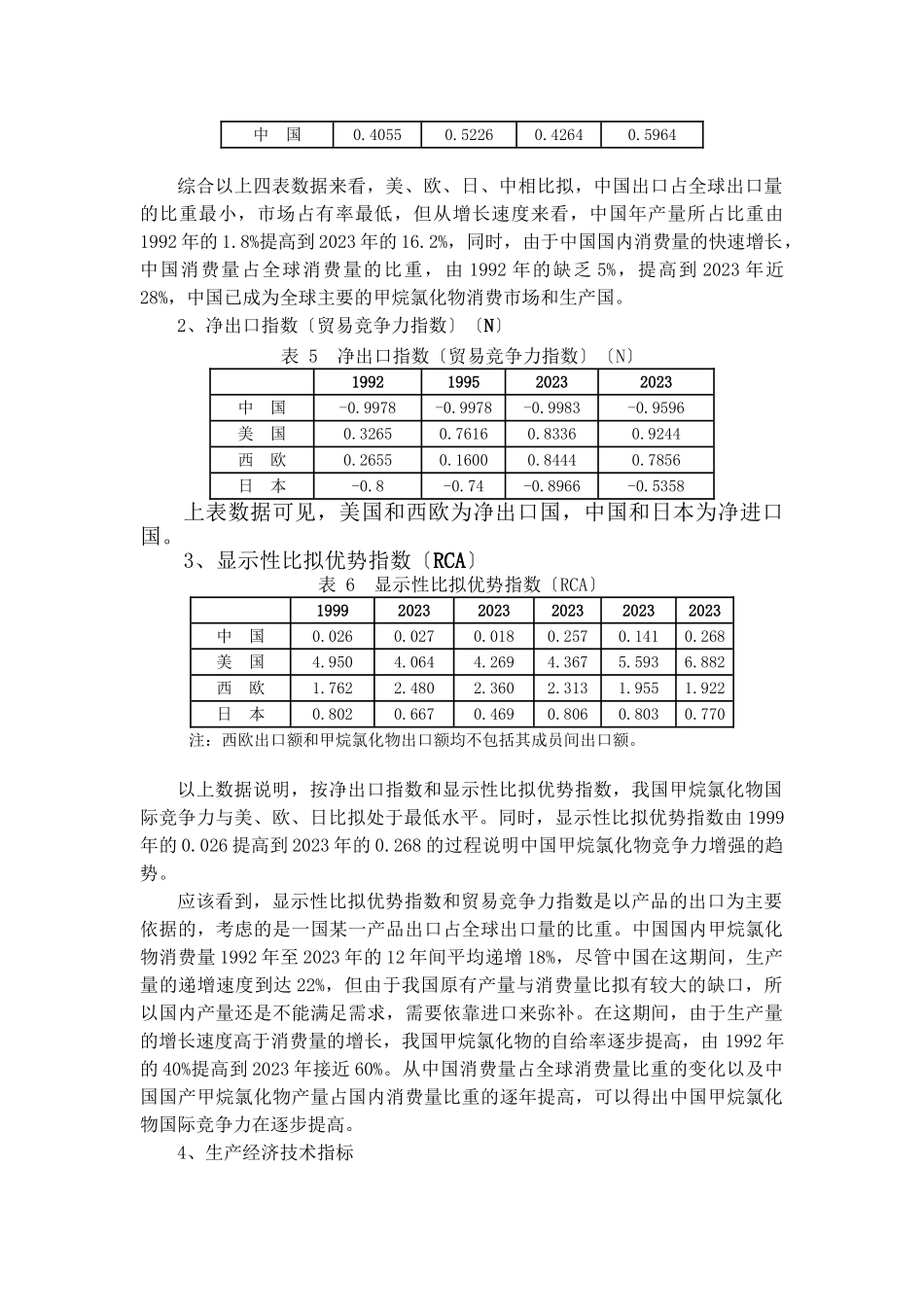

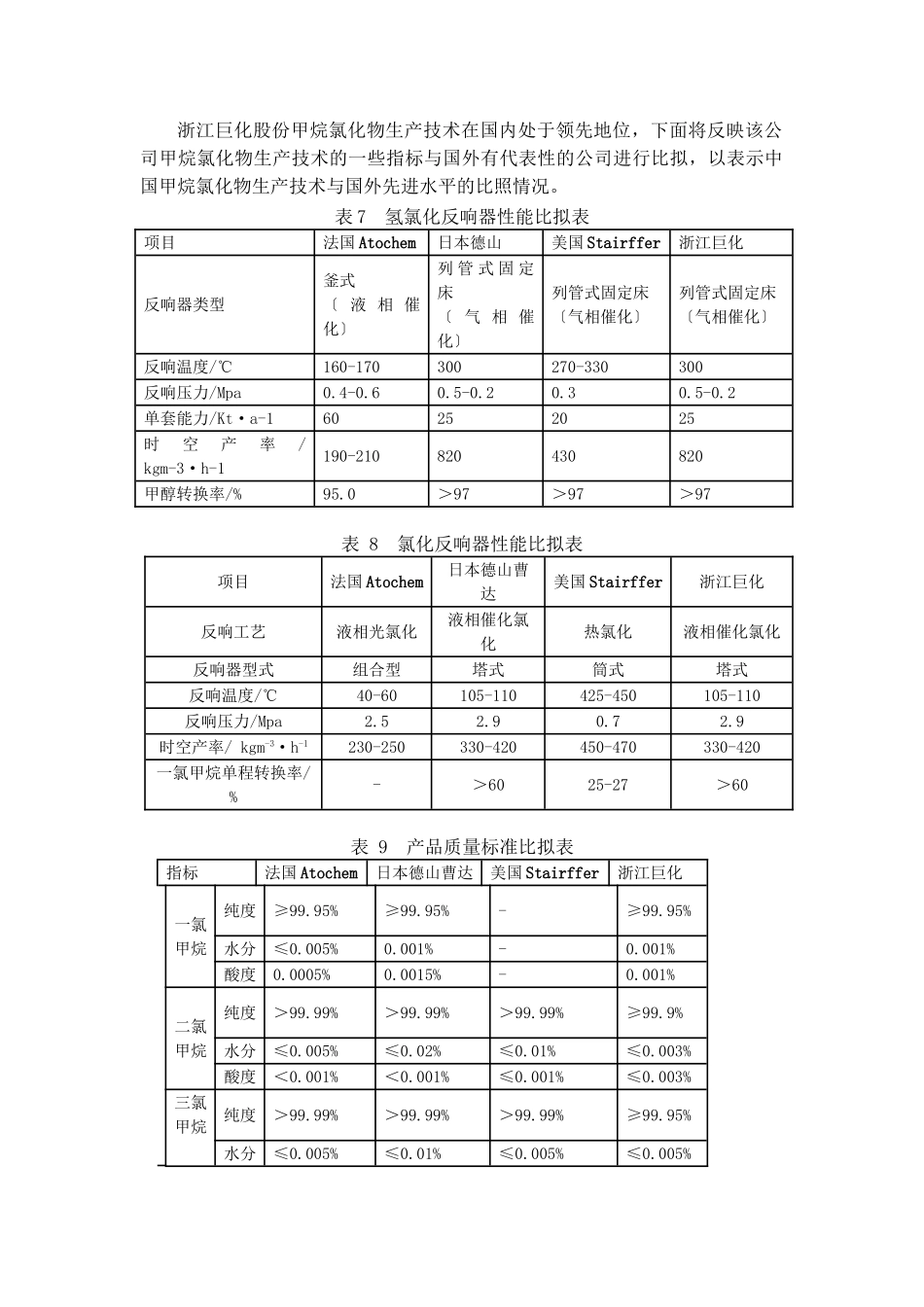

我国甲烷氯化物产业国际竞争力分析关键词:甲烷氯化物,产业,国际竞争力一、甲烷氯化物产业国际竞争力的指标分析1、市场占有率〔%〕〔1〕全球市场占有率〔Msi=Xi/Xw〕。表1按出口量来进行计算1992199520232023中国9.5x10-51.62x10-45.67x10-40.015美国0.160.3070.560.677西欧0.830.6750.420.29日本0.0060.0170.0130.017注:全球的出口量以美国、西欧、日本和中国的出口量合计数为参考。表2按生产量计算,即一国的产量占全球产量的比例1992199520232023中国0.0180.0300.0640.162美国0.4080.4150.4180.401西欧0.450.4270.3890.322日本0.1240.1260.1290.115注:全球的产量以美国、西欧、日本和中国的产量合计数为参考。从上述表1、2可以看出,出口量占全球出口比例中国最低从生产量占全球产量的比例来看,中国在2023年已超过日本。〔2〕中国消费量占全球消费比例表3中国消费量占全球消费比例1992199520232023中国0.0470.070.1490.277美国0.420.4060.3540.314西欧0.3840.3630.3390.285日本0.1490.1610.1580.124表3显示,中国甲烷氯化物的消费量1992年为日本的31.5%、西欧的12.2%、美国的11.2%,2023年分别为43.5%、19.3%和17.2%,2023年为美国的86%,超过日本,与西欧接近。表4显示,到2023年国产甲烷氯化物能满足国内消费量近60%。表4中国产量占国内消费比例〔Q/C〕1992199520232023中国0.40550.52260.42640.5964综合以上四表数据来看,美、欧、日、中相比拟,中国出口占全球出口量的比重最小,市场占有率最低,但从增长速度来看,中国年产量所占比重由1992年的1.8%提高到2023年的16.2%,同时,由于中国国内消费量的快速增长,中国消费量占全球消费量的比重,由1992年的缺乏5%,提高到2023年近28%,中国已成为全球主要的甲烷氯化物消费市场和生产国。2、净出口指数〔贸易竞争力指数〕〔N〕表5净出口指数〔贸易竞争力指数〕〔N〕1992199520232023中国-0.9978-0.9978-0.9983-0.9596美国0.32650.76160.83360.9244西欧0.26550.16000.84440.7856日本-0.8-0.74-0.8966-0.5358上表数据可见,美国和西欧为净出口国,中国和日本为净进口国。3、显示性比拟优势指数〔RCA〕表6显示性比拟优势指数〔RCA〕199920232023202320232023中国0.0260.0270.0180.2570.1410.268美国4.9504.0644.2694.3675.5936.882西欧1.7622.4802.3602.3131.9551.922日本0.8020.6670.4690.8060.8030.770注:西欧出口额和甲烷氯化物出口额均不包括其成员间出口额。以上数据说明,按净出口指...