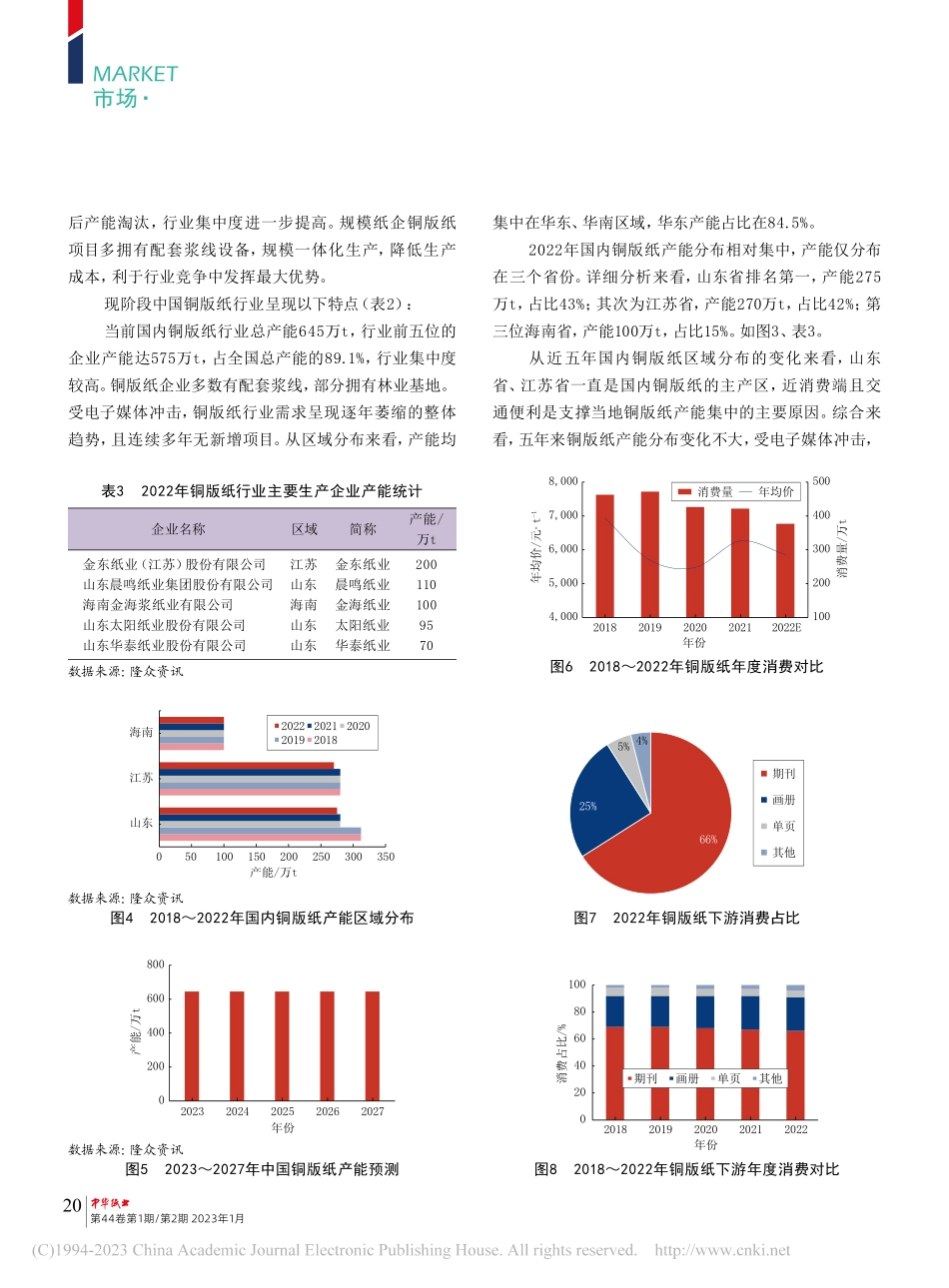

国内铜版纸供需形势分析⊙隆众资讯文化用纸资深分析师张楠近五年来,中国铜版纸全国均价呈现“W”走势,“旺季不旺,淡季不淡”的特点越发明显。国内铜版纸价格驱动在成本逻辑和供需逻辑之间不断转换,2018~2022年间,国内铜版纸全国均价低点出现在2020年5月初为4,850.0元/t,价格高点出现在2021年4月初为7,775.0元/t。如图1。2018年,伴随着环境治理影响减弱,市场供应逐步恢复,加之中美贸易战影响,终端纸制品销售备受影响,下游需求缩减。市场整体呈现高位震荡后快速下行的走势。2019年整体市场缓慢恢复;2020年受公共卫生事件影响,需求面减弱,纸价大幅下行,跌至历史五年新低,随着下半年疫情缓和,需求面缓慢复苏,纸价有所恢复;2021年受原料纸浆大幅上涨带动,铜版纸价格上涨至历史五年新高,然因纸浆下行且前期涨幅过大,5月初纸价开始大幅震荡下行,叠加大经济环境下,需求面整体支撑偏弱,纸价延续下行至9月底。10月份起,受政策面及需求端改善带动,铜版纸市场供需矛盾得以缓和,纸价出现阶段性上行。2022年,铜版纸受成本面及需求端相图12018~2022年国内铜版纸价格走势4,0005,0006,0007,0008,00020182019202020212022铜版纸价格/元·t-1年份表12018~2022年铜版纸价格与供需数据相关性分析时间段2018~2022年2022年Q1Q2Q3价格与产能利用率0.270.130.86-0.780.13价格与产量0.210.140.86-0.780.13价格与表观消费量0.210.270.93-0.95-0.39价格与库存量0.010.580.87-0.730.35数据来源:隆众资讯市场·MARKET18第44卷第1期/第2期2023年1月率及库存量的相关性由极强的正相关性逐步减弱,价格与表观消费量的相关性由极强的正相关性逐步转变为较强的负相关性。表明影响双胶纸价格走势的主要因素从年内前期的成本主导逐步转换为供需主导。第一季度,铜版纸的价格受成本面推动,需求支撑稍显不足,企业出现累库现象,价格与产量、产能利用率、表观消费量、库存量均呈现极强的正相关性。第二季度,受需求拖累,铜版纸价格出现小幅回落,铜版纸价格与供需面数据呈现出较强的负相关性。第三季度,铜版纸价格受成本面与供需面作用,价格表现较为平稳,与供需面数据呈现较低的相关性。据隆众资讯监测统计,2018~2022年中国铜版纸产能复合增长率在-1.7%(如图2)。阶段性来看,铜版纸产能相对稳定。受电子媒体冲击影响,行业需求呈现逐年递减的趋势,产能过剩局面进一步体现。行业连续多年没有新增产能投放,且未来暂无新增产能计划。随着落互作...