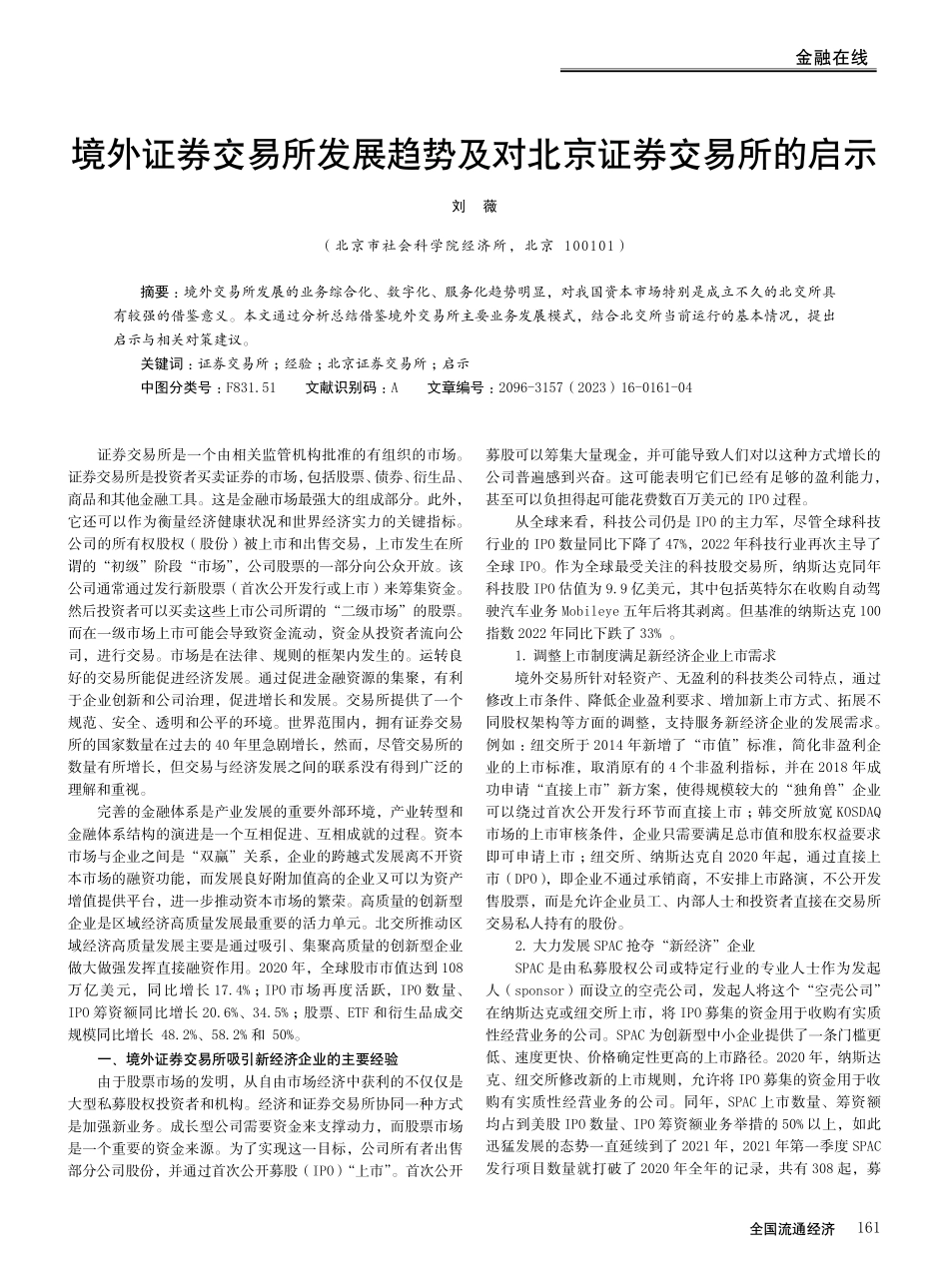

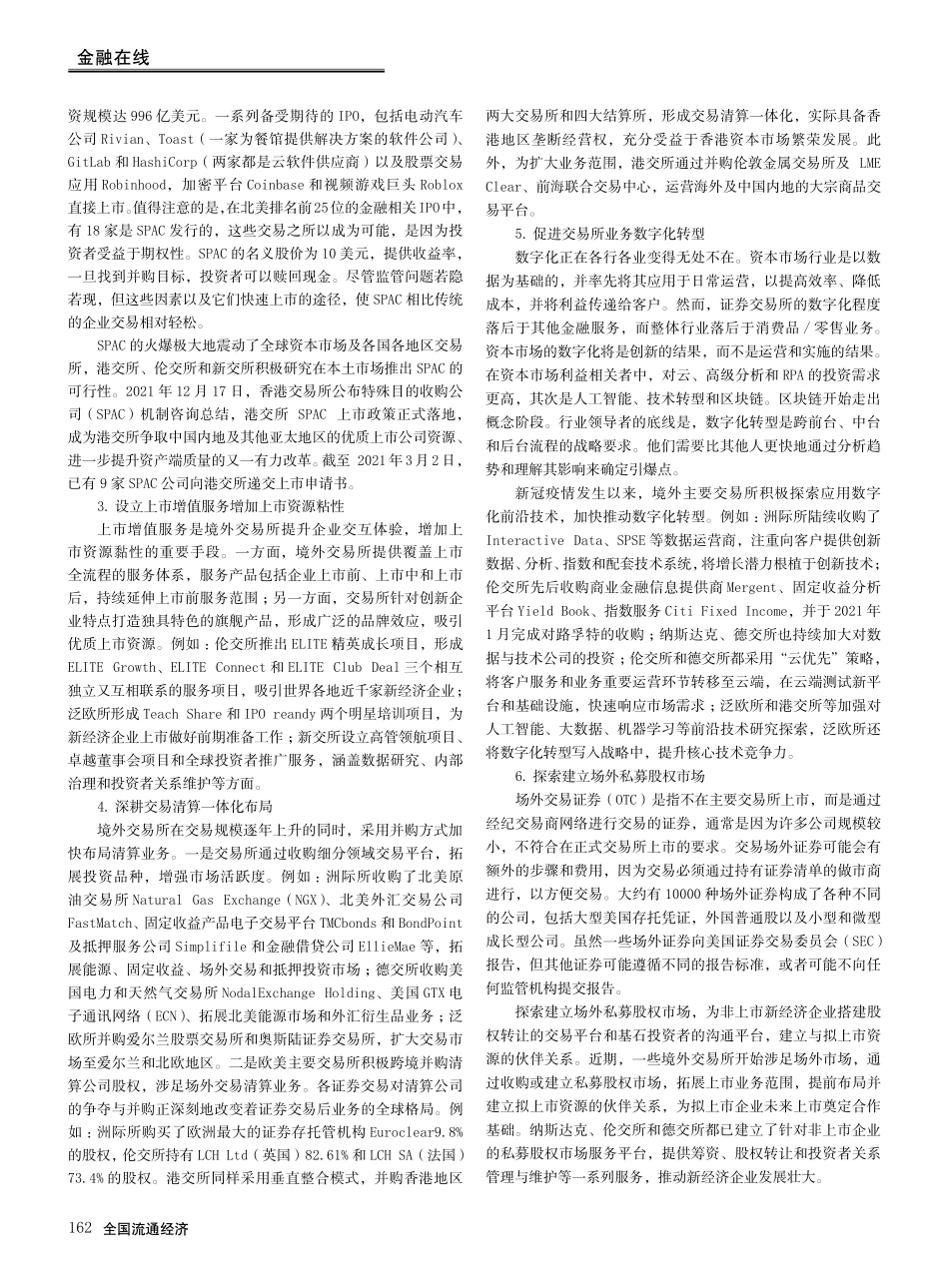

全国流通经济161金融在线境外证券交易所发展趋势及对北京证券交易所的启示刘薇(北京市社会科学院经济所,北京100101)摘要:境外交易所发展的业务综合化、数字化、服务化趋势明显,对我国资本市场特别是成立不久的北交所具有较强的借鉴意义。本文通过分析总结借鉴境外交易所主要业务发展模式,结合北交所当前运行的基本情况,提出启示与相关对策建议。关键词:证券交易所;经验;北京证券交易所;启示中图分类号:F831.51文献识别码:A文章编号:2096-3157(2023)16-0161-04证券交易所是一个由相关监管机构批准的有组织的市场。证券交易所是投资者买卖证券的市场,包括股票、债券、衍生品、商品和其他金融工具。这是金融市场最强大的组成部分。此外,它还可以作为衡量经济健康状况和世界经济实力的关键指标。公司的所有权股权(股份)被上市和出售交易,上市发生在所谓的“初级”阶段“市场”,公司股票的一部分向公众开放。该公司通常通过发行新股票(首次公开发行或上市)来筹集资金。然后投资者可以买卖这些上市公司所谓的“二级市场”的股票。而在一级市场上市可能会导致资金流动,资金从投资者流向公司,进行交易。市场是在法律、规则的框架内发生的。运转良好的交易所能促进经济发展。通过促进金融资源的集聚,有利于企业创新和公司治理,促进增长和发展。交易所提供了一个规范、安全、透明和公平的环境。世界范围内,拥有证券交易所的国家数量在过去的40年里急剧增长,然而,尽管交易所的数量有所增长,但交易与经济发展之间的联系没有得到广泛的理解和重视。完善的金融体系是产业发展的重要外部环境,产业转型和金融体系结构的演进是一个互相促进、互相成就的过程。资本市场与企业之间是“双赢”关系,企业的跨越式发展离不开资本市场的融资功能,而发展良好附加值高的企业又可以为资产增值提供平台,进一步推动资本市场的繁荣。高质量的创新型企业是区域经济高质量发展最重要的活力单元。北交所推动区域经济高质量发展主要是通过吸引、集聚高质量的创新型企业做大做强发挥直接融资作用。2020年,全球股市市值达到108万亿美元,同比增长17.4%;IPO市场再度活跃,IPO数量、IPO筹资额同比增长20.6%、34.5%;股票、ETF和衍生品成交规模同比增长48.2%、58.2%和50%。一、境外证券交易所吸引新经济企业的主要经验由于股票市场的发明,从自由市场经济中获利的不仅仅是大型私募股权投资者和机构。经济和证券交易所协同一种方式是加强新业务。成长...