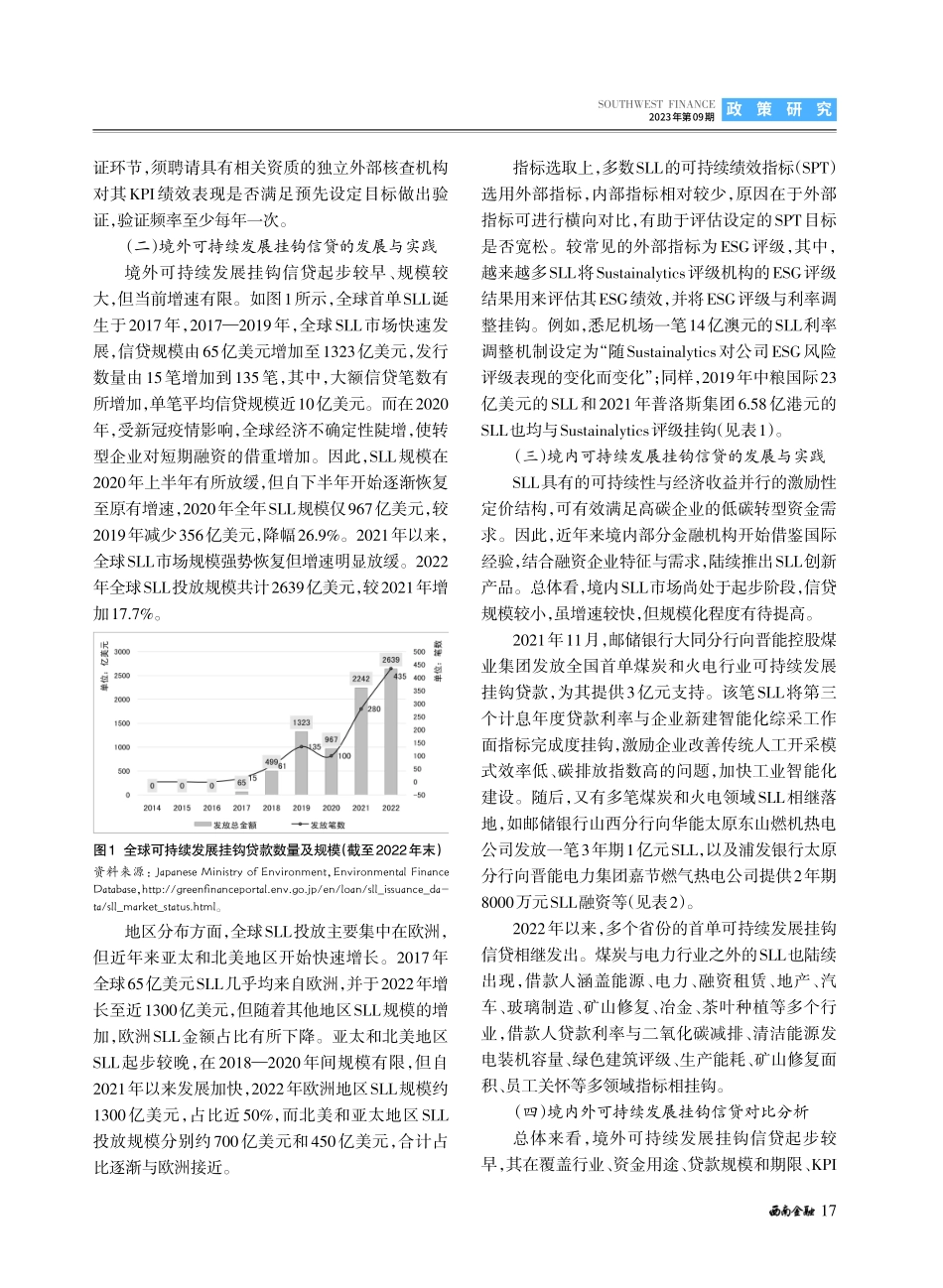

政策研究SOUTHWESTFINANCE2023年第09期一、研究背景实现“碳达峰、碳中和”是一场广泛而深刻的经济社会变革,给我国产业结构转型升级带来了机遇与挑战。一方面,节能环保、清洁能源等绿色产业数年来在绿色金融的大力支持下已具备一定规模和市场竞争力;另一方面,在降碳力度不断加大的背景下,电力、能源、钢铁、化工等碳密集行业面临较大的转型风险。因此,在实现“双碳”目标过程中,既要扶持绿色产业发展壮大,也需积极推动碳密集行业低碳转型,前者属于绿色金融支持范畴,而后者则是转型金融的重点支持领域。近年来,随着绿色金融标准趋严,更多的碳密集产业低碳转型可能被排除在绿色金融支持范围之外,如《绿色债券支持项目目录(2021年版)》将燃煤电厂超低排放改造、煤炭清洁利用等清洁煤相关项目剔除出绿色债券支持范围(徐洪峰和伊磊,2023)。传统碳密集产业在现行绿色金融体系下难以得到充分的低碳转型资金支持,因此,碳密集产业低碳转型将更多依赖转型金融产品和服务的支持。当前,全球已有较多机构对转型金融内涵作出界定。国外如OECD(2019)认为转型金融是“在实现2030可持续发展议程的过程中,向经济主体提供摘要:转型金融与绿色金融是金融支持“双碳”目标实现的双支柱,在当前绿色金融标准趋严的背景下,传统碳密集行业对转型金融存在大量需求,因此,转型金融对支持碳密集行业低碳转型具有重要作用。与绿色金融相比,当前转型金融发展尚处于起步阶段,转型金融产品和服务在不断创新和探索中。目前,境内外已有的转型金融产品主要为转型类信贷和转型类债券,具体包括可持续发展挂钩信贷、转型债券、可持续发展挂钩债券,以及可持续发展再挂钩债券,境内外转型金融产品在市场特征和设计特征上存在较大区别。本文对现有转型金融产品的发展历程和市场实践等进行分析,并结合案例探讨境内外转型金融产品的特征差异。通过分析境内转型金融产品发展的不足,并借鉴境外转型金融产品的成熟经验,提出推动境内转型金融产品创新和发展的相关建议。关键词:转型金融;绿色金融;转型债券;ESG投资;产业转型;可持续发展;碳达峰;碳中和中图分类号:F832;F205文献标识码:A文章编号:1009-4350-2023(09)-0015-17作者简介:徐洪峰,女,博士,中国社会科学院研究员,中诚信绿金科技(北京)有限公司首席专家,研究方向:可持续金融、能源政治经济;伊磊(通讯作者),男,中国社会科学院大学硕士研究生,研究方向:能源经济、绿色金融...