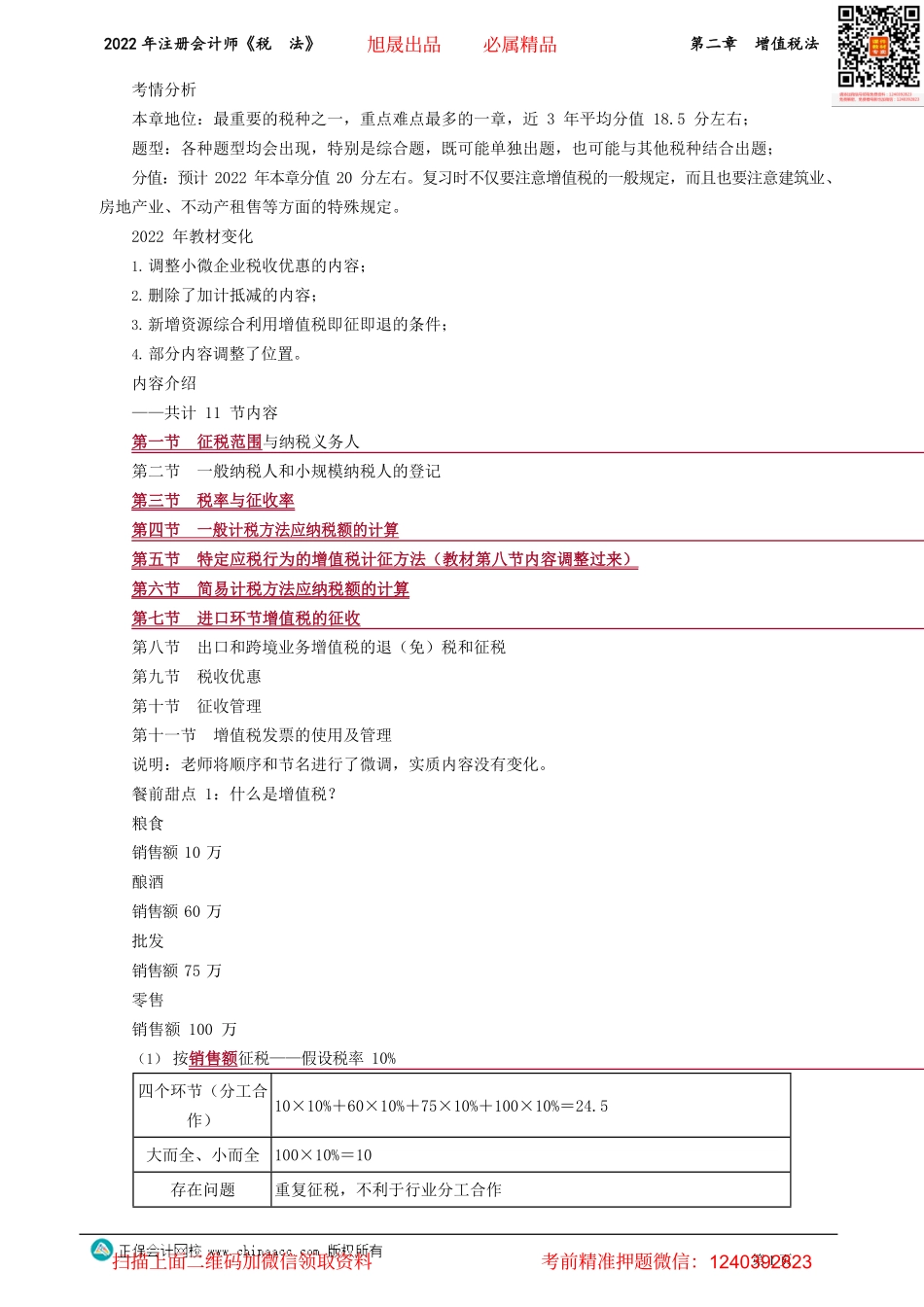

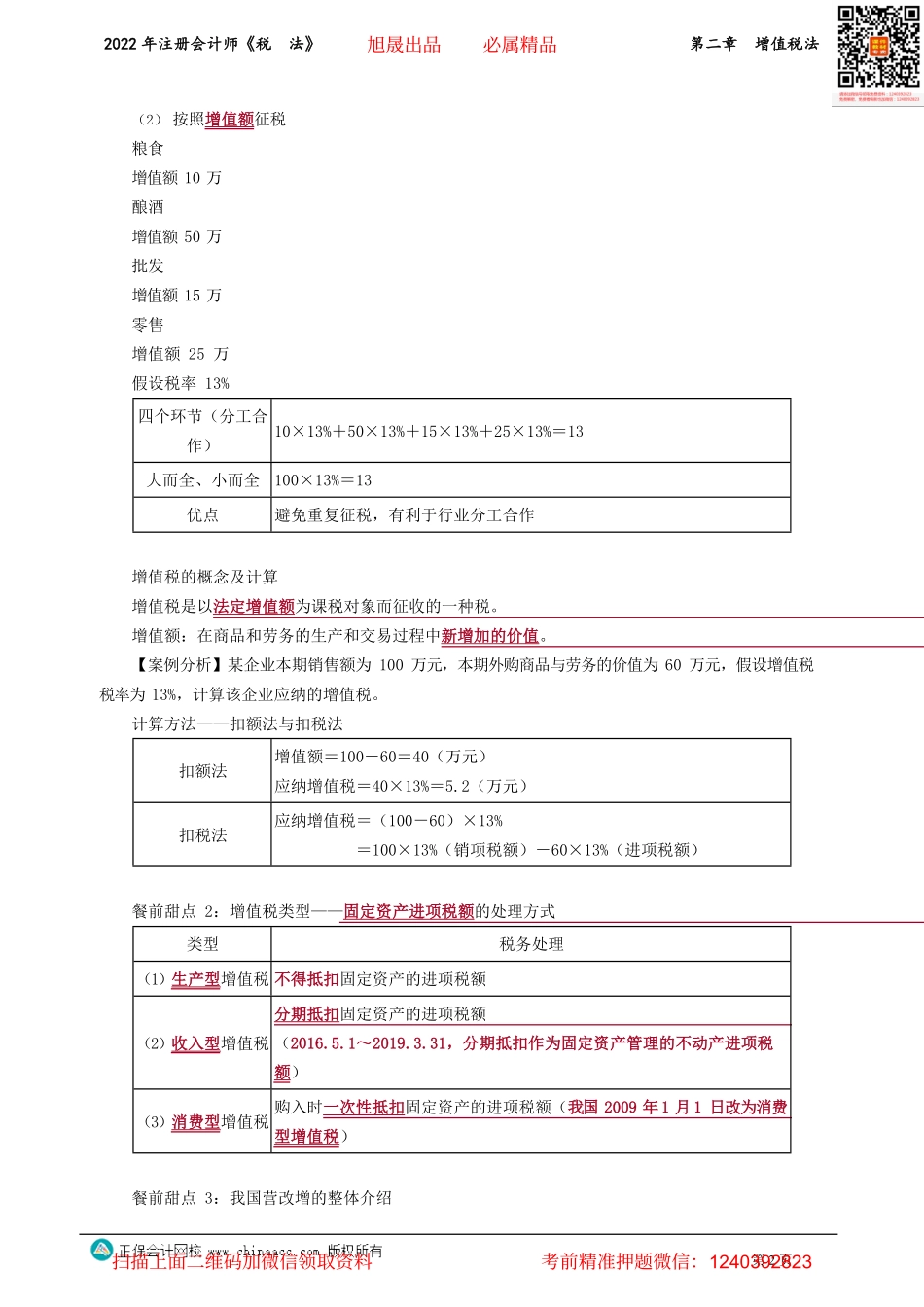

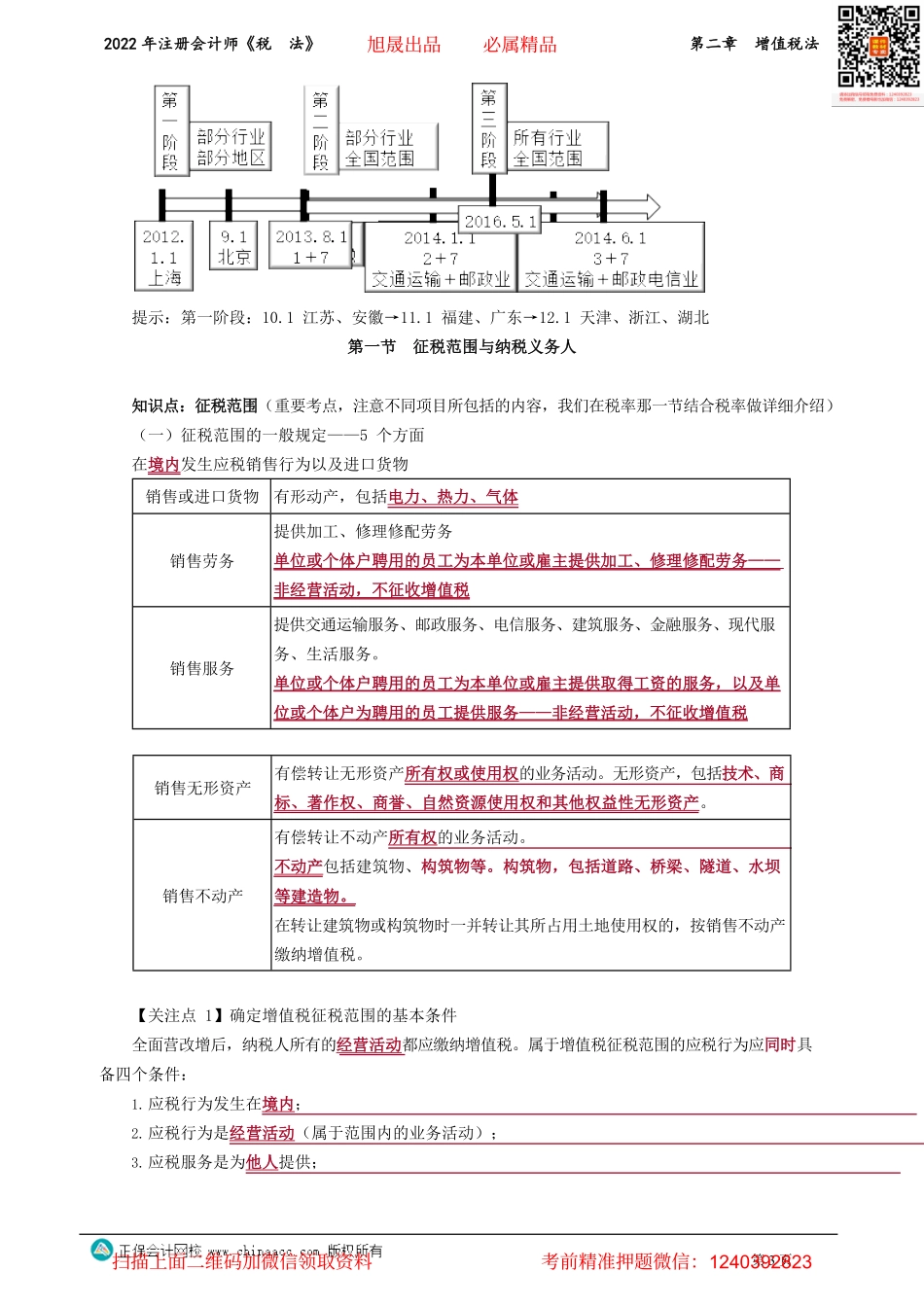

2022年注册会计师《税法》第二章增值税法第1页考情分析本章地位:最重要的税种之一,重点难点最多的一章,近3年平均分值18.5分左右;题型:各种题型均会出现,特别是综合题,既可能单独出题,也可能与其他税种结合出题;分值:预计2022年本章分值20分左右。复习时不仅要注意增值税的一般规定,而且也要注意建筑业、房地产业、不动产租售等方面的特殊规定。2022年教材变化1.调整小微企业税收优惠的内容;2.删除了加计抵减的内容;3.新增资源综合利用增值税即征即退的条件;4.部分内容调整了位置。内容介绍——共计11节内容第一节征税范围与纳税义务人第二节一般纳税人和小规模纳税人的登记第三节税率与征收率第四节一般计税方法应纳税额的计算第五节特定应税行为的增值税计征方法(教材第八节内容调整过来)第六节简易计税方法应纳税额的计算第七节进口环节增值税的征收第八节出口和跨境业务增值税的退(免)税和征税第九节税收优惠第十节征收管理第十一节增值税发票的使用及管理说明:老师将顺序和节名进行了微调,实质内容没有变化。餐前甜点1:什么是增值税?粮食销售额10万酿酒销售额60万批发销售额75万零售销售额100万(1)按销售额征税——假设税率10%四个环节(分工合作)10×10%+60×10%+75×10%+100×10%=24.5大而全、小而全100×10%=10存在问题重复征税,不利于行业分工合作旭晟出品必属精品扫描上面二维码加微信领取资料考前精准押题微信:12403928232022年注册会计师《税法》第二章增值税法第2页(2)按照增值额征税粮食增值额10万酿酒增值额50万批发增值额15万零售增值额25万假设税率13%四个环节(分工合作)10×13%+50×13%+15×13%+25×13%=13大而全、小而全100×13%=13优点避免重复征税,有利于行业分工合作增值税的概念及计算增值税是以法定增值额为课税对象而征收的一种税。增值额:在商品和劳务的生产和交易过程中新增加的价值。【案例分析】某企业本期销售额为100万元,本期外购商品与劳务的价值为60万元,假设增值税税率为13%,计算该企业应纳的增值税。计算方法——扣额法与扣税法扣额法增值额=100-60=40(万元)应纳增值税=40×13%=5.2(万元)扣税法应纳增值税=(100-60)×13%=100×13%(销项税额)-60×13%(进项税额)餐前甜点2:增值税类型——固定资产进项税额的处理方式类型税务处理(1)生产型增值税不得抵扣固定资产的进项税额(2)收入型增值税分期抵扣固定资产的进项税额(2016.5.1~2019.3.3...