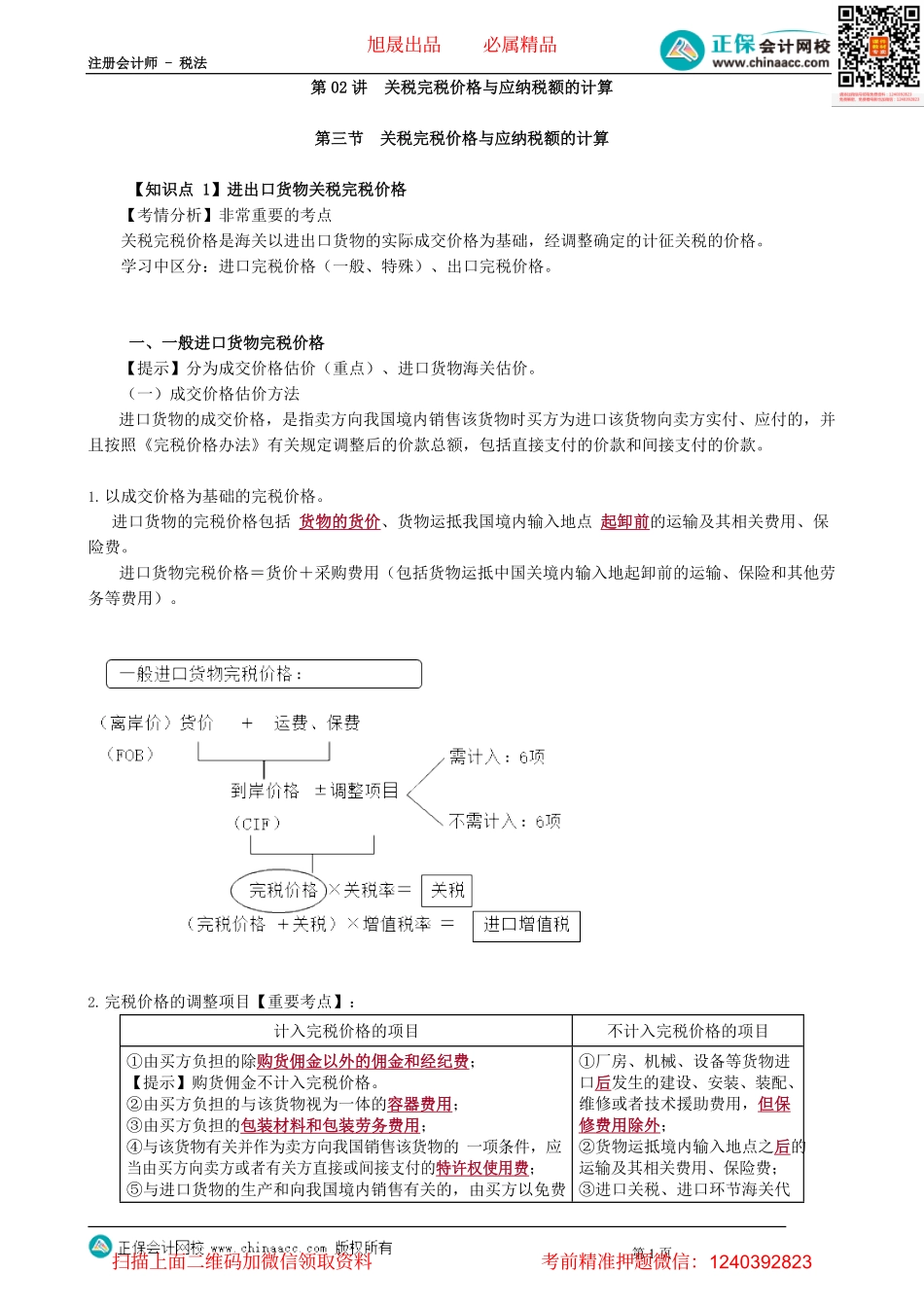

注册会计师-税法第1页第02讲关税完税价格与应纳税额的计算第三节关税完税价格与应纳税额的计算【知识点1】进出口货物关税完税价格【考情分析】非常重要的考点关税完税价格是海关以进出口货物的实际成交价格为基础,经调整确定的计征关税的价格。学习中区分:进口完税价格(一般、特殊)、出口完税价格。一、一般进口货物完税价格【提示】分为成交价格估价(重点)、进口货物海关估价。(一)成交价格估价方法进口货物的成交价格,是指卖方向我国境内销售该货物时买方为进口该货物向卖方实付、应付的,并且按照《完税价格办法》有关规定调整后的价款总额,包括直接支付的价款和间接支付的价款。1.以成交价格为基础的完税价格。进口货物的完税价格包括货物的货价、货物运抵我国境内输入地点起卸前的运输及其相关费用、保险费。进口货物完税价格=货价+采购费用(包括货物运抵中国关境内输入地起卸前的运输、保险和其他劳务等费用)。2.完税价格的调整项目【重要考点】:计入完税价格的项目不计入完税价格的项目①由买方负担的除购货佣金以外的佣金和经纪费;【提示】购货佣金不计入完税价格。②由买方负担的与该货物视为一体的容器费用;③由买方负担的包装材料和包装劳务费用;④与该货物有关并作为卖方向我国销售该货物的一项条件,应当由买方向卖方或者有关方直接或间接支付的特许权使用费;⑤与进口货物的生产和向我国境内销售有关的,由买方以免费①厂房、机械、设备等货物进口后发生的建设、安装、装配、维修或者技术援助费用,但保修费用除外;②货物运抵境内输入地点之后的运输及其相关费用、保险费;③进口关税、进口环节海关代旭晟出品必属精品扫描上面二维码加微信领取资料考前精准押题微信:1240392823注册会计师-税法第2页或以低于成本的方式提供,并且可以按适当比例分摊的货物或服务的价值:如在境外进行的为生产进口货物所需的工程设计、技术研发、工艺及制图等相关服务;⑥卖方直接或间接从买方对该货物进口后转售、处置或使用所得中获得的收益。征税及其他国内税;④为在境内复制进口货物而支付的费用;⑤境内外技术培训及境外考察费用;⑥符合条件的利息。3.进口货物完税价格中运输及相关费用、保险费计算(1)运输费和保险费:(2)运输工具作为进口货物,利用自身动力进境的,海关在审查确定完税价格时,不再另行计入运输及相关费用。(3)邮运进口的货物,应当以邮费作为运输及其相关费用、保险费。【单选题·2020年】下列进...