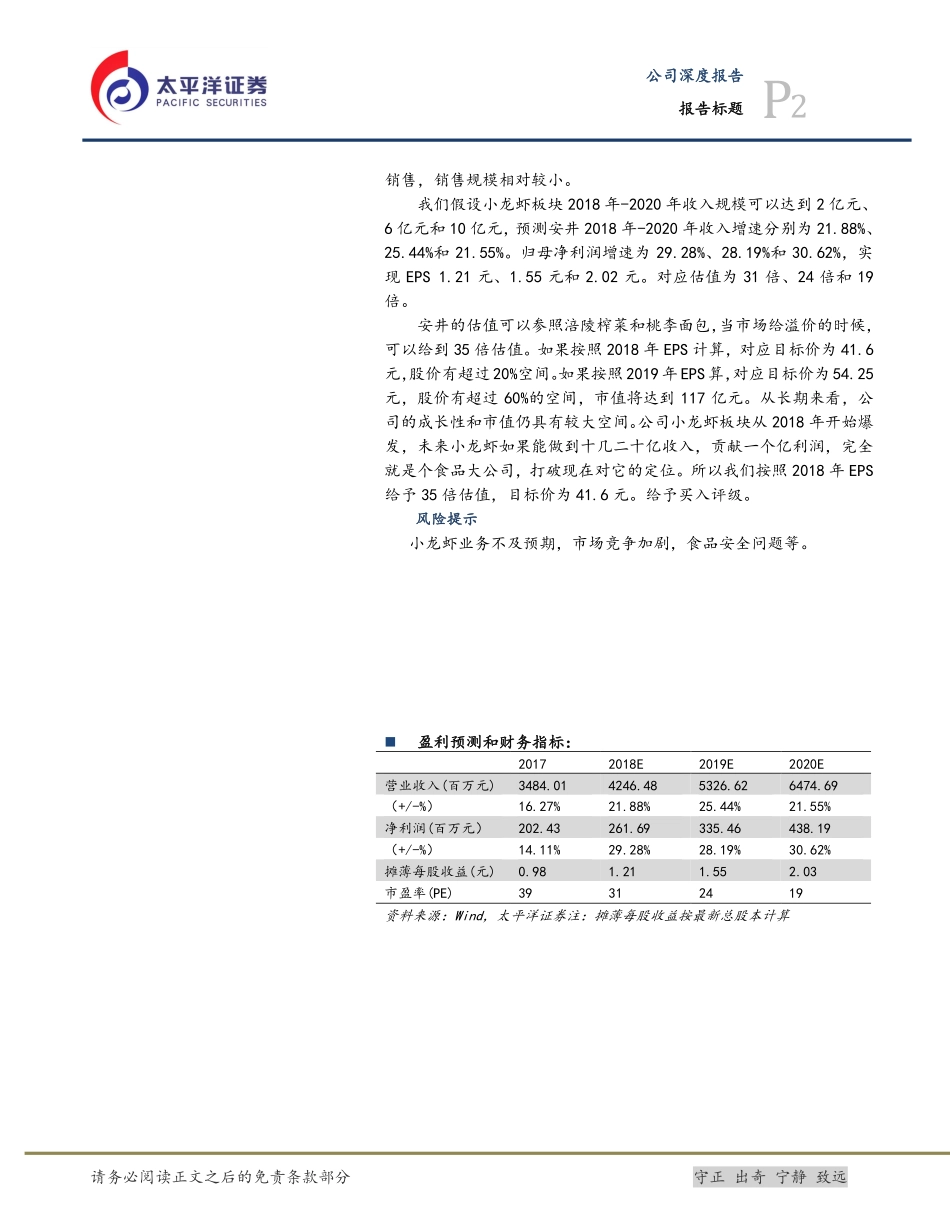

请务必阅读正文之后的免责条款部分守正出奇宁静致远[Table_Title]日常消费食品、饮料与烟草安井食品:深耕餐饮行业,力做食品龙头一年该股与沪深300走势比较[Table_Summary]报告摘要“大行业、小公司”,安井有望成长为行业巨头。安井所处的行业是冷冻食品行业,人均消费量与国外发达国家仍有较大的差距。在消费升级、餐饮快速增长的推动下,冷冻食品行业拥有广阔的增长空间。包括冰淇淋在内的冷冻食品行业市场规模已经达到8000亿元,且每年仍在以百分之十几的速度增长。冷冻食品行业竞争格局十分分散,作为冷冻食品行业的龙头企业,安井充分享受行业增长的红利,且有望快速成长起来,龙头优势会越发明显。我们认为一个处于快速成长行业中的龙头消费公司,会充分享受行业成长的红利,并随着行业成长快速做大。三大核心优势助推成长经过多年的发展安井形成自己的核心优势,成为企业独特的“护城河”,并推动安井在行业发展中能够保持较成本优势和管理优势,发展并壮大。一是安井目前已经达到35万吨的生产规模,规模下的成本优势和对上下游的议价能力远超同行。二是安井在全国布局产能,可以支撑其在全国市场的扩张。三是安井在全国建立销售模式和营销网络,可以达到4万终端,消费公司的平台优势逐渐显现。试水小龙虾,未来向美食集团公司发展公司于2017年6月新推出的速冻小龙虾,公司正式进军具有千亿市场规模的小龙虾市场,也是上市以来公司寻求更大成长突破的尝试。2018年1月安井收购新宏业食品有限公司19%的股权,新宏业于今年4月份建设完成3万吨小龙虾产能,为公司将来小龙虾业务的发展打下坚实基础。除去小龙虾,公司正在研发小猪肉、兔肉、黑胶牛柳、鸡块、鸡翅、牛排等产品的成品整合加工,跨界产品未来对接餐饮市场将面对更大的市场。目前这类产品多为小型企业在做,安井如果进入到这一领域将有很大的优势。如果安井能在这些领域取得成功,未来安井将成为一个多元化的美食集团。盈利预测从长期看,我们认为安井有望成为速冻行业龙头大型食品企业,可以长期持有。安井目前持有新宏业19%的股权,假设未来安井能够实现对新宏业控股,新宏业的销售实现并表,未来三年安井小龙虾板块的收入规模达到10亿元是可期待的。目前新宏业公司小龙虾业务主要是OEM模式,为其他品牌代工,自有品牌主要通过网络和部分线下走势比较[Table_Info]股票数据总股本/流通(百万股)216/123总市值/流通(百万元)7,857/4,46812个月最高/最低(元)36.37/22.30[Table_Rep...