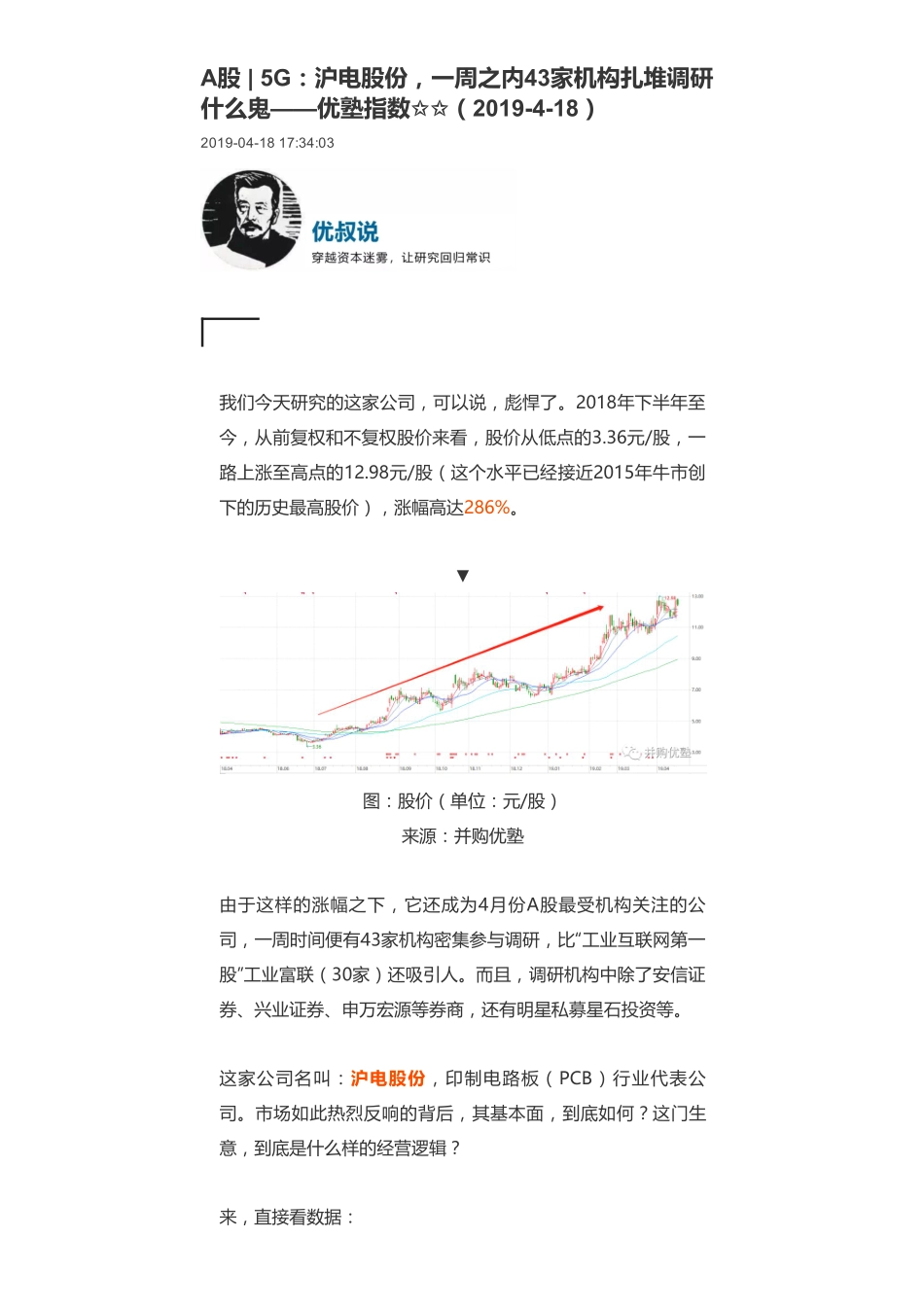

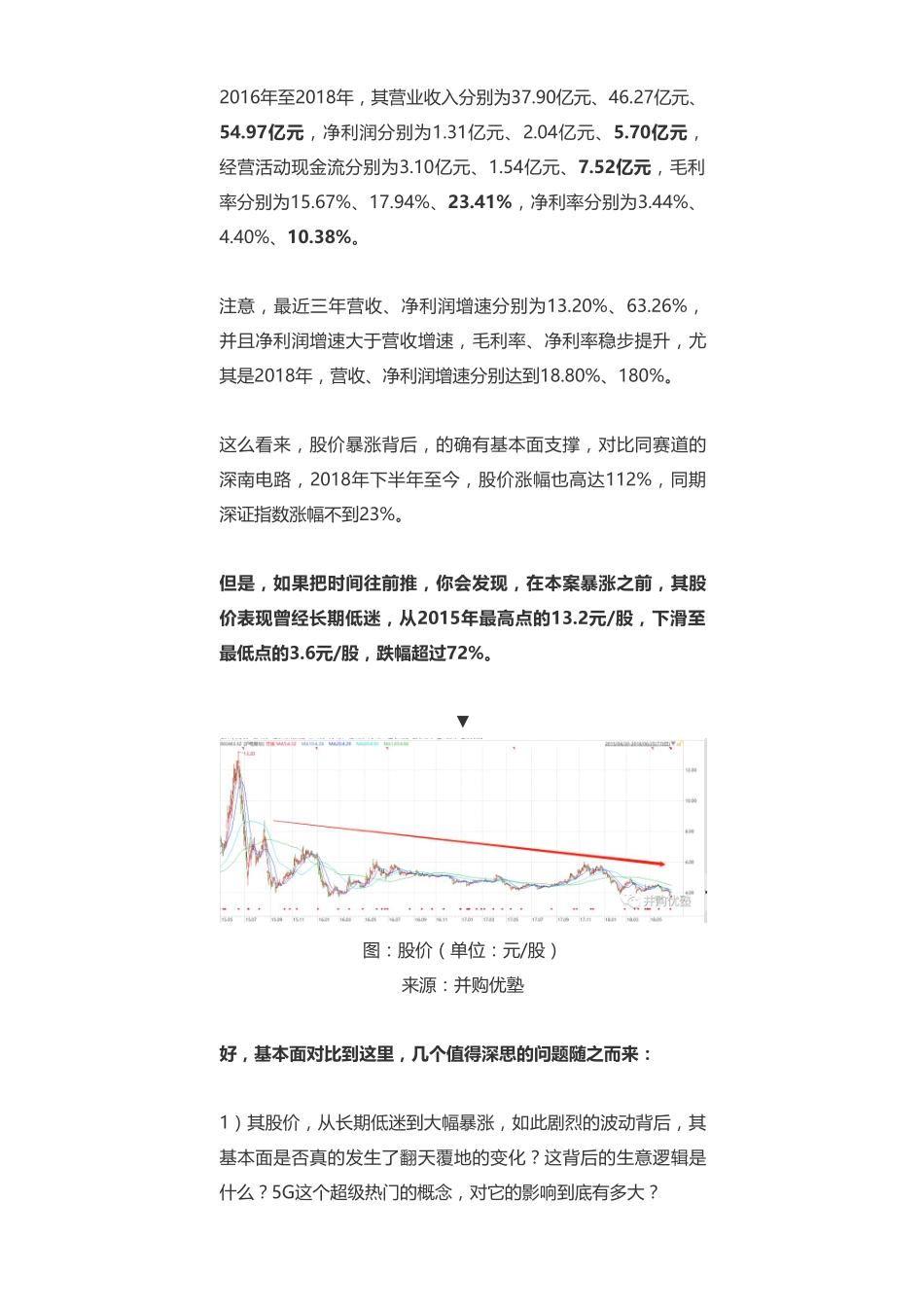

A股|5G:沪电股份,一周之内43家机构扎堆调研什么鬼——优塾指数✩✩(2019418)2019041817:34:03我们今天研究的这家公司,可以说,彪悍了。2018年下半年至今,从前复权和不复权股价来看,股价从低点的3.36元/股,一路上涨至高点的12.98元/股(这个水平已经接近2015年牛市创下的历史最高股价),涨幅高达286%。▼图:股价(单位:元/股)来源:并购优塾由于这样的涨幅之下,它还成为4月份A股最受机构关注的公司,一周时间便有43家机构密集参与调研,比“工业互联网第一股”工业富联(30家)还吸引人。而且,调研机构中除了安信证券、兴业证券、申万宏源等券商,还有明星私募星石投资等。这家公司名叫:沪电股份,印制电路板(PCB)行业代表公司。市场如此热烈反响的背后,其基本面,到底如何?这门生意,到底是什么样的经营逻辑?来,直接看数据:2016年至2018年,其营业收入分别为37.90亿元、46.27亿元、54.97亿元,净利润分别为1.31亿元、2.04亿元、5.70亿元,经营活动现金流分别为3.10亿元、1.54亿元、7.52亿元,毛利率分别为15.67%、17.94%、23.41%,净利率分别为3.44%、4.40%、10.38%。注意,最近三年营收、净利润增速分别为13.20%、63.26%,并且净利润增速大于营收增速,毛利率、净利率稳步提升,尤其是2018年,营收、净利润增速分别达到18.80%、180%。这么看来,股价暴涨背后,的确有基本面支撑,对比同赛道的深南电路,2018年下半年至今,股价涨幅也高达112%,同期深证指数涨幅不到23%。但是,如果把时间往前推,你会发现,在本案暴涨之前,其股价表现曾经长期低迷,从2015年最高点的13.2元/股,下滑至最低点的3.6元/股,跌幅超过72%。▼图:股价(单位:元/股)来源:并购优塾好,基本面对比到这里,几个值得深思的问题随之而来:1)其股价,从长期低迷到大幅暴涨,如此剧烈的波动背后,其基本面是否真的发生了翻天覆地的变化?这背后的生意逻辑是什么?5G这个超级热门的概念,对它的影响到底有多大?2)PCB这条赛道,究竟是什么样的投资逻辑?它和之前我们研究过的覆铜板领域的生意逻辑,又有何差异?3)如今,其股价上涨286%,估值也段时间内直线飙升,无论是场外人士还是场内人士,其实都人心惶惶,夜不能寐,一不小心可能就得夺路而逃——现在,它的估值水平到底在什么样的区间?到底是贵了,还是便宜了?今天,我们以沪电股份为例,研究一下PCB行业的产业逻辑和估值特征。PCB产业链,优塾团队曾研究过深南电路、建滔积层板(...