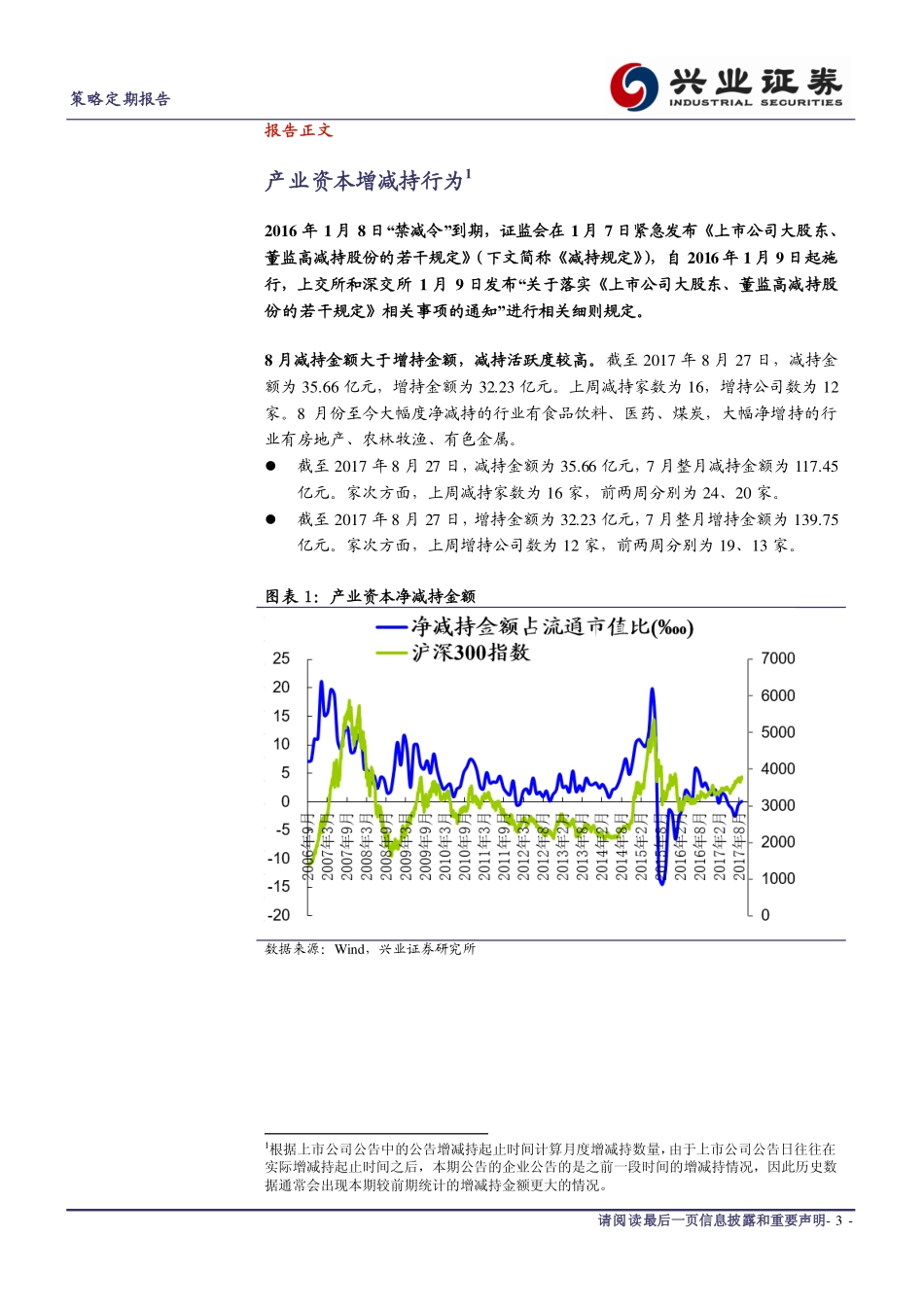

请阅读最后一页信息披露和重要声明策略报告策略定期报告证券研究报告分析师王德伦S0190516030001周琳S0190514070008张启尧S0190516100001韩亦佳S0190517080003研究助理王亦奕张兆李美岑#assAuthor#联系方式周琳021-38565612zhoul@xyzq.com.cn#relatedReport#相关报告20170822《7月证券投资类私募管理规模环比上升3.6%》20170815《6月保险投资股票和基金金额环比下降1.39%》20170807《陆港通上周资金加速净流入超90亿》20170801《产业资本连续3个月净增持后转向减持》20170724《陆港通上周资金净流入超70亿》20170718《陆股通北上资金持续配臵核心资产》20170711《6月证券投资类私募管理规模相比上月下降3%》20170704《5月保险投资股票和基金金额环比上升1.04%》20170628《产业资本连续三个月净增持》20170613《5月证券类私募管理规模环比下降2.2%》20170606《沪港通上周净流出25亿元》20170531《产业资本4、5月份连续净增持》20170523《4月证券类私募管理规模环比下降8.9%》20170516《5月增持活跃度高,上周增持公司数达58家》20170509《3月保险投资股票和基金金额及占比下降》20170503《3月证券类私募管理规模16年以来首现环比缩投资要点#summary#8月减持金额大于增持金额,减持活跃度较高——截至2017年8月27日,减持金额为35.66亿元,增持金额为32.23亿元。上周减持家数为16,增持公司数为12家。8月份至今大幅度净减持的行业有食品饮料、医药、煤炭,大幅净增持的行业有房地产、农林牧渔、有色金属。周度融资融券活跃度上升,融资融券净流入66亿元——截止到8月25日,融资融券余额9274亿元,其中,融资余额为9227亿,占自由流通市值的比例从8月18日的4.26%下降到4.24%;8月21日至8月25日,日均融资买入额占成交金额的比例从8月14日至8月18日的10%下降至9.9%。——8月25日,主板、中小板、创业板融资余额占标的自由流通市值比例分别为5.5%、7.6%和9.6%,占整体A板块自由流通市值的比例分别为4.2%、3.2%和2.7%。8月21日-8月25日,主板、中小板、创业板融资买入占标的成交金额的比例分别为17.7%、19.3%和22.6%,融资余额的增速分别为0.40%、1.60%和1.56%。6月保险投资股票和基金金额环比下降1.39%——2017年8月至今新成立偏股型基金份额为195.48亿份,7月新成立份额为176.53亿份。8月股票和混合型基金合计净值规模相比7月上升0.88%。——2017年二季度,全部基金持有的A股股票投资市值1.81万亿元,较2017Q1上升1.93%。全部基金持股市值占...