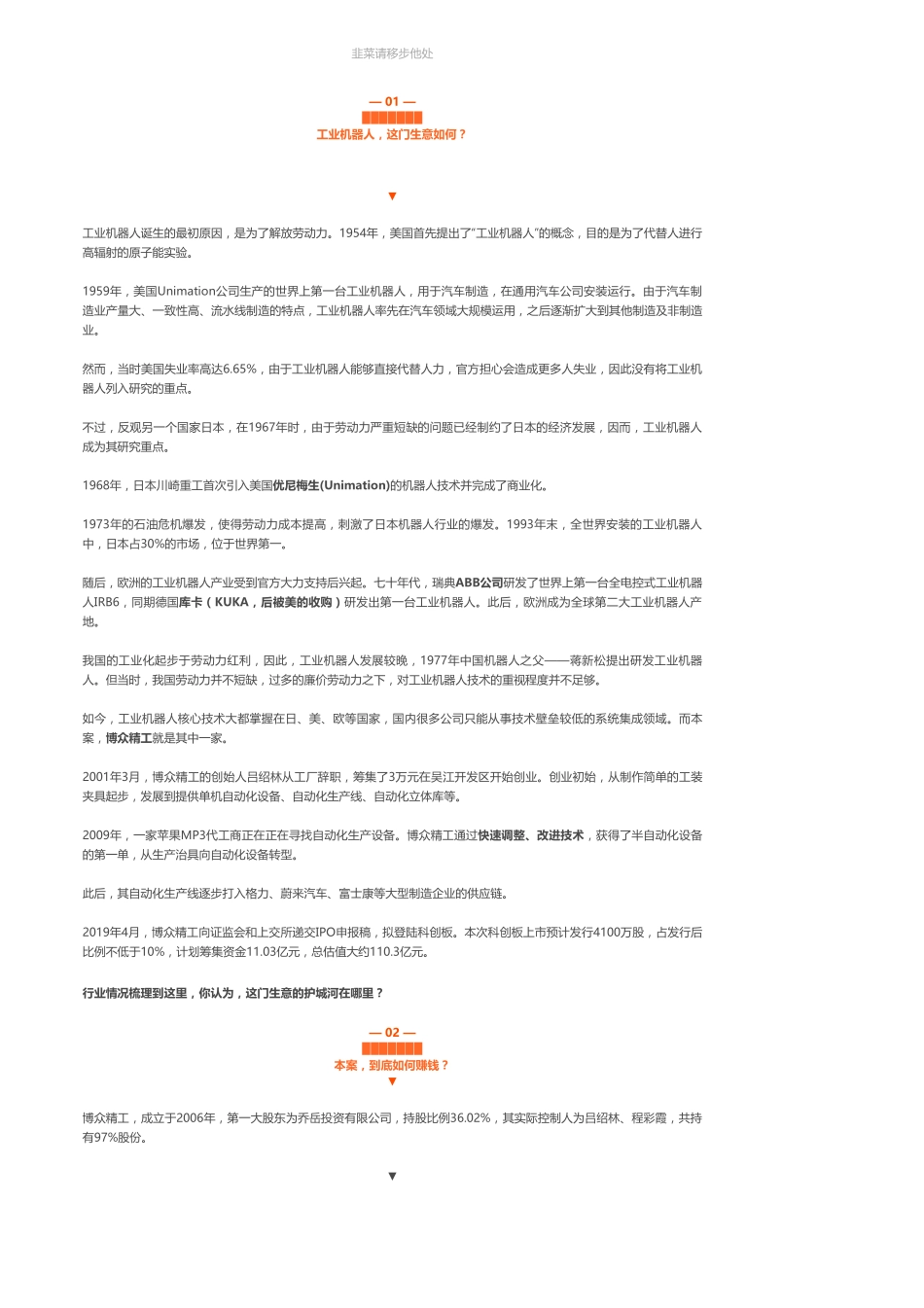

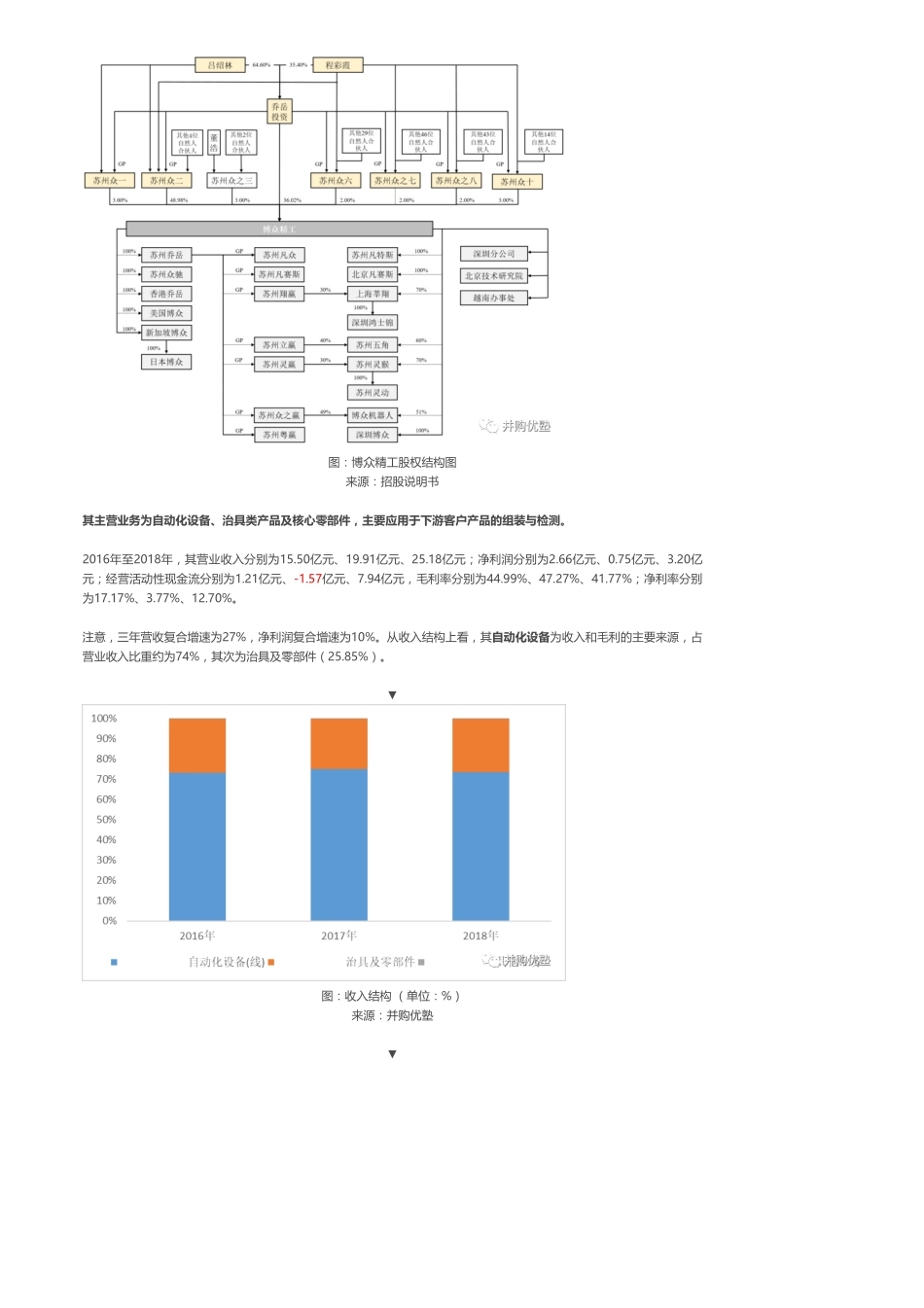

首页今天,我们要研究的这家科创公司,ROE高达33.43%。这一数据在全A股3600多家公司中可以排到前70名。这个水平,和贵州茅台齐平(34.46%),并且秒杀许多一线大白马,比如,苏泊尔(30%)、老板电器(26%)、洋河股份(25%)、海康威视(28%)、美的集团(25.8%)......到底什么公司,这么彪悍?这家公司,位于机器人赛道。它的客户名单清一色巨头,比如苹果、格力、蔚来汽车、富士康、华硕、立讯精密……更厉害的是其发明专利数量高达1131项,专利远远高于同行业水平,比如,刚刚科创板过会的天准科技,仅为63项。并且,其业绩体量,秒杀绝大多数科创板公司:2016年至2018年,其营业收入分别为15.50亿元、19.91亿元、25.18亿元;净利润分别为2.66亿元、0.75亿元、3.20亿元;经营活动性现金流分别为1.21亿元、-1.57亿元、7.94亿元,毛利率分别为44.99%、47.27%、41.77%;净利率分别为17.17%、3.77%、12.70%。它,名叫:博众精工,工业机器人系统集成商。这样的体量,这样豪华的客户名单,看上去已经无可挑剔。再加上机器人高精尖概念加持,如此之多的专利数量支撑,那还不被一二级市场狂热追捧?然而,整个产业链的格局,还得仔细分析——工业机器人系统集成商,其上游是机器人核心三大件:电机、减速机、控制系统供应商,其下游是大型制造企业,话语权极强。本案所处的赛道,上下游节点的议价能力都较强,导致集成商被行业称为机器人的“夹心层”赛道。因而,这样的产业链格局,形成了本案的独特报表。2019年3月,本案选择了申报科创板上市。本次上市,计划筹集资金11.03亿元,总估值大约110.3亿元,对应PE估值约为34倍。看到这里,值得我们思考的几个问题来了:1)工业机器人系统集成商,这到底是不是个好生意?其背后的经营逻辑又是什么?2)本案营收规模达25亿元,它是如何受到苹果、富士康这些巨头青睐的?其背后的技术护城河,到底有多深?3)本次科创板上市,总估值110亿元,PE估值34倍。这样的数据,到底处于什么样的区间?到底是贵了,还是便宜了?今天,我们就从博众精工入手,来研究一下工业机器人领域的估值逻辑,以及财务特征。对相关领域,之前我们研究过石头科技、工业富联、蔚来汽车、立讯精密等公司,购买优塾的科创板及科技概念报告库,获取相关深入报告。数据支持:东方财富Choice数据声明:本文坚决不做任何建议并购优塾进店逛逛相关频道优塾核心产品一:专报告库,估值,才是已更新281期优塾核心产品二:科及科技概念板块...