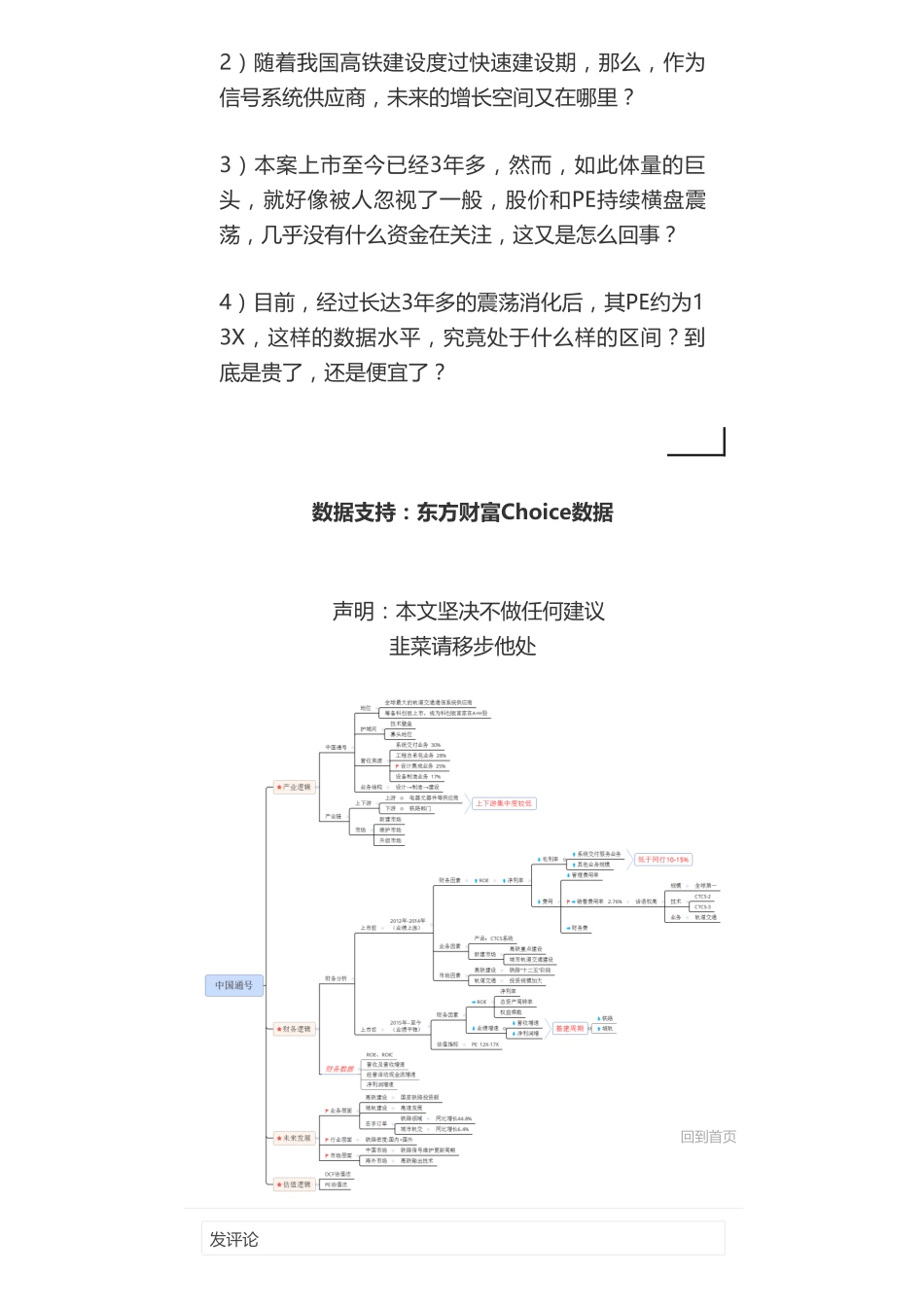

科创板|装备:中国通号,全球最大轨交通信系统供应商——优塾指数★★★✩(20190403)2019040314:06:49之前我们研究过很多行业龙头,它们在上市之后股价都出现大幅度上涨。但是,我们今天要研究的这家公司,股价从2015年在港股上市至今,只能用一个字形容——稳。它的股价始终在5.3港元-6港元之间波动,几乎不受市场波动影响。2019年2月,贝莱德增持了0.09%。来,感受一下它的画风:▼图1,股价图(单位:港元)来源:wind它,名叫中国通号(3969.HK),自2009年起,就已经成为全球最大的轨道交通通信系统供应商,也是我国京沪高铁、武广高铁、哈大高铁、兰新高铁、京津城际等国内全部重大高铁项目建设的重要参与方。并且,早在2014年,其收入规模,就已经大约为全发评论回到首页球第二大供应商(安萨尔多信号系统公司)的1.6倍,远远甩开竞争对手。同时,它在我国时速300公里以上的高铁中,核心设备市占率超过93%,是绝对的市场寡头。这么一个行业巨头,它的业绩究竟如何?2015年-2018年半年报,其营业收入分别为239.52亿元、294.02亿元、344.34亿元、188.45亿元;净利润分别为26.23亿元、31.91亿元、35.13亿元、22.01亿元;经营活动现金流净额分别为27.63亿元、29.35亿元、-8.86亿元、-16.57亿元;毛利率分别为25.11%、25.26%、24.37%、21.73%;净利率分别为10.94%、10.84%、10.19%、11.65%。从业绩增速来看,近三年营收年复合增速为19.9%,净利润年复合增速为15.73%。如此巨大的体量,能维持这样的增速,已经相当不错。不仅如此,更加重要的是:中国通号还准备在科创板上市,募集资金约105亿元,成为科创板首家在A+H股上市的公司。最近科创板刷屏,很多人都已经疯了,四处寻找各种科创概念、科创影子股,然而,一片热闹之下,却往往忽略了藏在身边的隐形寡头。好,数据粗略分析至此,一些值得我们深入思考的问题来了:1)轨道交通信号系统,这门生意究竟是干嘛的?本案的核心护城河究竟在哪里?如今的寡头位置,能否让它实现持续的增长?发评论回到首页2)随着我国高铁建设度过快速建设期,那么,作为信号系统供应商,未来的增长空间又在哪里?3)本案上市至今已经3年多,然而,如此体量的巨头,就好像被人忽视了一般,股价和PE持续横盘震荡,几乎没有什么资金在关注,这又是怎么回事?4)目前,经过长达3年多的震荡消化后,其PE约为13X,这样的数据水平,究竟处于什么样的区间?到底是贵了,还是便宜了?数据支持:东方财富Choice数据...