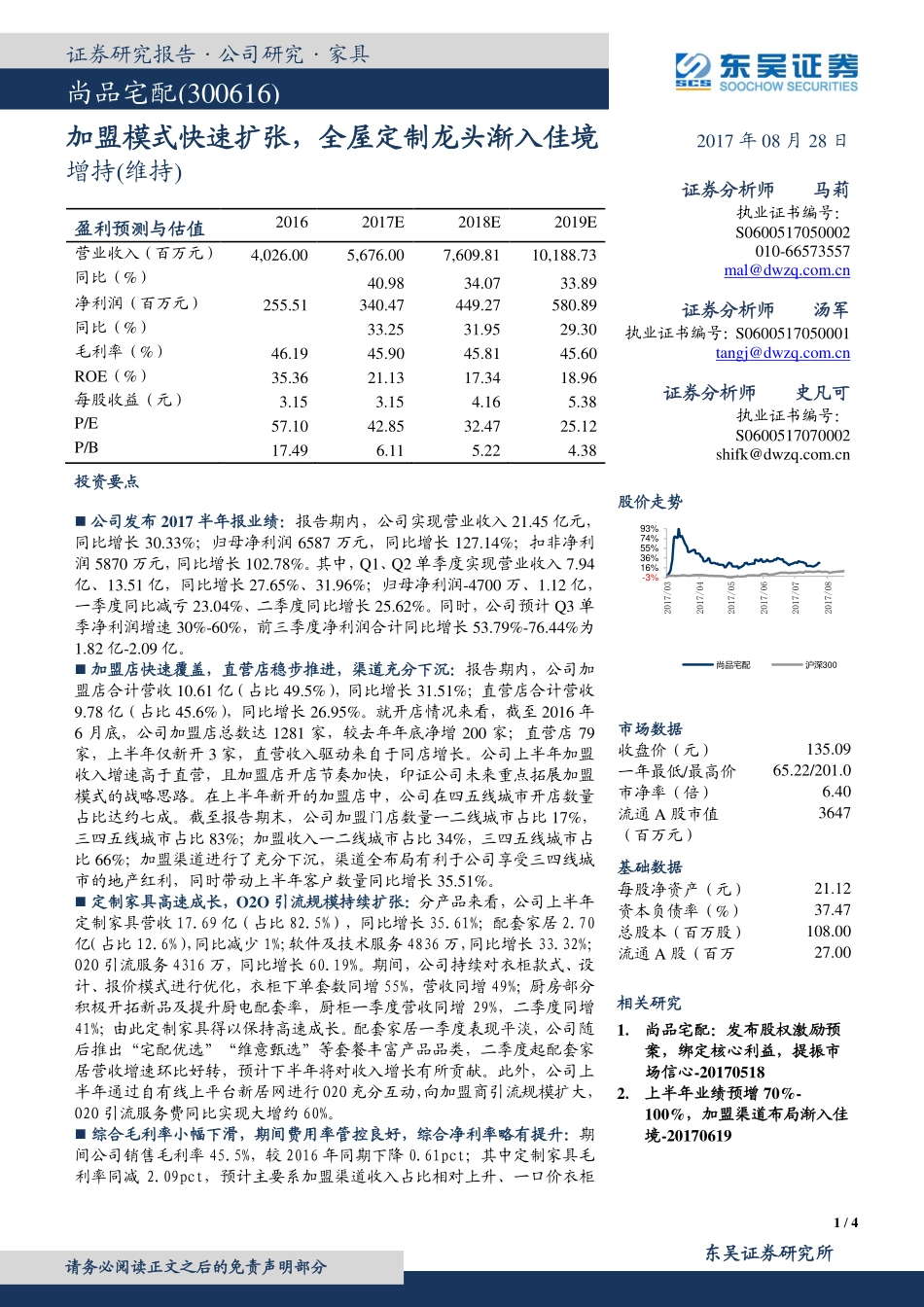

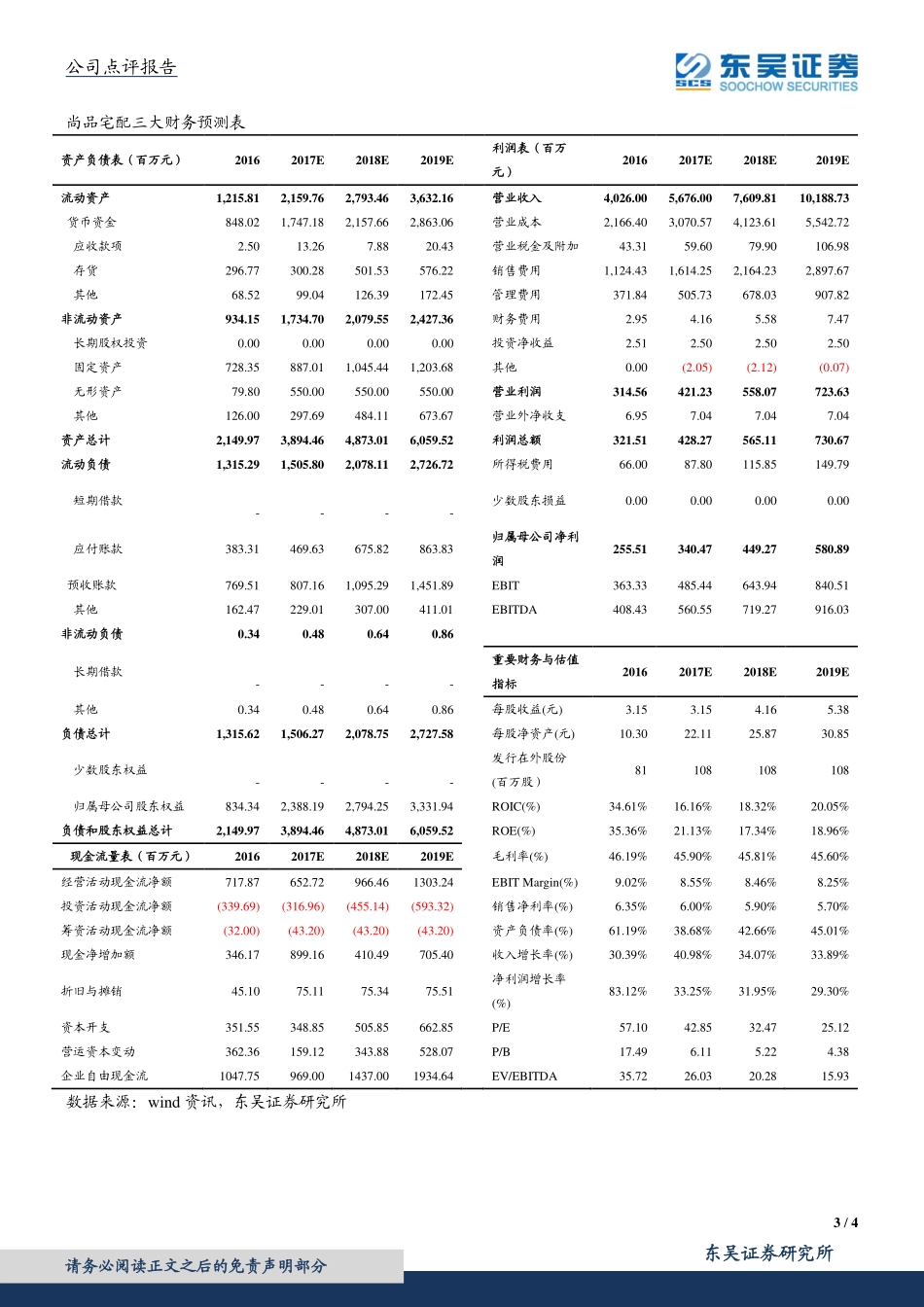

1/4[Table_Title]尚品宅配(300616)[Table_Industry]证券研究报告·公司研究·家具东吴证券研究所请务必阅读正文之后的免责声明部分[Table_Main]加盟模式快速扩张,全屋定制龙头渐入佳境增持(维持)[Table_Financial]盈利预测与估值20162017E2018E2019E营业收入(百万元)4,026.005,676.007,609.8110,188.73同比(%)40.9834.0733.89净利润(百万元)255.51340.47449.27580.89同比(%)33.2531.9529.30毛利率(%)46.1945.9045.8145.60ROE(%)35.3621.1317.3418.96每股收益(元)3.153.154.165.38P/E57.1042.8532.4725.12P/B17.496.115.224.38投资要点公司发布2017半年报业绩:报告期内,公司实现营业收入21.45亿元,同比增长30.33%;归母净利润6587万元,同比增长127.14%;扣非净利润5870万元,同比增长102.78%。其中,Q1、Q2单季度实现营业收入7.94亿、13.51亿,同比增长27.65%、31.96%;归母净利润-4700万、1.12亿,一季度同比减亏23.04%、二季度同比增长25.62%。同时,公司预计Q3单季净利润增速30%-60%,前三季度净利润合计同比增长53.79%-76.44%为1.82亿-2.09亿。加盟店快速覆盖,直营店稳步推进,渠道充分下沉:报告期内,公司加盟店合计营收10.61亿(占比49.5%),同比增长31.51%;直营店合计营收9.78亿(占比45.6%),同比增长26.95%。就开店情况来看,截至2016年6月底,公司加盟店总数达1281家,较去年年底净增200家;直营店79家,上半年仅新开3家,直营收入驱动来自于同店增长。公司上半年加盟收入增速高于直营,且加盟店开店节奏加快,印证公司未来重点拓展加盟模式的战略思路。在上半年新开的加盟店中,公司在四五线城市开店数量占比达约七成。截至报告期末,公司加盟门店数量一二线城市占比17%,三四五线城市占比83%;加盟收入一二线城市占比34%,三四五线城市占比66%;加盟渠道进行了充分下沉,渠道全布局有利于公司享受三四线城市的地产红利,同时带动上半年客户数量同比增长35.51%。定制家具高速成长,O2O引流规模持续扩张:分产品来看,公司上半年定制家具营收17.69亿(占比82.5%),同比增长35.61%;配套家居2.70亿(占比12.6%),同比减少1%;软件及技术服务4836万,同比增长33.32%;O2O引流服务4316万,同比增长60.19%。期间,公司持续对衣柜款式、设计、报价模式进行优化,衣柜下单套数同增55%,营收同增49%;厨房部分积极开拓新品及提升厨电配套率,厨柜一季度营收同增29%,二季度同增41%;由此定制家具得以保持高速成...