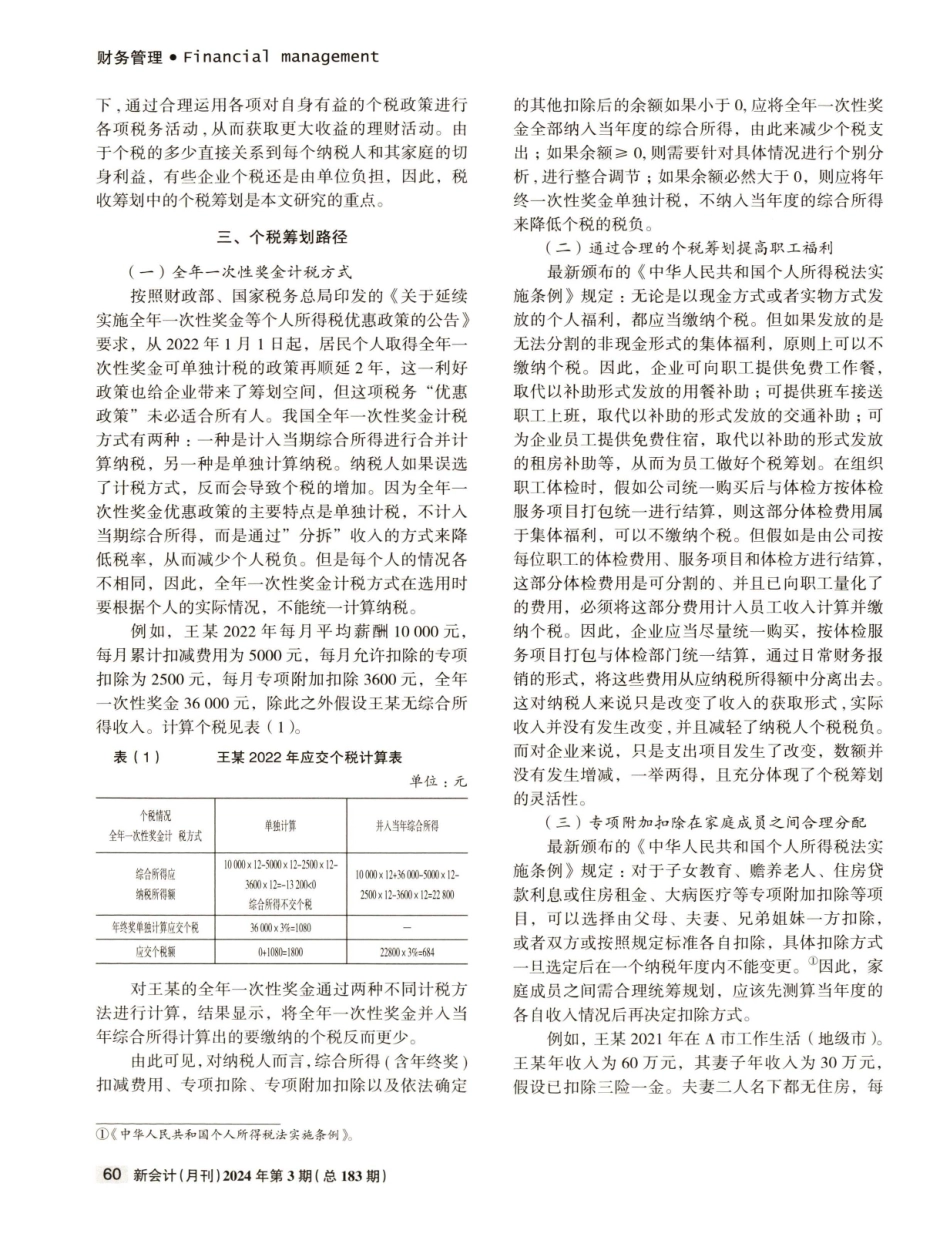

新会计(月刊)2024年第3期(总183期)59Financialmanagement·财务管理基于新个税法的企业个税筹划探究江苏联合职业技术学院无锡旅游商贸分院蒋妹蕾【摘要】个人所得税的征收具有调节社会分配的作用,关系广大民众切身利益,个人所得税的征管成为全社会所关注的焦点问题。企业如何合理把握新的个税政策为员工进行个税筹划,使国家的政策红利惠及每位员工,成为企业所面临的重要课题。本文介绍了个税筹划的路径,指出了防范个税筹划风险的方法,以期为个税筹划提供借鉴与参考。【关键词】个人所得税个税筹划风险一、引言随着社会主义市场经济的日益发展以及人民收入的不断增加,《中国统计年鉴2022》公布的数据显示,我国征收个人所得税的数量已超过了1亿人。由于个人所得税的征收具有调节社会分配作用,关系到广大民众的切身利益,因而个人所得税的征管工作成为全社会关注的焦点。为建立合理的税负体系,充分发挥我国个人所得税调节收入分配差距的功能,国家对个人所得税制度各个阶段的规范进行了多次修订。2019年实施的个人所得税法中起征点,由开征初期的800元增加至5000元,并增加了专项附加扣除项目,已建成了综合和分类相结合的新个人所得税(以下简称“个税”)征收模式。企业如何合理把握个税政策,使国家的政策红利惠及每位员工,在税法允许的范围内为员工进行个税筹划,对营造持续、健康发展的税务环境,更好地缓解纳税人的纳税压力,具有重要的现实意义。随着公民收人的不断提高,目前我国企业越来越重视个税筹划工作。我国个税主要申报方式为单位代扣代缴,承担这项工作的是单位的会计。近年来会计人员专业水平日益提高,税务筹划工作已开始逐步走向前台,日益被人们认可。税务筹划是随着纳税人税法观念的变革而产生和发展的,也是顺应市场的需求、与国外接轨的表现。在遵守税法的前提下做好税务筹划,既是企业的基本合法权利,也是企业财务活动的重要组成部分。只要政策运用得当、筹划合理,不但能使纳税人依法纳税,而且能规避税务风险,合理合法地节税,提升人民群众的获得感。“税务筹划”概念源于20世纪30年代伦敦的”税务总监诉温斯特大公”案。当时出庭参加此案的英格兰上议院委员汤姆林爵士对税务筹划作了如下描述:任何人都有权选择自已的工作方式,如果按照法律上所作的某种规定能够减少缴税,就不要强制其多交税款。这一观点的提出获得了法律界的广泛认可,并且经过将近100年的发展,有关税务筹划的一系列行为也逐步规范化...