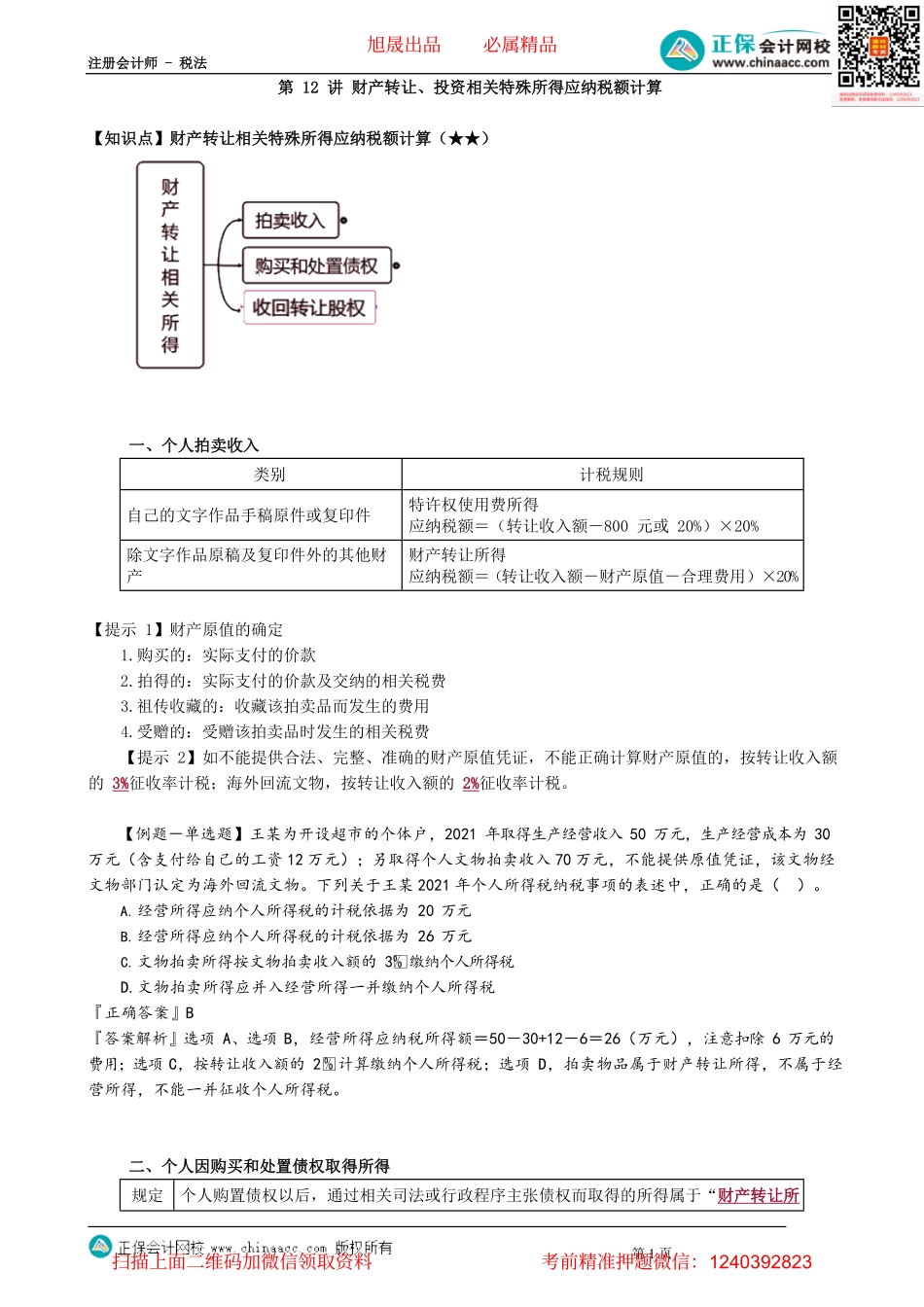

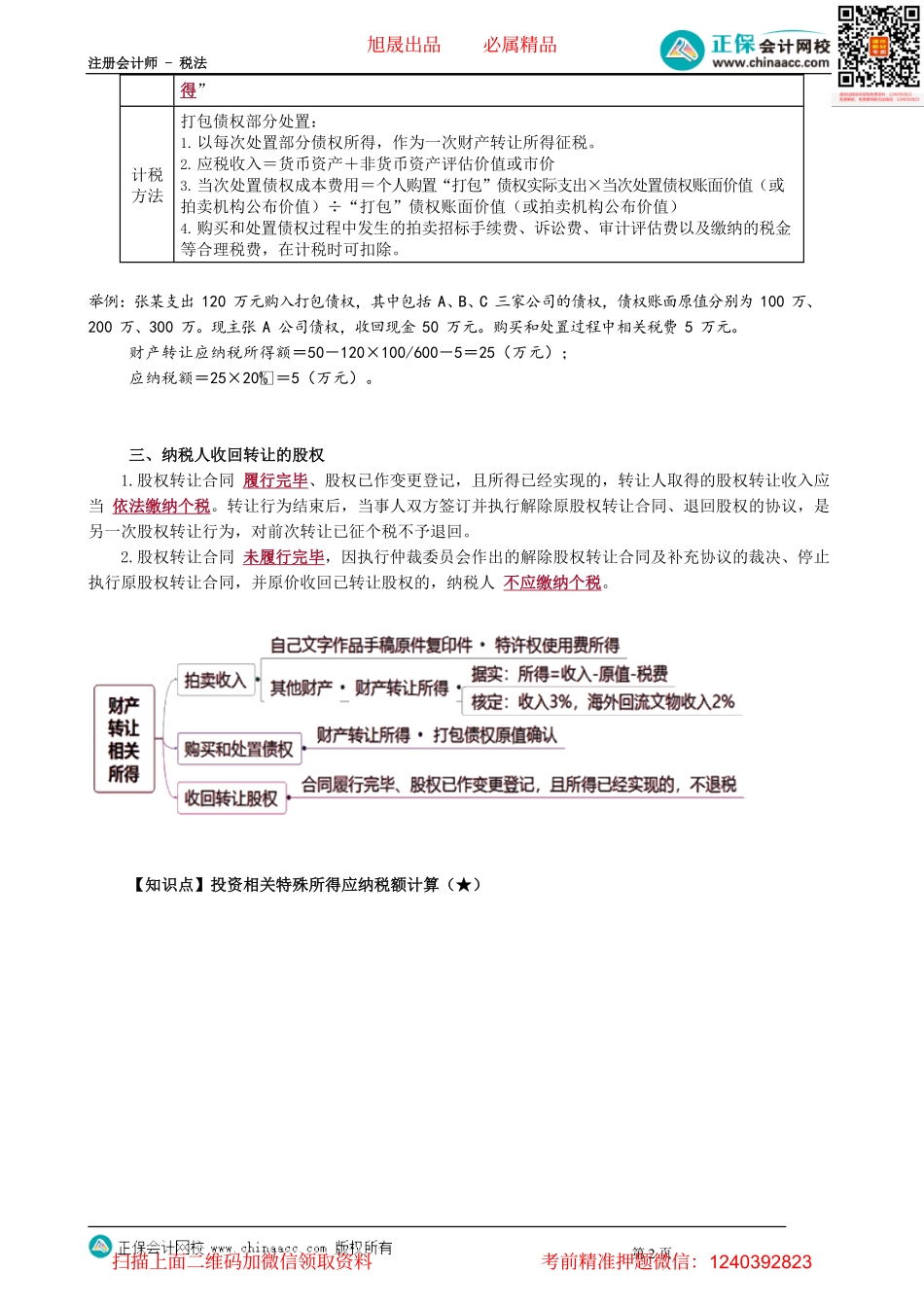

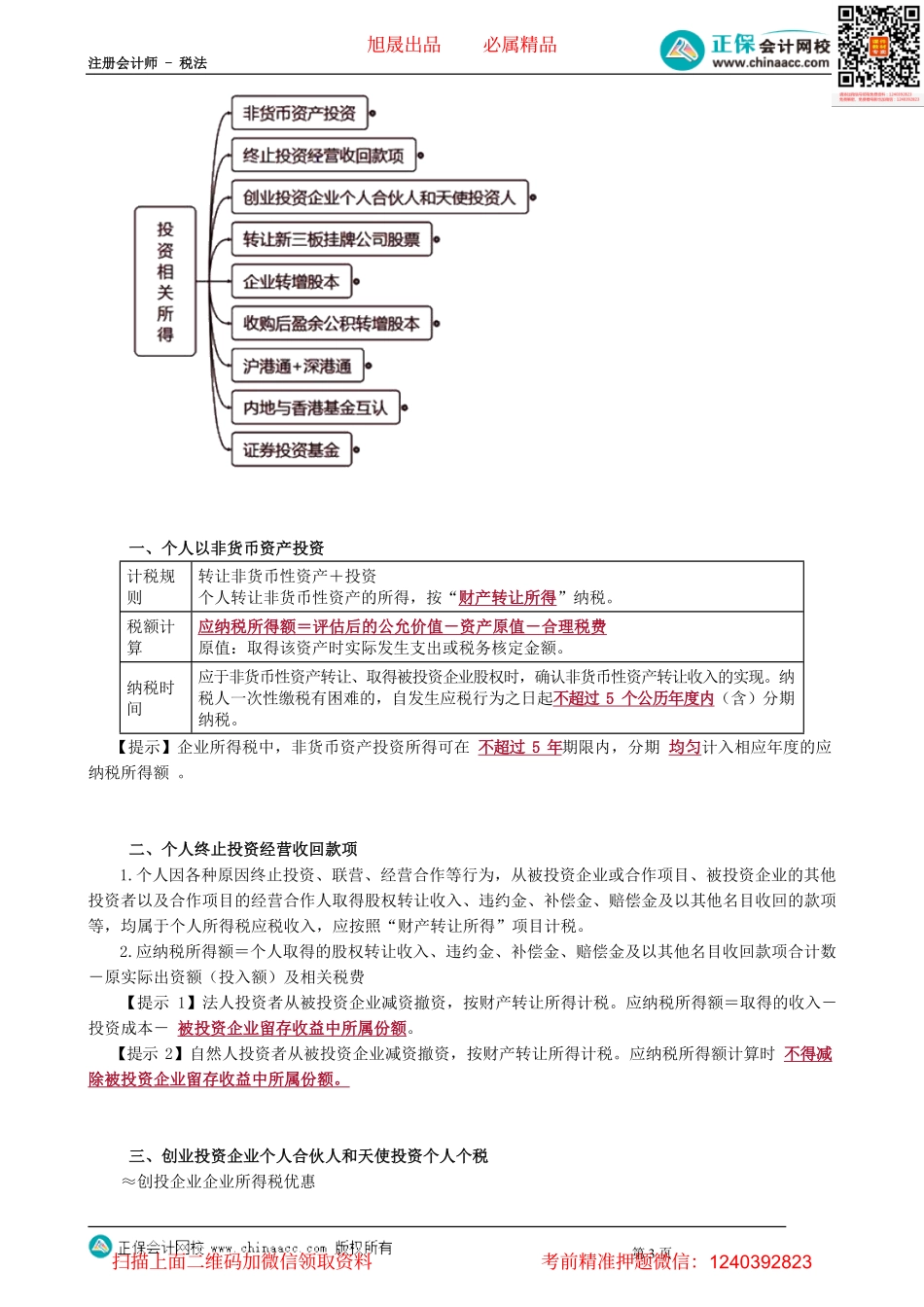

注册会计师-税法第1页第12讲财产转让、投资相关特殊所得应纳税额计算【知识点】财产转让相关特殊所得应纳税额计算(★★)一、个人拍卖收入类别计税规则自己的文字作品手稿原件或复印件特许权使用费所得应纳税额=(转让收入额-800元或20%)×20%除文字作品原稿及复印件外的其他财产财产转让所得应纳税额=(转让收入额-财产原值-合理费用)×20%【提示1】财产原值的确定1.购买的:实际支付的价款2.拍得的:实际支付的价款及交纳的相关税费3.祖传收藏的:收藏该拍卖品而发生的费用4.受赠的:受赠该拍卖品时发生的相关税费【提示2】如不能提供合法、完整、准确的财产原值凭证,不能正确计算财产原值的,按转让收入额的3%征收率计税;海外回流文物,按转让收入额的2%征收率计税。【例题-单选题】王某为开设超市的个体户,2021年取得生产经营收入50万元,生产经营成本为30万元(含支付给自己的工资12万元);另取得个人文物拍卖收入70万元,不能提供原值凭证,该文物经文物部门认定为海外回流文物。下列关于王某2021年个人所得税纳税事项的表述中,正确的是()。A.经营所得应纳个人所得税的计税依据为20万元B.经营所得应纳个人所得税的计税依据为26万元C.文物拍卖所得按文物拍卖收入额的3缴纳个人所得税D.文物拍卖所得应并入经营所得一并缴纳个人所得税『正确答案』B『答案解析』选项A、选项B,经营所得应纳税所得额=50-30+12-6=26(万元),注意扣除6万元的费用;选项C,按转让收入额的2计算缴纳个人所得税;选项D,拍卖物品属于财产转让所得,不属于经营所得,不能一并征收个人所得税。二、个人因购买和处置债权取得所得规定个人购置债权以后,通过相关司法或行政程序主张债权而取得的所得属于“财产转让所旭晟出品必属精品扫描上面二维码加微信领取资料考前精准押题微信:1240392823注册会计师-税法第2页得”计税方法打包债权部分处置:1.以每次处置部分债权所得,作为一次财产转让所得征税。2.应税收入=货币资产+非货币资产评估价值或市价3.当次处置债权成本费用=个人购置“打包”债权实际支出×当次处置债权账面价值(或拍卖机构公布价值)÷“打包”债权账面价值(或拍卖机构公布价值)4.购买和处置债权过程中发生的拍卖招标手续费、诉讼费、审计评估费以及缴纳的税金等合理税费,在计税时可扣除。举例:张某支出120万元购入打包债权,其中包括A、B、C三家公司的债权,债权账面原值分别为100万、200万、300万。现主张A公司债权...