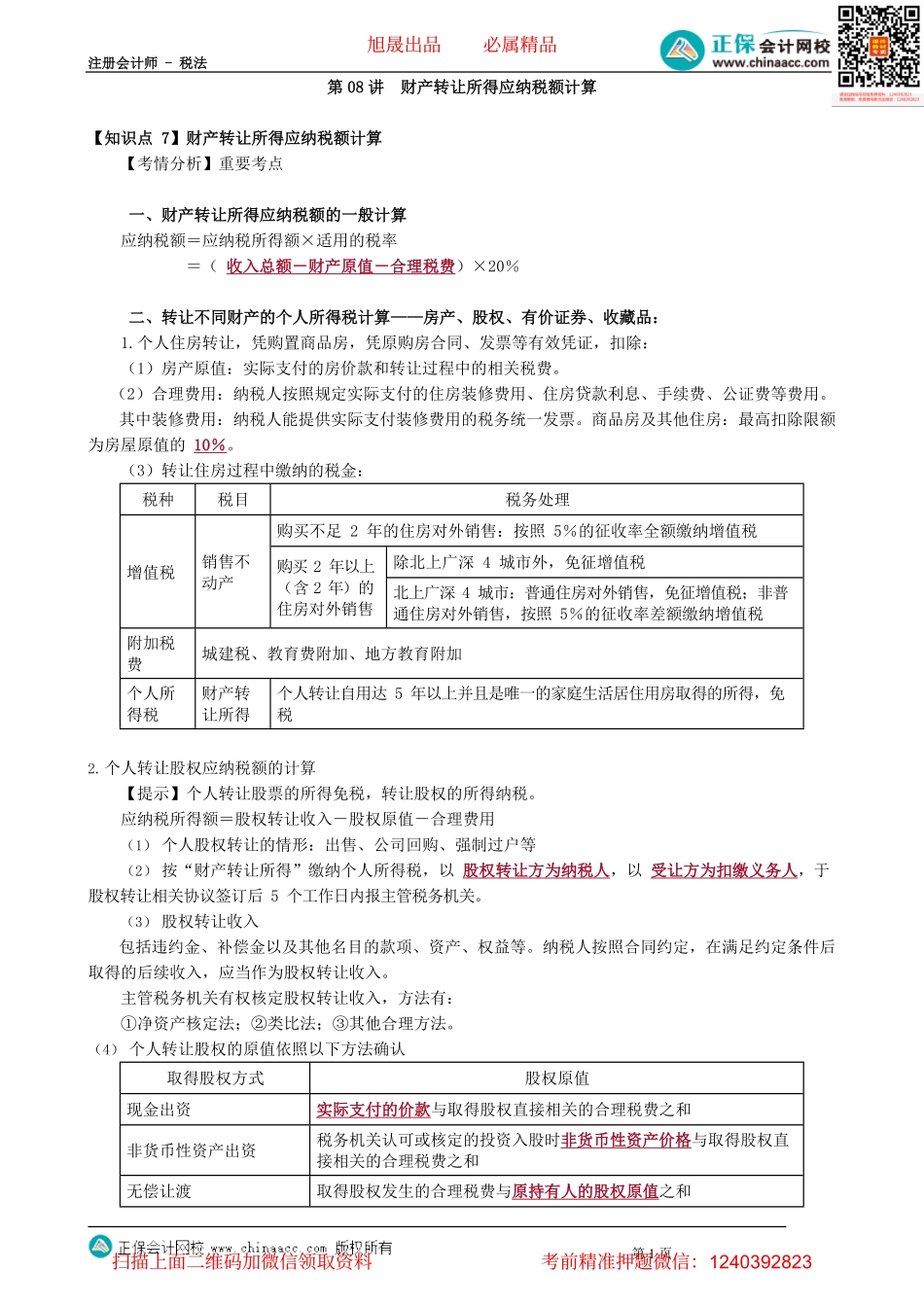

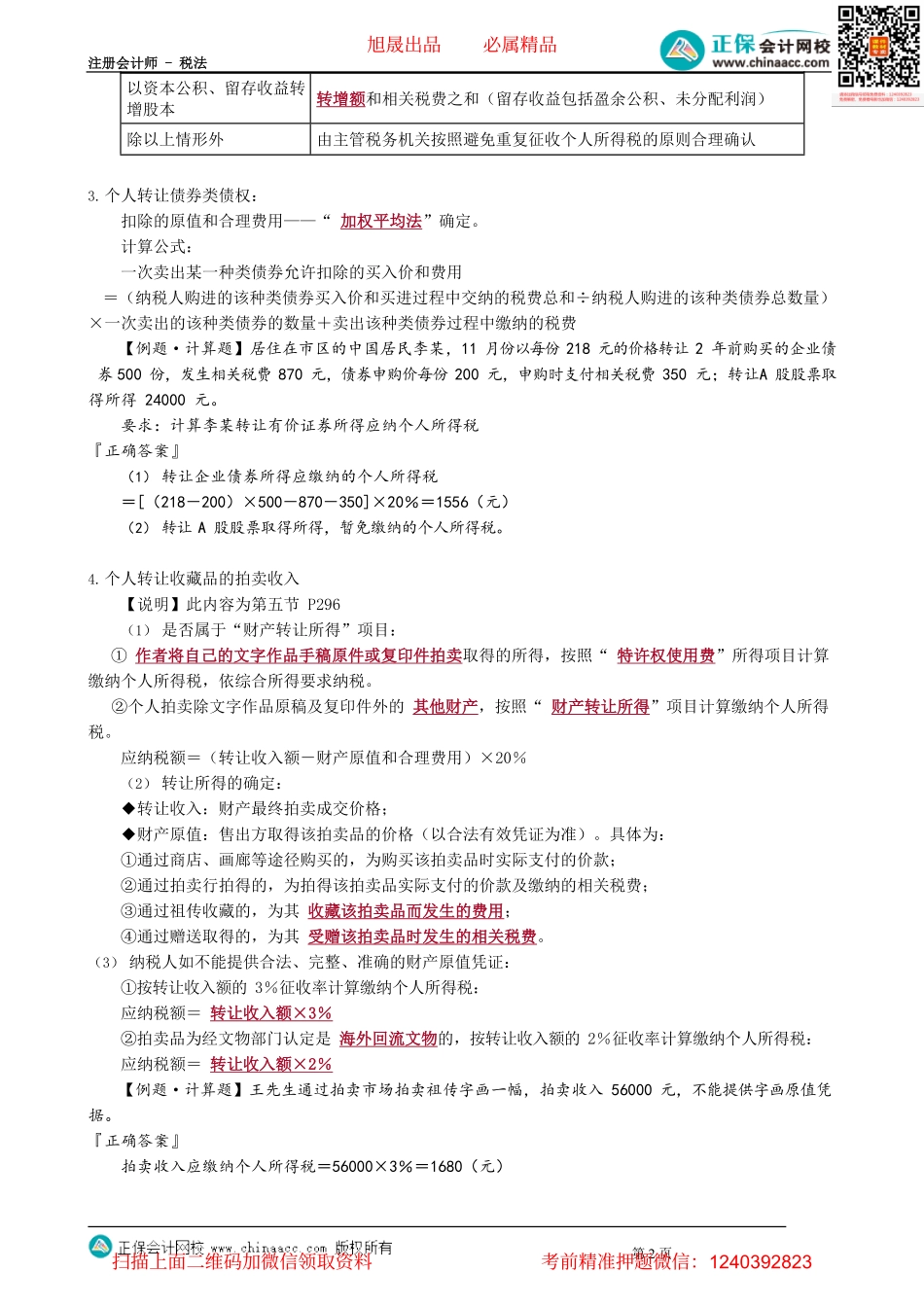

注册会计师-税法第1页第08讲财产转让所得应纳税额计算【知识点7】财产转让所得应纳税额计算【考情分析】重要考点一、财产转让所得应纳税额的一般计算应纳税额=应纳税所得额×适用的税率=(收入总额-财产原值-合理税费)×20%二、转让不同财产的个人所得税计算——房产、股权、有价证券、收藏品:1.个人住房转让,凭购置商品房,凭原购房合同、发票等有效凭证,扣除:(1)房产原值:实际支付的房价款和转让过程中的相关税费。(2)合理费用:纳税人按照规定实际支付的住房装修费用、住房贷款利息、手续费、公证费等费用。其中装修费用:纳税人能提供实际支付装修费用的税务统一发票。商品房及其他住房:最高扣除限额为房屋原值的10%。(3)转让住房过程中缴纳的税金:税种税目税务处理购买不足2年的住房对外销售:按照5%的征收率全额缴纳增值税除北上广深4城市外,免征增值税增值税销售不动产购买2年以上(含2年)的住房对外销售北上广深4城市:普通住房对外销售,免征增值税;非普通住房对外销售,按照5%的征收率差额缴纳增值税附加税费城建税、教育费附加、地方教育附加个人所得税财产转让所得个人转让自用达5年以上并且是唯一的家庭生活居住用房取得的所得,免税2.个人转让股权应纳税额的计算【提示】个人转让股票的所得免税,转让股权的所得纳税。应纳税所得额=股权转让收入-股权原值-合理费用(1)个人股权转让的情形:出售、公司回购、强制过户等(2)按“财产转让所得”缴纳个人所得税,以股权转让方为纳税人,以受让方为扣缴义务人,于股权转让相关协议签订后5个工作日内报主管税务机关。(3)股权转让收入包括违约金、补偿金以及其他名目的款项、资产、权益等。纳税人按照合同约定,在满足约定条件后取得的后续收入,应当作为股权转让收入。主管税务机关有权核定股权转让收入,方法有:①净资产核定法;②类比法;③其他合理方法。(4)个人转让股权的原值依照以下方法确认取得股权方式股权原值现金出资实际支付的价款与取得股权直接相关的合理税费之和非货币性资产出资税务机关认可或核定的投资入股时非货币性资产价格与取得股权直接相关的合理税费之和无偿让渡取得股权发生的合理税费与原持有人的股权原值之和旭晟出品必属精品扫描上面二维码加微信领取资料考前精准押题微信:1240392823注册会计师-税法第2页以资本公积、留存收益转增股本转增额和相关税费之和(留存收益包括盈余公积、未分配利润)除以上情形外由主管税务机...