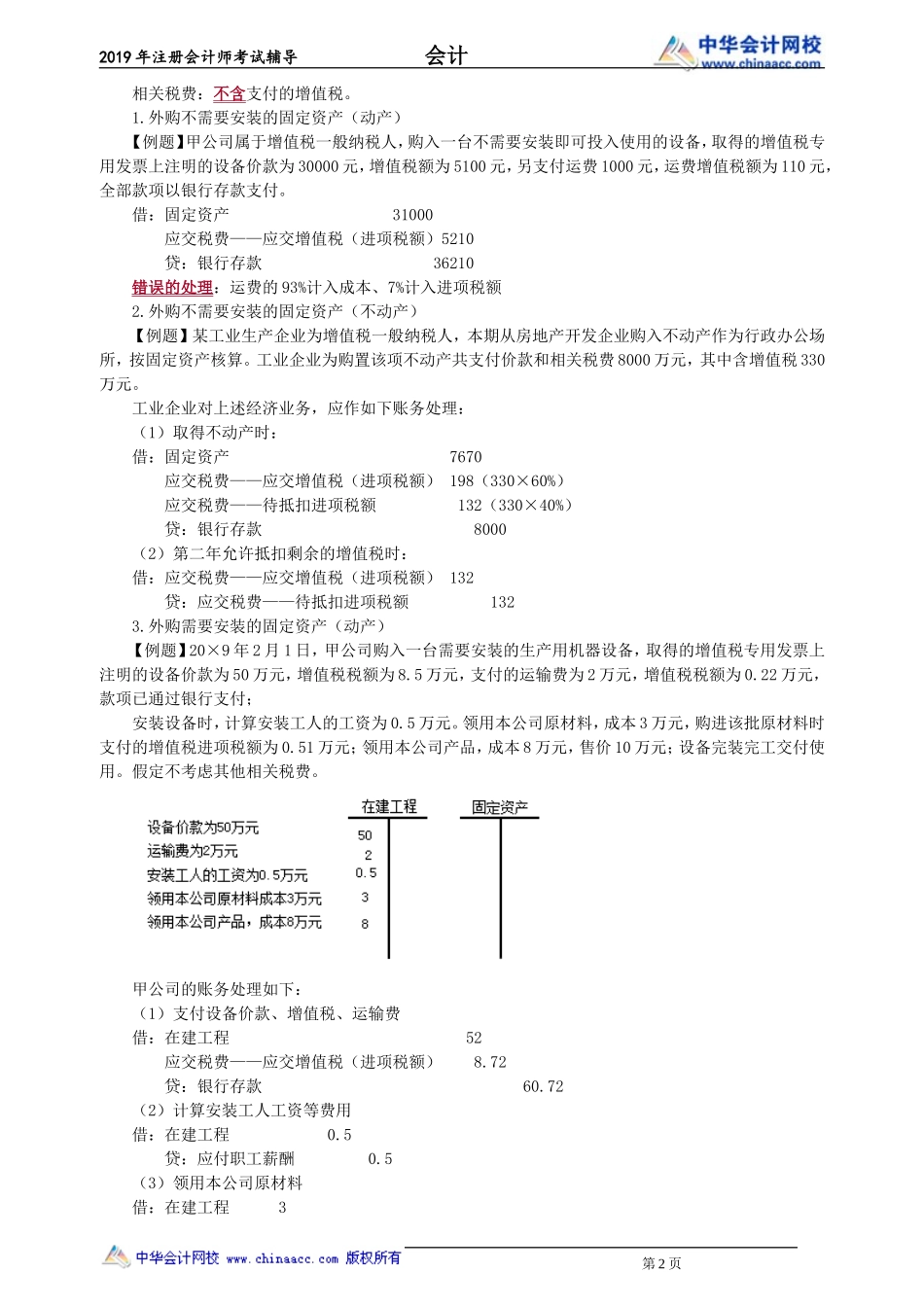

2019年注册会计师考试辅导会计第三章固定资产目录01固定资产的确认和初始计量(2009单选题、2011单选题、2012单选题、2014多选题)02固定资产的后续计量(2009单选题、2011单选题、2012单选题、2014多选题、2015多选题、2016单选题、2017计算分析题)03固定资产的处置与清查(2016单选题、2016多选题)第一节固定资产的确认和初始计量本节概要一、固定资产的定义和特征二、固定资产的初始计量(2009年单选题、2011年单选题、2012年单选题、2014年多选题)一、固定资产的定义和特征固定资产是指同时具有以下特征的有形资产:(1)为生产商品、提供劳务、出租或经营管理而持有(持有目的不为出售);设备(动产)房屋(不动产)自用固定资产经营性出租固定资产投资性房地产出售库存商品注意:①融资租赁租入固定资产视同企业的固定资产。②固定资产的单位价值由企业自行决定。(2)使用寿命超过一个会计年度;(年限和产量)(3)固定资产是有形资产。二、固定资产的初始计量(2009单选题、2011单选题、2012单选题、2014多选题)固定资产的初始计量是指确定固定资产的取得成本。外购不需安装包括企业为购建某项固定资产达到预定可使用状态前所发生的一切合理的、必要的支出。需要安装自建自营工程出包工程其他投资者投入、盘盈取得、非货币资产交换、债务重组后续章节的规定预定可使用状态不需要安装的购入后即达到需要安装的安装完成后(一)外购固定资产的成本取得成本:按实际支付的购买价款、相关税费、使固定资产达到预定可使用状态前所发生的可归属于该项资产的运输费、装卸费、安装费和专业人员服务费等。第1页2019年注册会计师考试辅导会计相关税费:不含支付的增值税。1.外购不需要安装的固定资产(动产)【例题】甲公司属于增值税一般纳税人,购入一台不需要安装即可投入使用的设备,取得的增值税专用发票上注明的设备价款为30000元,增值税额为5100元,另支付运费1000元,运费增值税额为110元,全部款项以银行存款支付。借:固定资产31000应交税费——应交增值税(进项税额)5210贷:银行存款36210错误的处理:运费的93%计入成本、7%计入进项税额2.外购不需要安装的固定资产(不动产)【例题】某工业生产企业为增值税一般纳税人,本期从房地产开发企业购入不动产作为行政办公场所,按固定资产核算。工业企业为购置该项不动产共支付价款和相关税费8000万元,其中含增值税330万元。工业企业对上述经济业务,应作如下账务处理:(1)取得不动...