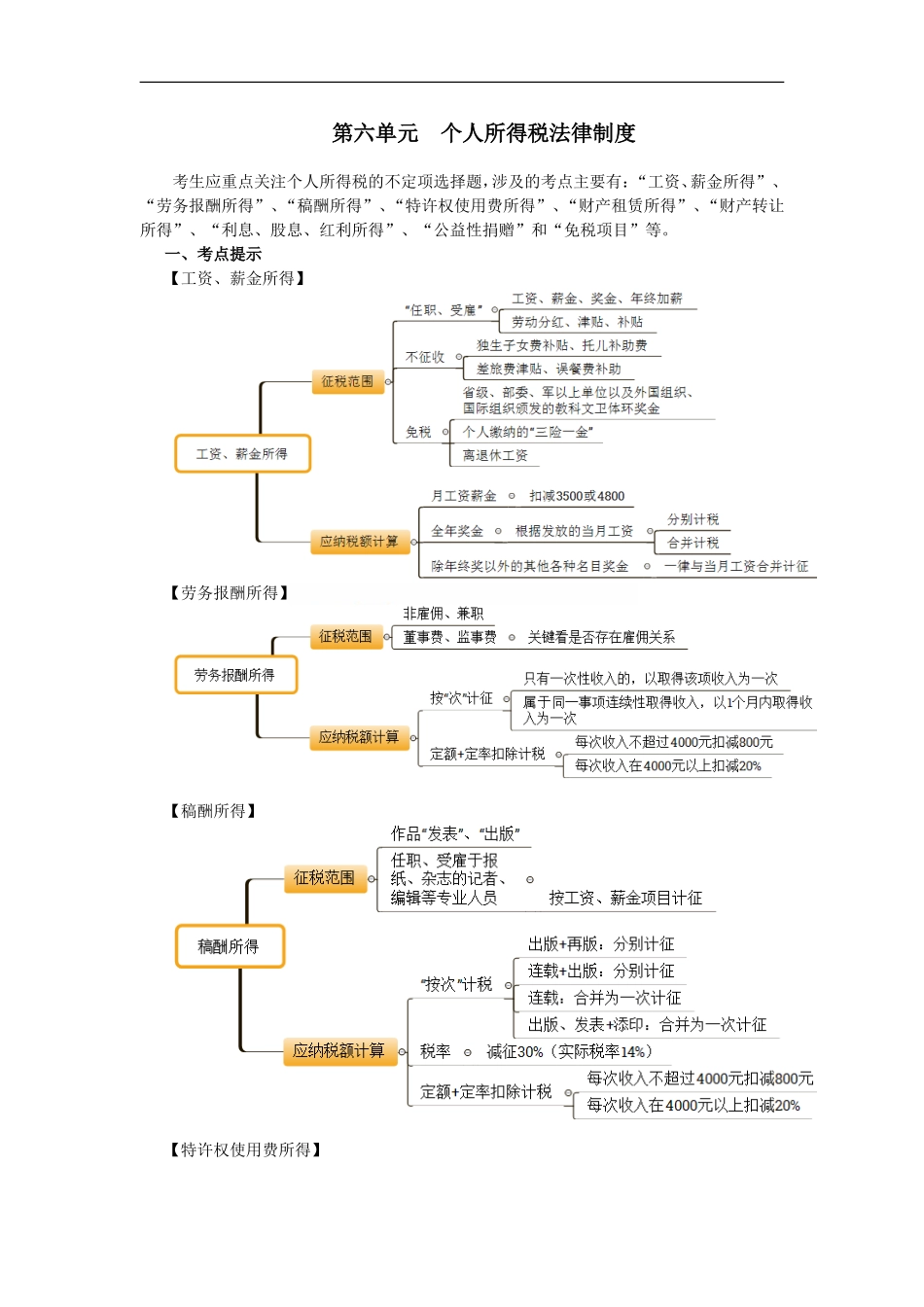

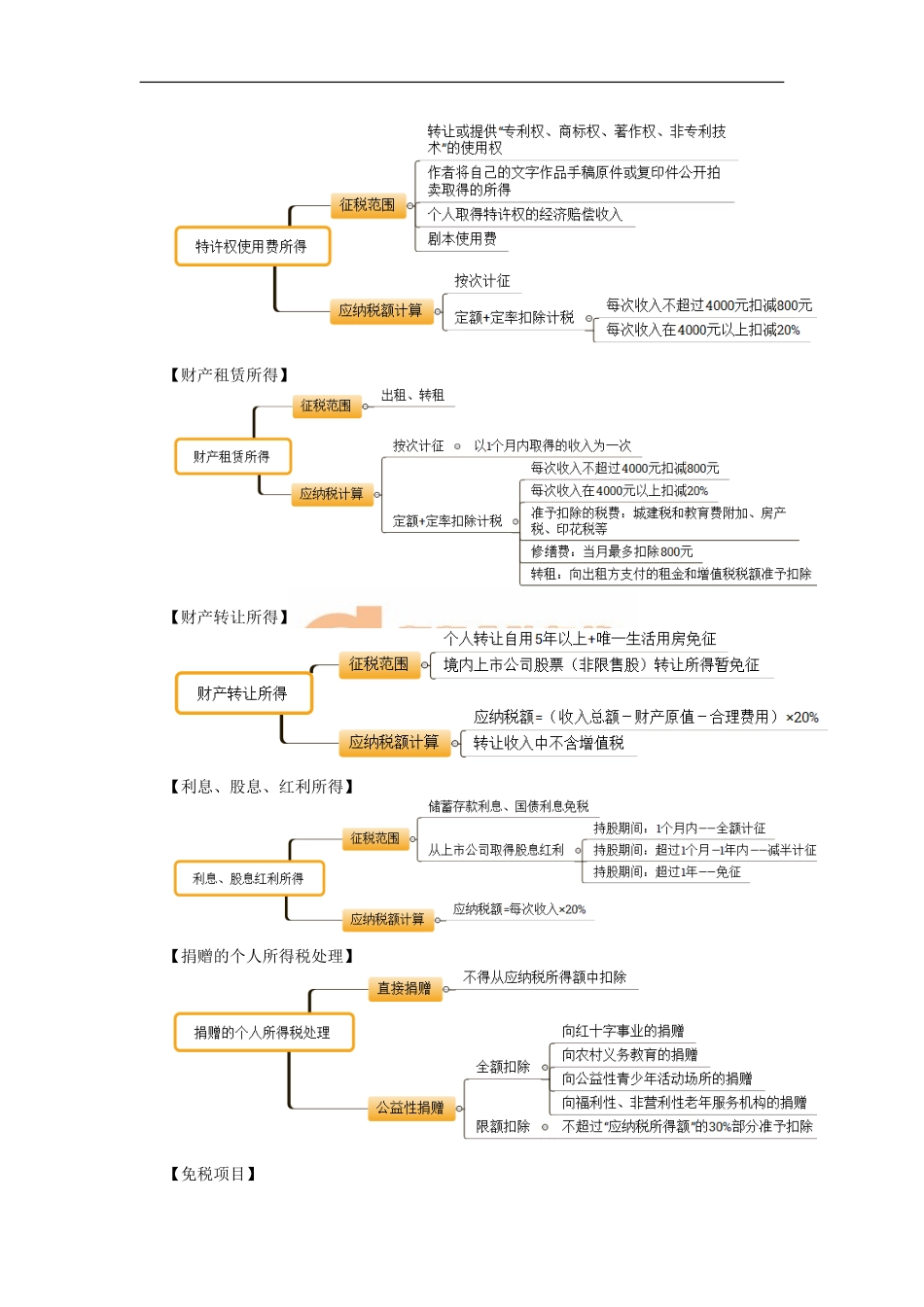

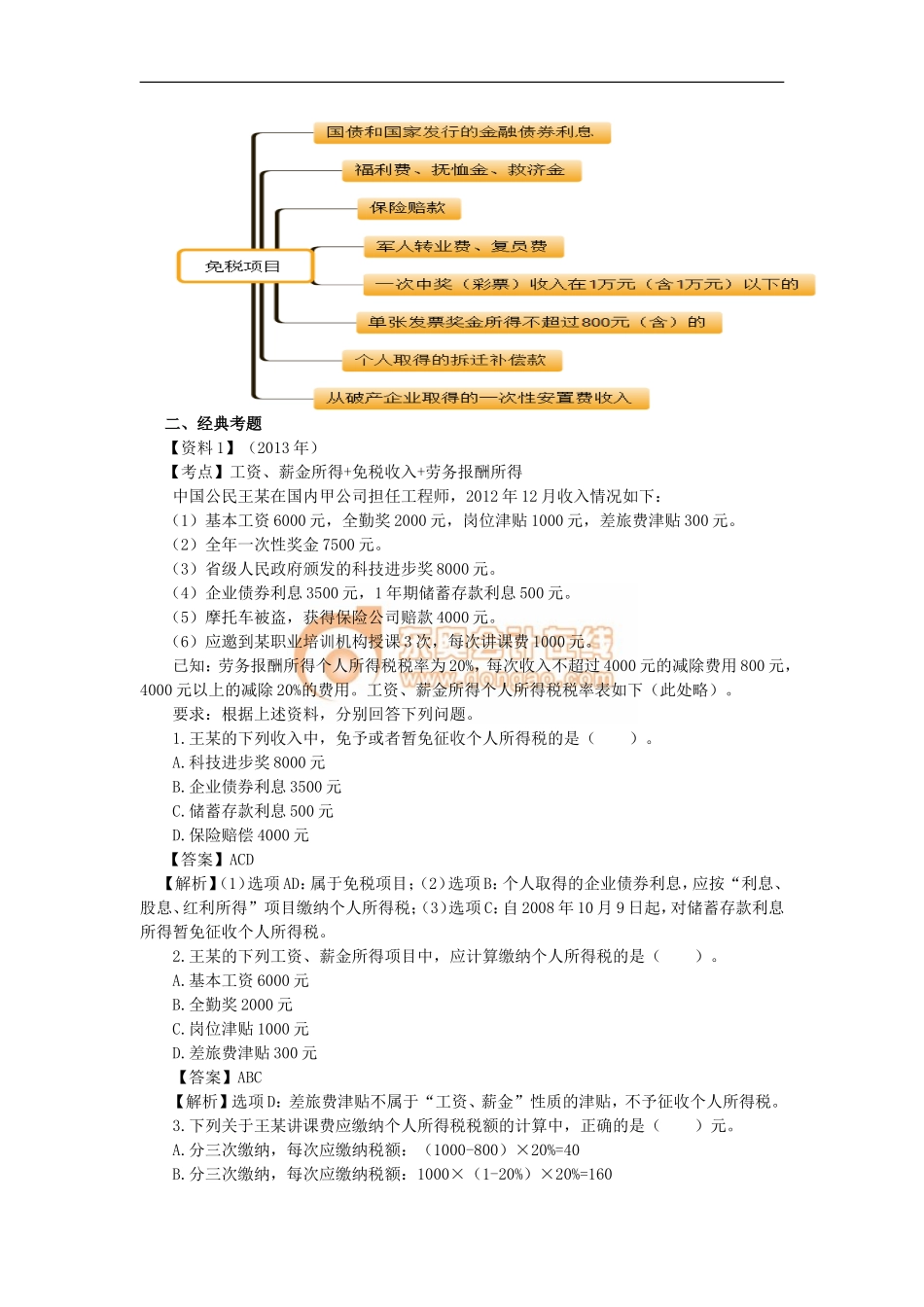

第六单元个人所得税法律制度考生应重点关注个人所得税的不定项选择题,涉及的考点主要有:“工资、薪金所得”、“劳务报酬所得”、“稿酬所得”、“特许权使用费所得”、“财产租赁所得”、“财产转让所得”、“利息、股息、红利所得”、“公益性捐赠”和“免税项目”等。一、考点提示【工资、薪金所得】【劳务报酬所得】【稿酬所得】【特许权使用费所得】【财产租赁所得】【财产转让所得】【利息、股息、红利所得】【捐赠的个人所得税处理】【免税项目】二、经典考题【资料1】(2013年)【考点】工资、薪金所得+免税收入+劳务报酬所得中国公民王某在国内甲公司担任工程师,2012年12月收入情况如下:(1)基本工资6000元,全勤奖2000元,岗位津贴1000元,差旅费津贴300元。(2)全年一次性奖金7500元。(3)省级人民政府颁发的科技进步奖8000元。(4)企业债券利息3500元,1年期储蓄存款利息500元。(5)摩托车被盗,获得保险公司赔款4000元。(6)应邀到某职业培训机构授课3次,每次讲课费1000元。已知:劳务报酬所得个人所得税税率为20%,每次收入不超过4000元的减除费用800元,4000元以上的减除20%的费用。工资、薪金所得个人所得税税率表如下(此处略)。要求:根据上述资料,分别回答下列问题。1.王某的下列收入中,免予或者暂免征收个人所得税的是()。A.科技进步奖8000元B.企业债券利息3500元C.储蓄存款利息500元D.保险赔偿4000元【答案】ACD【解析】(1)选项AD:属于免税项目;(2)选项B:个人取得的企业债券利息,应按“利息、股息、红利所得”项目缴纳个人所得税;(3)选项C:自2008年10月9日起,对储蓄存款利息所得暂免征收个人所得税。2.王某的下列工资、薪金所得项目中,应计算缴纳个人所得税的是()。A.基本工资6000元B.全勤奖2000元C.岗位津贴1000元D.差旅费津贴300元【答案】ABC【解析】选项D:差旅费津贴不属于“工资、薪金”性质的津贴,不予征收个人所得税。3.下列关于王某讲课费应缴纳个人所得税税额的计算中,正确的是()元。A.分三次缴纳,每次应缴纳税额:(1000-800)×20%=40B.分三次缴纳,每次应缴纳税额:1000×(1-20%)×20%=160C.一次缴纳,应缴纳税额:(1000×3-800)×20%=440D.一次缴纳,应缴纳税额:1000×3×(1-20%)×20%=480【答案】C【解析】劳务报酬所得,属于同一事项连续取得收入的,以1个月内取得的收入为一次,计征个人所得税。4.下列关于王某全年一次性奖金应缴纳个人所得税税额的计算中,正...