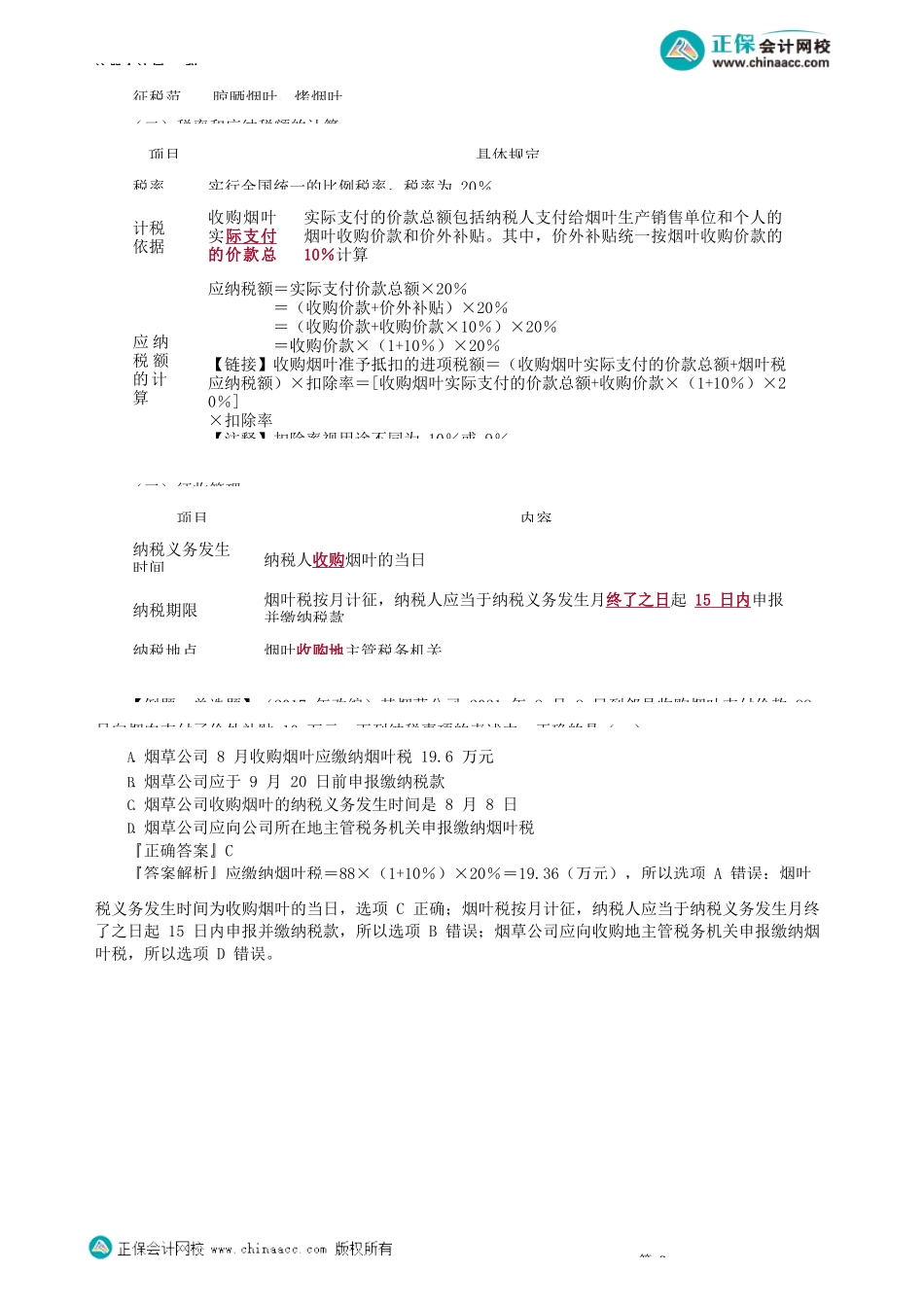

注册会计师-税第01讲城市维护建设税法和烟叶税法近10年客观题和主观题考【知识点】城市维护建设税(★★)(一)纳税义务人和征税范围(二)税率(三)计税依据和应纳税额的计算第1项目内容计税依据一般以纳税人依法实际缴纳的增值税、消费税税额为计税依据,应当按照规定扣除期末留抵退税退还的增值税税额具体包括纳税人向税务机关实际缴纳的增值税、消费税纳税人所在地税率市区(包括撤县建市)7%县城、镇5%不在市区、县城或者镇的1%项具体规定纳税义在中华人民共和国境内缴纳增值税、消费税的单位和个人,为城市维护建设税的纳税人扣缴义扣缴义务人为负有增值税、消费税扣缴义务的单位和个人,在扣缴增值税、消费税的同时扣缴城市维护建设税征税范围进口不征,出口不退对进口货物或者境外单位和个人向境内销售劳务、服务、无形资产缴纳的增值税、消费税税额不征收城市维护建设税对出口产品退还增值税、消费税的不退还已缴纳的城市维护建考点考年份城建税及附加31次单选题形式考核计算(5次)文字形式考核计税依据(3次)、纳税地点(2次)、计税依据和税收优惠结合(1次)土地增值税计算问答题中考核计算(6次)国际税收计算问答题中考核(1次)消费税计算问答题中考核(1次)资源税计算问答题中考核(1次)增值税综合题中考核计算(8次)烟叶税3次2015年单选题应纳税额计算结合征管2017年单选题应纳税额计算2019年单选题应纳税额计算结合纳税义务人和征管考前精准押题微信:2977945028注册会计师-税(四)税收优惠根据国民经济和社会发展的需要,国务院对重大公共基础设施建设、特殊产业和群体以及重大突发件应对等情形可以规定减征或者免征城市维护建设税,报全国人民代表大会常务委员会备案。【大战提示】随“两税”的减免而减免。(五)征收管理【知识点】教育费附加和地方教育附加(★★)【知识点】烟叶税法(★★)(一)纳税义务人和征税范围第2项目具体规定纳税义务人在中华人民共和国境内,依照《中华人民共和国烟草专卖法》的规定收购烟叶的单位为烟叶税的纳税人项目具体规定征收范围及计征依教育费附加和地方教育附加对缴纳增值税、消费税的单位和个人征收,以实际缴的增值税、消费税税款为计征依据计征比率教育费附加征收比率为3%地方教育附加征收率计算应纳教育费附加或地方教育附加=实际缴纳的增值税、消费税×征收比率减免规定对海关进口产品征收的增值税、消费税,不征收教育费附加对出口产品退还增值税、消费税的,不退...