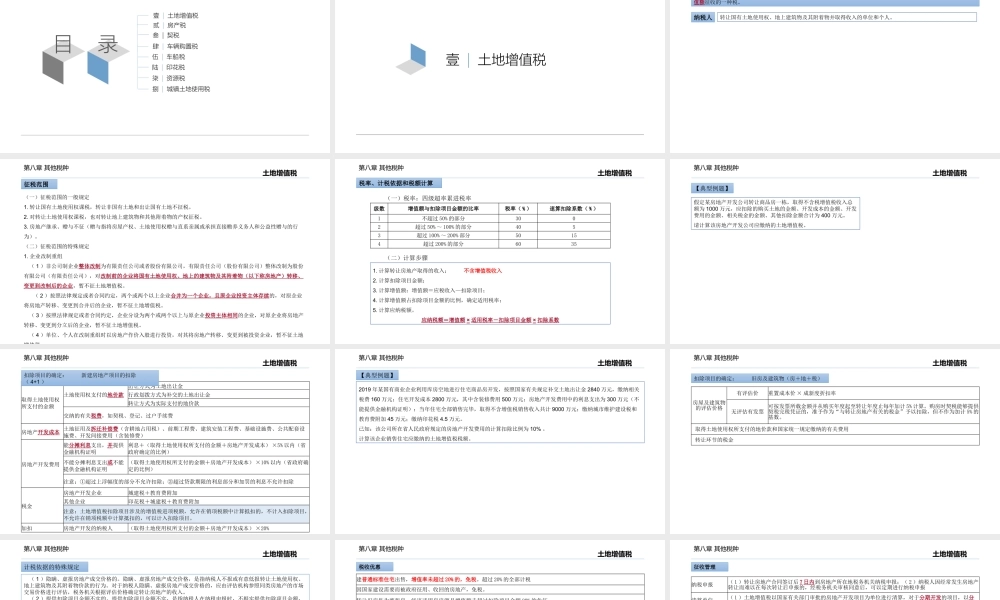

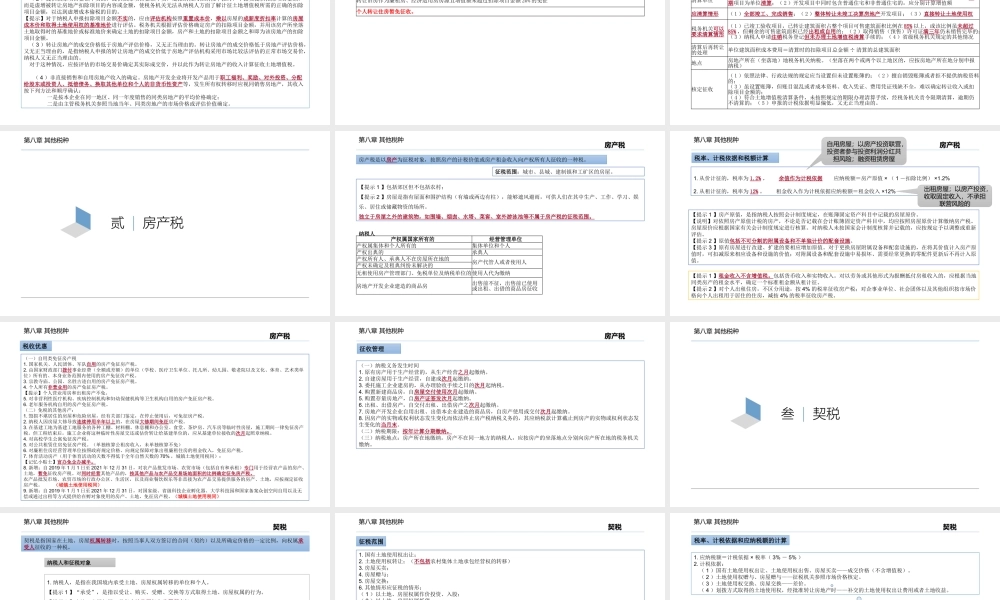

纳税实务“十三五”职业教育规划教材高等职业教育财务会计类专业经典系列教材第六版目录第八章其他税种壹|土地增值税贰|房产税叁|契税肆|车辆购置税伍|车船税陆|印花税柒|资源税捌|城镇土地使用税壹|土地增值税第八章其他税种第八章其他税种土地增值税土地增值税是对转让国有土地使用权、地上建筑物及其附着物并取得收入的单位和个人,就其转让房地产所取得的增值额征收的一种税。转让国有土地使用权、地上建筑物及其附着物并取得收入的单位和个人。纳税人第八章其他税种土地增值税(一)征税范围的一般规定1.转让国有土地使用权课税,转让非国有土地和出让国有土地不征税。2.对转让土地使用权课税,也对转让地上建筑物和其他附着物的产权征税。3.房地产继承、赠与不征(赠与指将房屋产权、土地使用权赠与直系亲属或承担直接赡养义务人和公益性赠与的行为)。(二)征税范围的特殊规定1.企业改制重组(1)非公司制企业整体改制为有限责任公司或者股份有限公司,有限责任公司(股份有限公司)整体改制为股份有限公司(有限责任公司),对改制前的企业将国有土地使用权、地上的建筑物及其附着物(以下称房地产)转移、变更到改制后的企业,暂不征土地增值税。(2)按照法律规定或者合同约定,两个或两个以上企业合并为一个企业,且原企业投资主体存续的,对原企业将房地产转移、变更到合并后的企业,暂不征土地增值税。(3)按照法律规定或者合同约定,企业分设为两个或两个以上与原企业投资主体相同的企业,对原企业将房地产转移、变更到分立后的企业,暂不征土地增值税。(4)单位、个人在改制重组时以房地产作价入股进行投资,对其将房地产转移、变更到被投资企业,暂不征土地增值税征税范围第八章其他税种土地增值税(一)税率:四级超率累进税率级数增值额与扣除项目金额的比率税率(%)速算扣除系数(%)1不超过50%的部分3002超过50%~100%的部分4053超过100%~200%部分50154超过200%的部分6035税率、计税依据和税额计算1.计算转让房地产取得的收入;不含增值税收入2.计算扣除项目金额;3.计算增值额:增值额=应税收入—扣除项目;4.计算增值额占扣除项目金额的比例,确定适用税率;5.计算应纳税额。应纳税额=增值额×适用税率-扣除项目金额×扣除系数(二)计算步骤第八章其他税种土地增值税假定某房地产开发公司转让商品房一栋,取得不含税增值税收入总额为1000万元,应扣除的购买土地的金额、开发成本的金额、开发费用的金额、相关税金的...