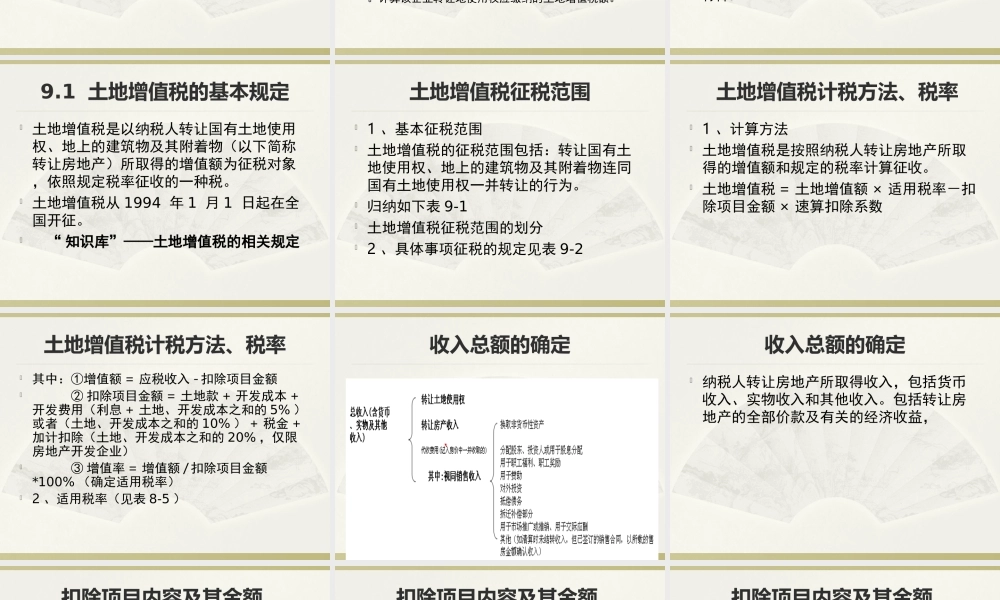

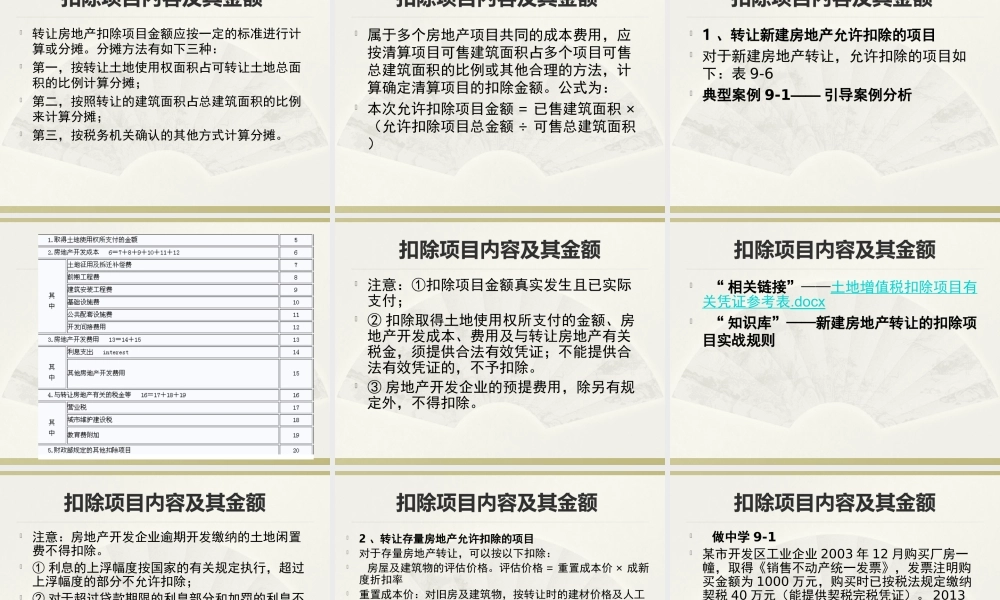

《企业纳税实务》主编戴桂荣成骏高等教育出版社北京分社【职业能力目标】专业能力:通过本单元学习,明确土地增值税纳税义务发生时间、纳税环节、纳税申报;掌握土地增值税的纳税范围、税目及其税率;能熟练计算应缴纳的土地增值税税额;会进行土地增值税相关的会计处理;会填制土地增值税税纳税申报表及相关附表资料。【职业能力目标】职业核心能力:具备完成土地增值税纳税申报所必要的的税法知识、会计核算技能及相关业务素养,会与税务部门打交道,会与本单位其他会计人员合作,会利用会计核算资料、网络资源和相关条件顺利完成土地增值税预征与清算申报工作。【本单元主要概念】征税范围税率计税方法扣除项目清算【引导案例】某工业企业2011年9月1日,以招拍挂形式从市国土局受让城镇工业用地一块,位于某镇新镇路西侧、新镇支路北侧,该宗地占地面积8,007.70㎡(折合约12亩),一次性支付出让金额1,261,212.80元,同时缴纳契税50,448.00元,并取得“*国用(2011)第**号土地使用权证”。该宗地购得后未进行任何形式的开发,拟资本增值后转让。2013年4月1日将该地块全部出售给另一工业企业(非关联企业),取得土地使用权转让收入2,402,300.00元,缴纳营业税57,054.36元,城建税2,852.72元、教育费附加1711.63元及印花税1,201.20元,该宗地由具备资质的房地产评估机构评定,评估价为200,000.00元/亩,已经当地税务机关认定。计算该企业转让地使用权应缴纳的土地增值税额。【引导案例】想一想:1、该企业转让土地准予扣除的项目金额?2、该企业在土地转让环节缴纳的各项税金有哪些?3、该企业缴纳计算土地增值税环节有没有相关优惠政策?4、该企业申报土地增值税时需要准备那些支撑材料?9.1土地增值税的基本规定土地增值税是以纳税人转让国有土地使用权、地上的建筑物及其附着物(以下简称转让房地产)所取得的增值额为征税对象,依照规定税率征收的一种税。土地增值税从1994年1月1日起在全国开征。“知识库”——土地增值税的相关规定土地增值税征税范围1、基本征税范围土地增值税的征税范围包括:转让国有土地使用权、地上的建筑物及其附着物连同国有土地使用权一并转让的行为。归纳如下表9-1土地增值税征税范围的划分2、具体事项征税的规定见表9-2土地增值税计税方法、税率1、计算方法土地增值税是按照纳税人转让房地产所取得的增值额和规定的税率计算征收。土地增值税=土地增值额×适用...