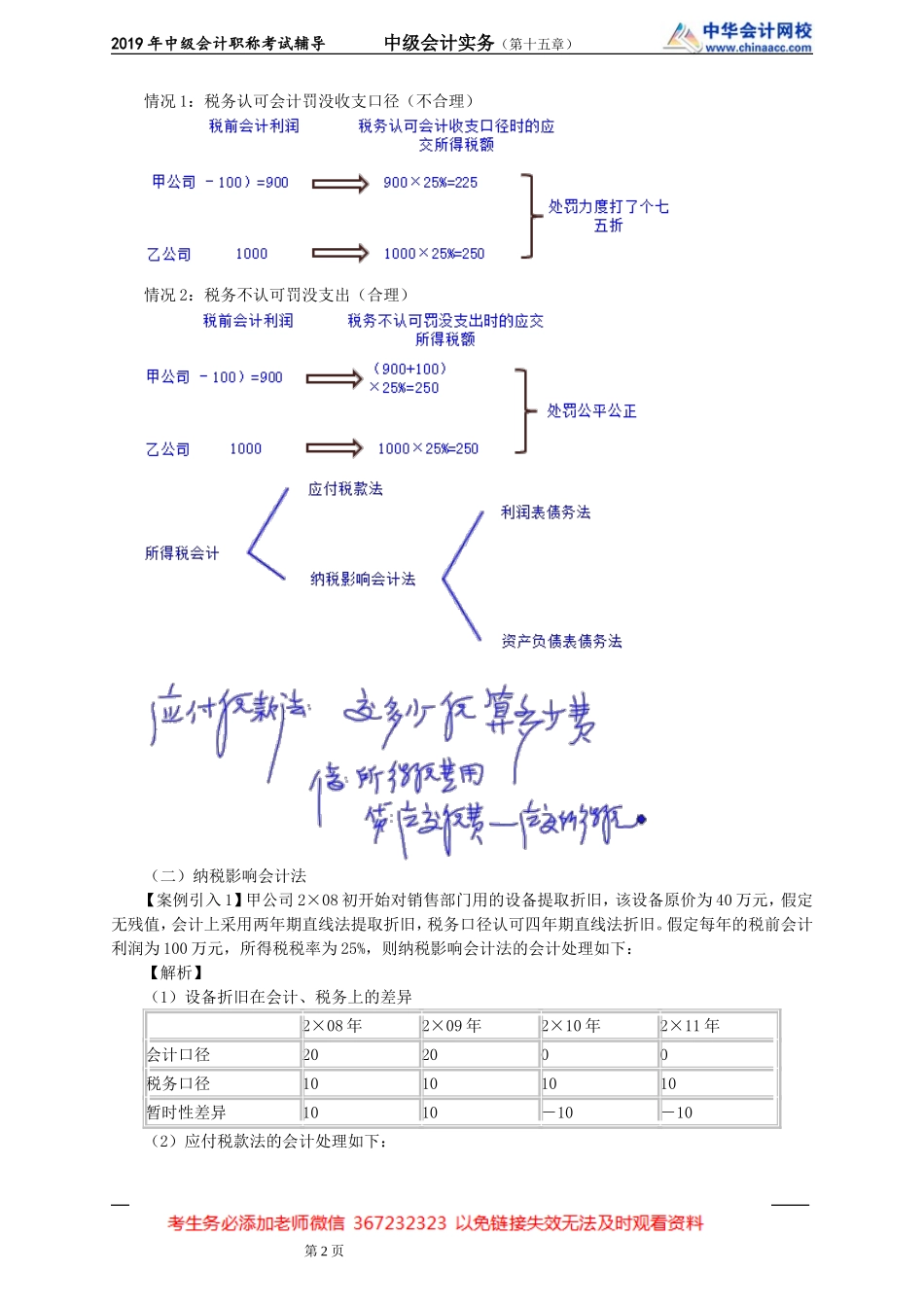

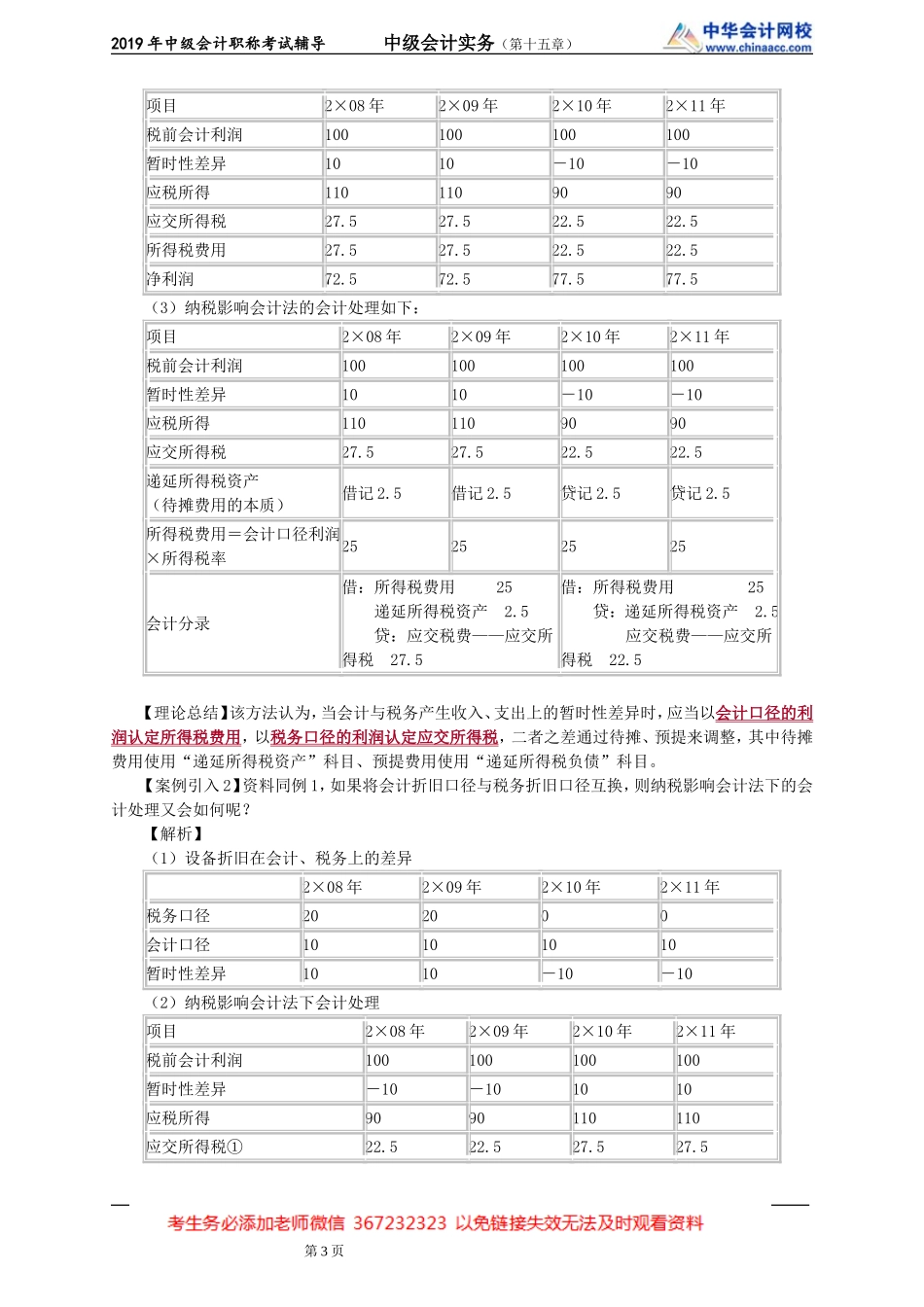

2019年中级会计职称考试辅导中级会计实务(第十五章)第十五章所得税一、内容提要会计和税收是经济领域中两个不同的分支,分别遵循不同的原则,规范不同的对象。会计遵循的是公认的会计原则,反映财务状况、经营成果及现金流量变动;税收遵循的是税收法规,其目的是课税以调节经济。由此产生了会计和税收的差异,进而出现了所得税会计核算的问题。本章对所得税会计的概念、资产负债表债务法的内涵、资产或负债的账面价值与计税基础的界定、可抵扣暂时性差异和应纳税暂时性差异的界定以及资产负债表债务法的核算原理作了较为详尽地案例解析。二、关键考点1.资产账面价值与计税基础的判定2.负债账面价值与计税基础的判定3.应纳税暂时性差异的判定4.可抵扣暂时性差异的判定5.递延所得税资产的确认6.递延所得税负债的确认7.应纳税所得额的确认和应交所得税的计算8.各期所得税费用的确认三、历年试题分析年份题型题数分数考点2016综合题115所得税的会计处理2017判断题11权益法下长期股权投资的所得税会计处理综合题118投资性房地产结合所得税的会计处理2018单选题23暂时性差异的认定;所得税费用的计算多选题12递延所得税负债相关论断的正误勘别综合题115无形资产减值、摊销结合所得税的会计处理四、知识点精讲【知识点】所得税会计的概念▲(一)所得税会计的概念所得税会计是研究处理会计收益和应税收益差异的会计理论和方法,是会计学科的一个分支。【举例】甲公司和乙公司都是一般纳税人,甲公司当年违规经营存在罚款100万元,税前会计利润是900万元,乙公司不存在罚款,税前会计利润是1000万元。第1页2019年中级会计职称考试辅导中级会计实务(第十五章)情况1:税务认可会计罚没收支口径(不合理)情况2:税务不认可罚没支出(合理)(二)纳税影响会计法【案例引入1】甲公司2×08初开始对销售部门用的设备提取折旧,该设备原价为40万元,假定无残值,会计上采用两年期直线法提取折旧,税务口径认可四年期直线法折旧。假定每年的税前会计利润为100万元,所得税税率为25%,则纳税影响会计法的会计处理如下:【解析】(1)设备折旧在会计、税务上的差异2×08年2×09年2×10年2×11年会计口径202000税务口径10101010暂时性差异1010-10-10(2)应付税款法的会计处理如下:第2页2019年中级会计职称考试辅导中级会计实务(第十五章)项目2×08年2×09年2×10年2×11年税前会计利润100100100100暂时性差异1010-10-10应税所得1101109090应交所得税27.5...