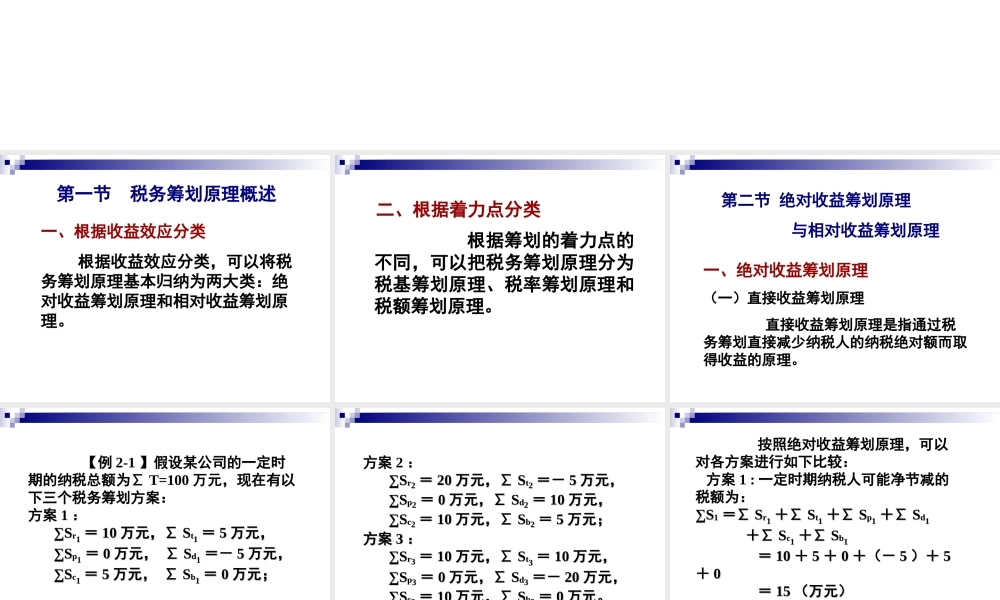

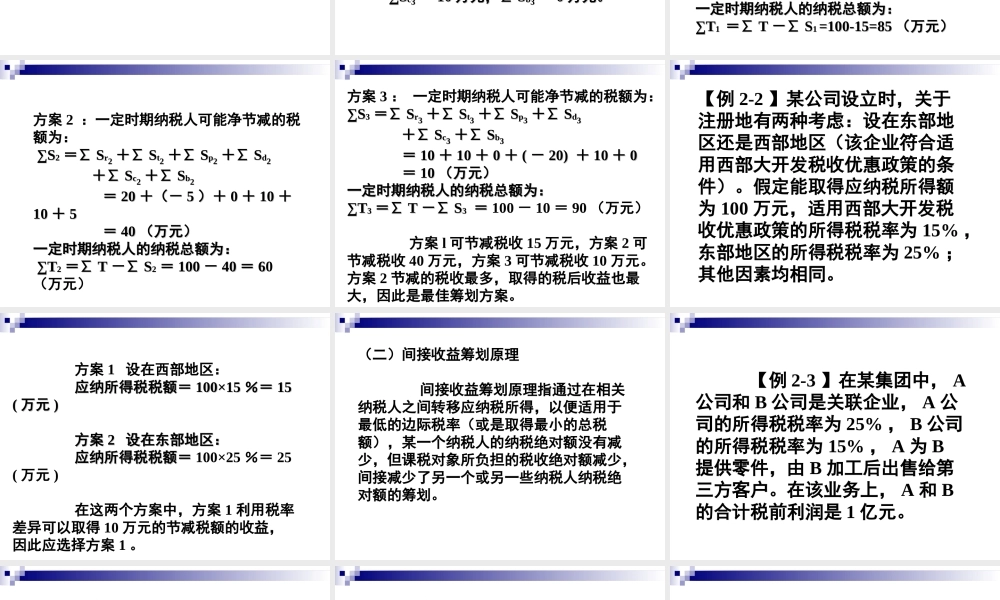

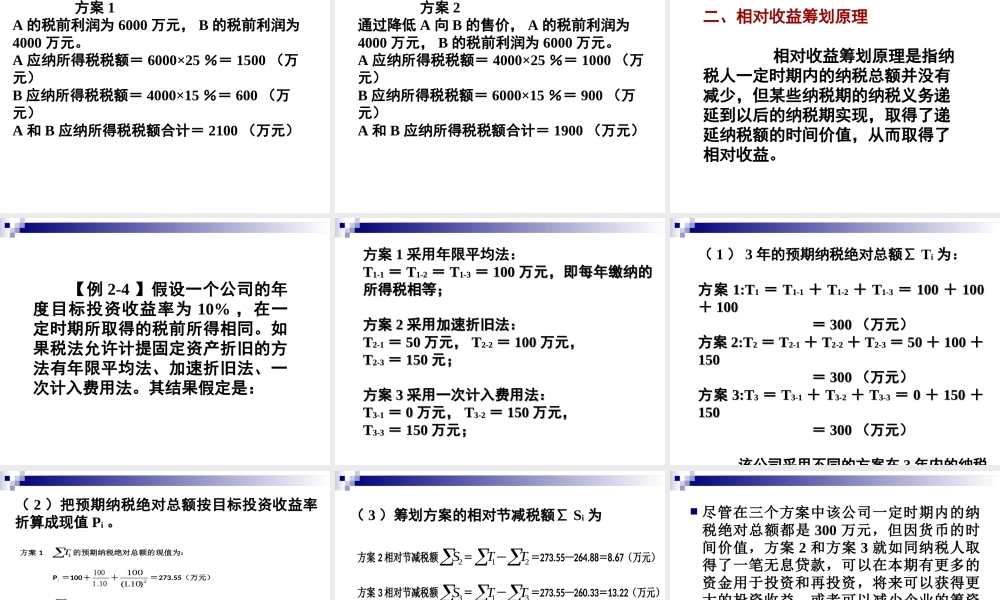

第二章税务筹划的基本原理第一节税务筹划原理概述第二节绝对收益筹划原理与相对收益筹划原理第三节税基筹划、税率筹划和税额筹划的原理第一节税务筹划原理概述一、根据收益效应分类根据收益效应分类,可以将税务筹划原理基本归纳为两大类:绝对收益筹划原理和相对收益筹划原理。二、根据着力点分类根据筹划的着力点的不同,可以把税务筹划原理分为税基筹划原理、税率筹划原理和税额筹划原理。第二节绝对收益筹划原理与相对收益筹划原理一、绝对收益筹划原理(一)直接收益筹划原理直接收益筹划原理是指通过税务筹划直接减少纳税人的纳税绝对额而取得收益的原理。【例2-1】假设某公司的一定时期的纳税总额为∑T=100万元,现在有以下三个税务筹划方案:方案1:∑∑SSrr11==1010万元,万元,∑∑SStt11==55万元,万元,∑∑SSpp11==00万元,万元,∑∑SSdd11=-=-55万元,万元,∑∑SScc11==55万元,万元,∑∑SSbb11==00万元;万元;方案2:∑∑SSrr22==2020万元,万元,∑∑SStt22=-=-55万元,万元,∑∑SSpp22==00万元,万元,∑∑SSdd22==1010万元,万元,∑∑SScc22==1010万元,万元,∑∑SSbb22==55万元;万元;方案方案33::∑∑SSrr33==1010万元,万元,∑∑SStt33==1010万元,万元,∑∑SSpp33==00万元,万元,∑∑SSdd33=-=-2020万元,万元,∑∑SScc33==1010万元,万元,∑∑SSbb33==00万元。万元。按照绝对收益筹划原理,可以对各方案进行如下比较:方案1:一定时期纳税人可能净节减的税额为:∑∑SS11==∑∑SSrr11++∑∑SStt11++∑∑SSpp11++∑∑SSdd11++∑∑SScc11++∑∑SSbb11==1010++55++00+(-+(-55)+)+55++00==1515(万元)(万元)一定时期纳税人的纳税总额为:一定时期纳税人的纳税总额为:∑∑TT11==∑∑TT--∑∑SS11=100-15=85=100-15=85(万元)(万元)方案2:一定时期纳税人可能净节减的税额为:∑∑SS22==∑∑SSrr22++∑∑SStt22++∑∑SSpp22++∑∑SSdd22++∑∑SScc22++∑∑SSbb22==2020+(-+(-55)+)+00++1010++1010++55==4040(万元)(万元)一定时期纳税人的纳税总额为:一定时期纳税人的纳税总额为:∑∑TT22==∑∑TT--∑∑SS22==100100--4040==660(万元)方案3:一定时期纳税人可能净节减的税额为:∑∑SS33==∑∑SSrr33++∑∑SStt33++∑∑SSpp33++∑∑SSdd33++∑∑SScc33++∑∑...