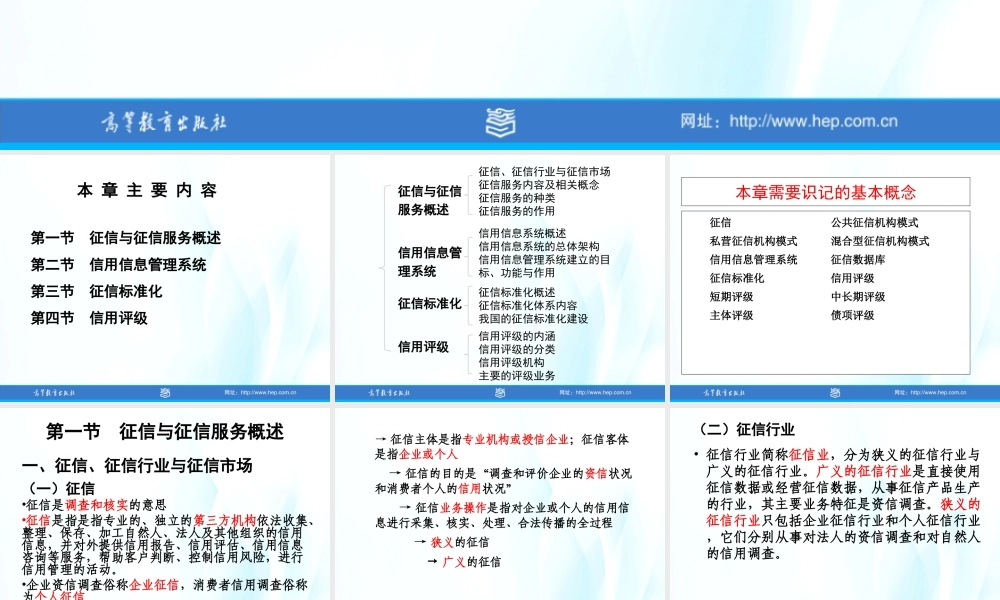

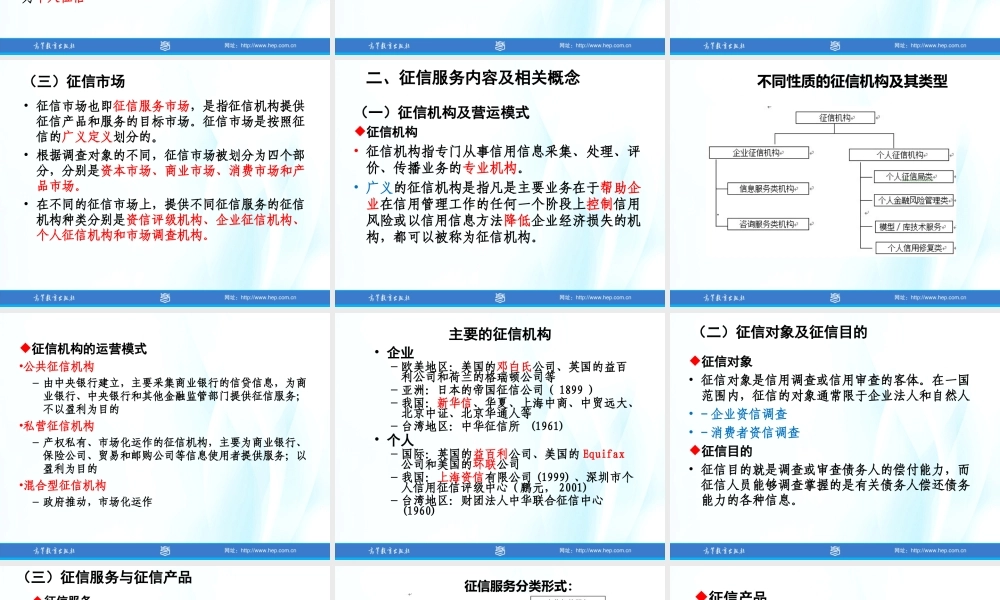

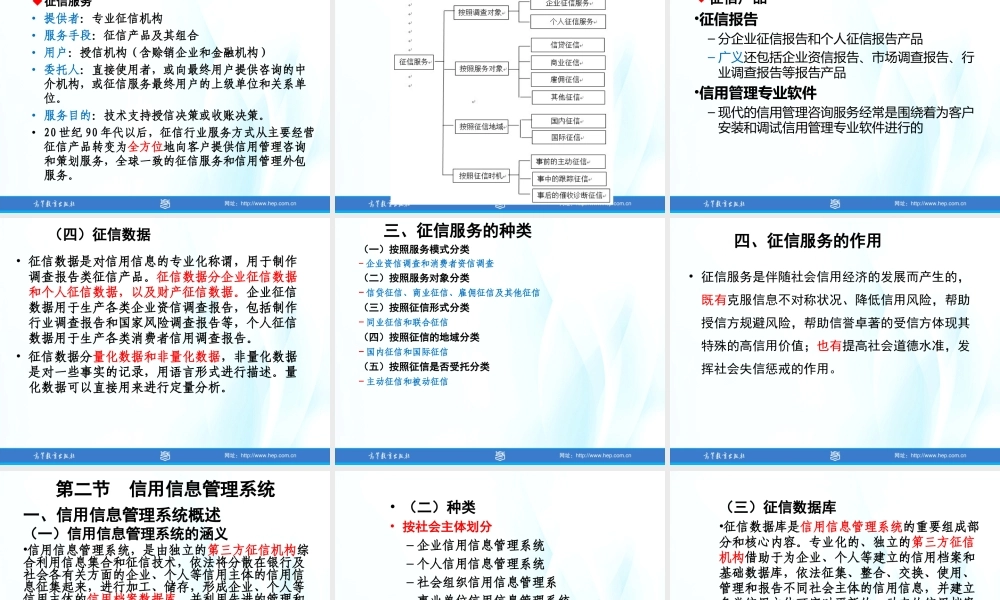

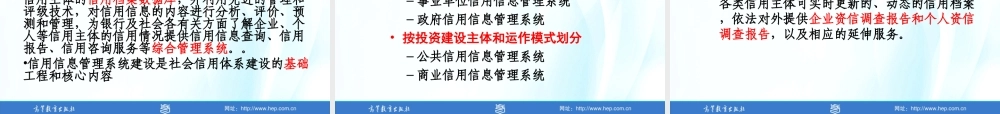

第三章征信技术与服务本章主要内容第一节征信与征信服务概述第二节信用信息管理系统第三节征信标准化第四节信用评级征信与征信服务概述信用信息管理系统征信标准化信用评级征信、征信行业与征信市场征信服务内容及相关概念征信服务的种类征信服务的作用信用评级的内涵信用评级的分类信用评级机构主要的评级业务信用信息系统概述信用信息系统的总体架构信用信息管理系统建立的目标、功能与作用征信标准化概述征信标准化体系内容我国的征信标准化建设本章需要识记的基本概念征信公共征信机构模式私营征信机构模式混合型征信机构模式信用信息管理系统征信数据库征信标准化信用评级短期评级中长期评级主体评级债项评级第一节征信与征信服务概述一、征信、征信行业与征信市场(一)征信•征信是调查和核实的意思•征信是指是指专业的、独立的第三方机构依法收集、整理、保存、加工自然人、法人及其他组织的信用信息,并对外提供信用报告、信用评估、信用信息咨询等服务,帮助客户判断、控制信用风险,进行信用管理的活动。•企业资信调查俗称企业征信,消费者信用调查俗称为个人征信→征信主体是指专业机构或授信企业;征信客体是指企业或个人→征信的目的是“调查和评价企业的资信状况和消费者个人的信用状况”→征信业务操作是指对企业或个人的信用信息进行采集、核实、处理、合法传播的全过程→狭义的征信→广义的征信(二)征信行业•征信行业简称征信业,分为狭义的征信行业与广义的征信行业。广义的征信行业是直接使用征信数据或经营征信数据,从事征信产品生产的行业,其主要业务特征是资信调查。狭义的征信行业只包括企业征信行业和个人征信行业,它们分别从事对法人的资信调查和对自然人的信用调查。(三)征信市场•征信市场也即征信服务市场,是指征信机构提供征信产品和服务的目标市场。征信市场是按照征信的广义定义划分的。•根据调查对象的不同,征信市场被划分为四个部分,分别是资本市场、商业市场、消费市场和产品市场。•在不同的征信市场上,提供不同征信服务的征信机构种类分别是资信评级机构、企业征信机构、个人征信机构和市场调查机构。二、征信服务内容及相关概念(一)征信机构及营运模式征信机构•征信机构指专门从事信用信息采集、处理、评价、传播业务的专业机构。•广义的征信机构是指凡是主要业务在于帮助企业在信用管理工作的任何一个阶段上控制信用风险或以信用信息方法降低企业经济损失的机构,都可以被称为征信机...