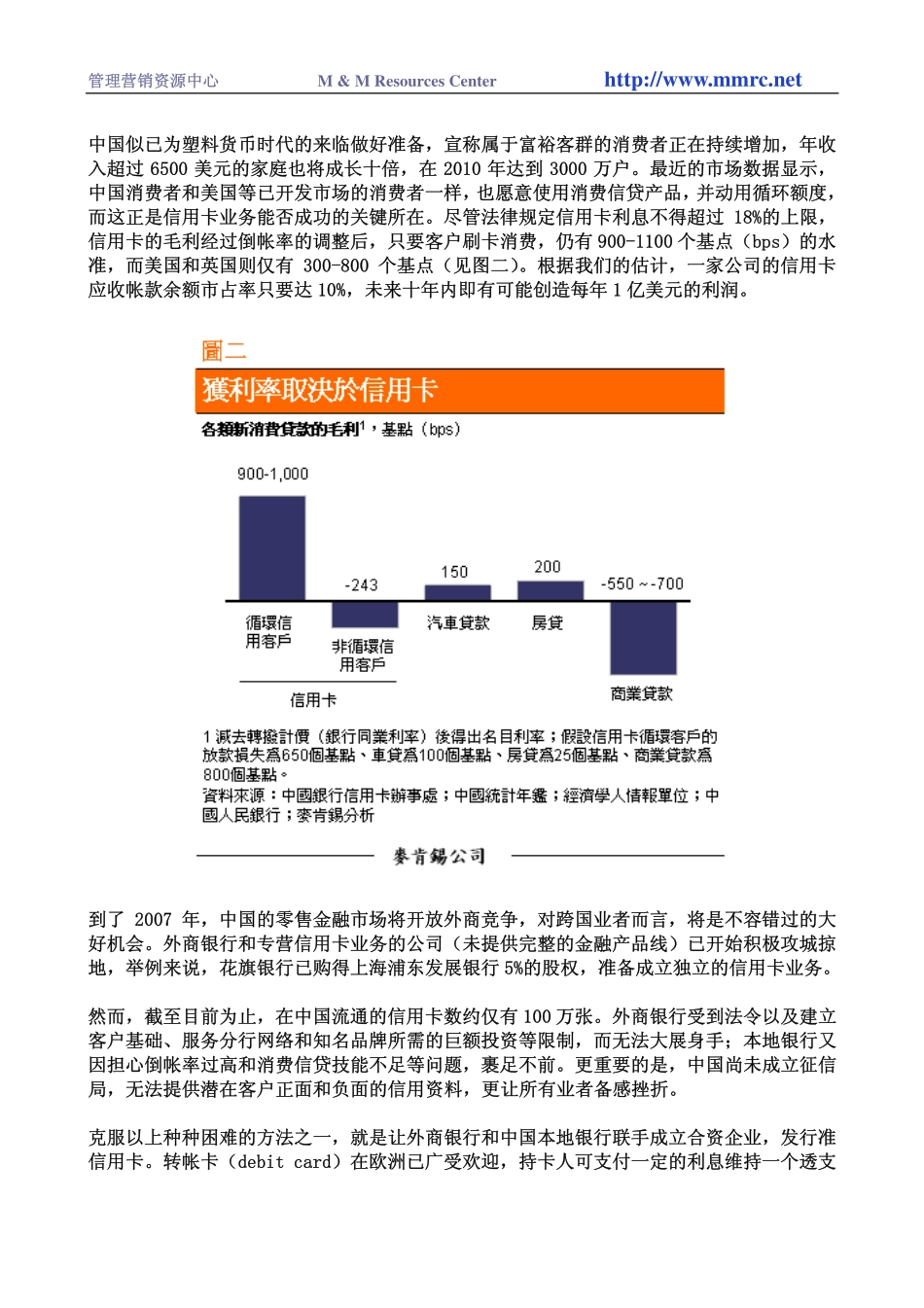

管理营销资源中心M&MResourcesCenterhttp://www.mmrc.net中国进入信用卡时代作者:DavidVonEmloh,EmmanuelPitsilis,JeffreyWong来源:《麦肯锡高层管理论丛》2003.4要在中国刚萌芽的信用卡市场获利,短期内并不容易,但还是有快捷方式可循…据估计,中国信用卡市场到了2010年的年营收将超过30亿美元,也因而成为外资金融服务业者注意的焦点(见图一)。若目前供应面的障碍(例如外商仍受限制、当地业者经营心态过时且技能不足、缺乏消费者的信用资料等)能比预期尽快得到解决,上述营收数字有可能在往后十年内超过50亿美元,几乎等于届时台湾整个信用卡产业的年营收额。管理营销资源中心M&MResourcesCenterhttp://www.mmrc.net中国似已为塑料货币时代的来临做好准备,宣称属于富裕客群的消费者正在持续增加,年收入超过6500美元的家庭也将成长十倍,在2010年达到3000万户。最近的市场数据显示,中国消费者和美国等已开发市场的消费者一样,也愿意使用消费信贷产品,并动用循环额度,而这正是信用卡业务能否成功的关键所在。尽管法律规定信用卡利息不得超过18%的上限,信用卡的毛利经过倒帐率的调整后,只要客户刷卡消费,仍有900-1100个基点(bps)的水准,而美国和英国则仅有300-800个基点(见图二)。根据我们的估计,一家公司的信用卡应收帐款余额市占率只要达10%,未来十年内即有可能创造每年1亿美元的利润。到了2007年,中国的零售金融市场将开放外商竞争,对跨国业者而言,将是不容错过的大好机会。外商银行和专营信用卡业务的公司(未提供完整的金融产品线)已开始积极攻城掠地,举例来说,花旗银行已购得上海浦东发展银行5%的股权,准备成立独立的信用卡业务。然而,截至目前为止,在中国流通的信用卡数约仅有100万张。外商银行受到法令以及建立客户基础、服务分行网络和知名品牌所需的巨额投资等限制,而无法大展身手;本地银行又因担心倒帐率过高和消费信贷技能不足等问题,裹足不前。更重要的是,中国尚未成立征信局,无法提供潜在客户正面和负面的信用资料,更让所有业者备感挫折。克服以上种种困难的方法之一,就是让外商银行和中国本地银行联手成立合资企业,发行准信用卡。转帐卡(debitcard)在欧洲已广受欢迎,持卡人可支付一定的利息维持一个透支管理营销资源中心M&MResourcesCenterhttp://www.mmrc.net额度。由于中国已有约4亿5千万张转帐卡流通,发行准信用卡所需的前置投资较少,相较于传统的信用卡业务,经常性作业成本也会...