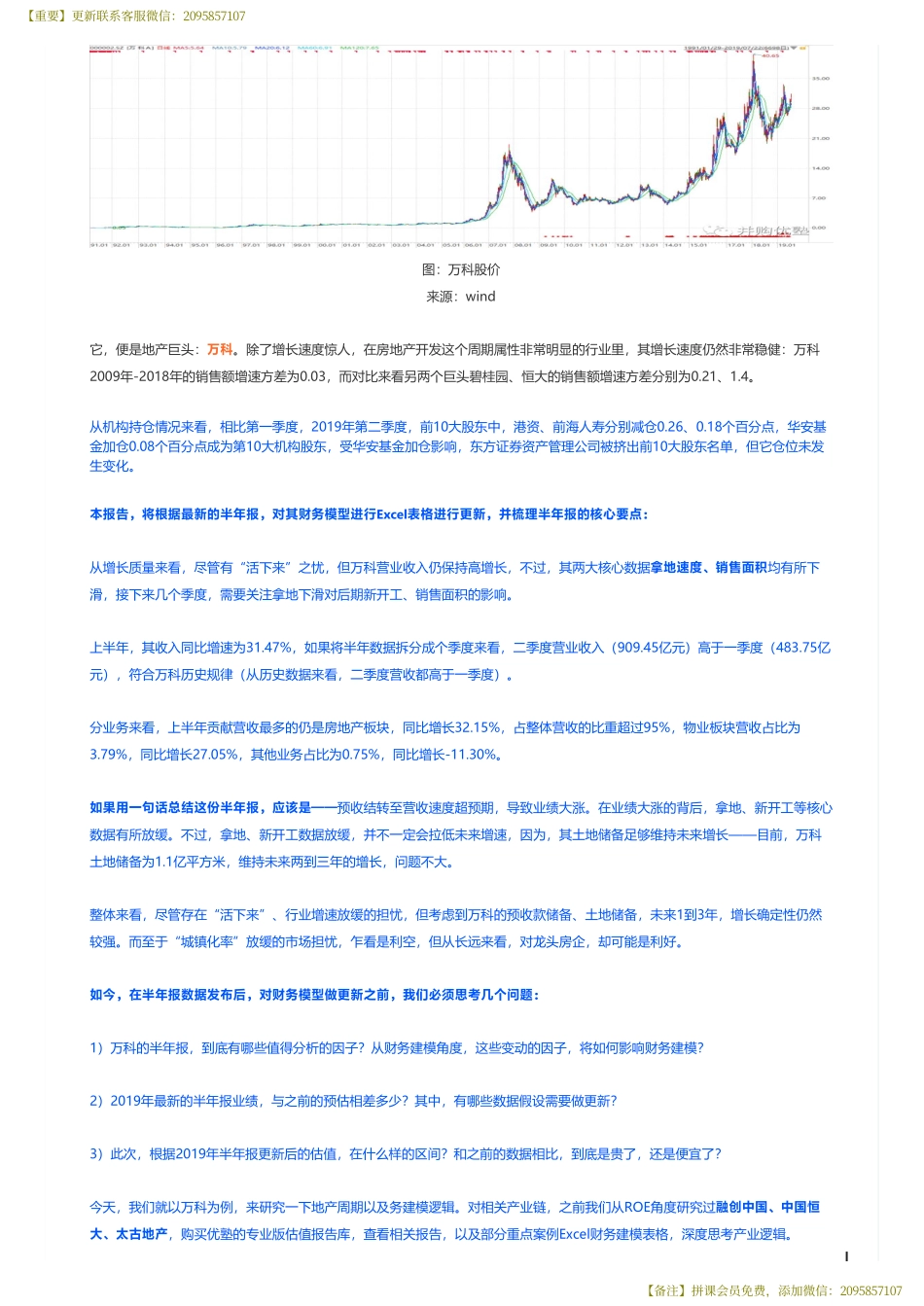

导航栏LOGO首页19人次阅读2019-08-2720:09:41建模|万科财务建模(中报更新),地产大亨稳健上行——优★★★★☆(2019-8-27)图文详情评论注:本文为2019年半年报更新建模报告,《并购优塾》将根据最新发布的半年报,对财务数据假设进行更新,更新的假设内容,我们将在前面两段展示。同时,更新后的建模报告,将附在后文,其中更新的参数,以蓝色字体展示。此外,在财务建模中Excel表中,更新的参数以背景标注橙色展示。优塾团队认为,养成阅读季报、年报的习惯,并基于此长期追踪企业内含价值变动,是价值投资成功的基本前提。耐心阅读、每日精进,必有收获。8月20日晚间,这家公司,发布了最新的半年报——根据2019年半年报,上半年营业收入为1393.20亿元,比上年同期增长31.47%;归母净利润为118.42亿元,比上年同期增长29.79%;经营活动现金流88.53亿元,比上年同期增长308.06%,毛利率为36.25%,净利率为13.84%。本案,身处的赛道非常难研究。对它的研究,周期层层嵌套,既要涉及经济判断,又要涉及微观假设。此外,由于体量太过庞大,一个轻微的假设变动,都会对建模结果带来巨大影响。房地产,作为我国目前最硬的资产之一,缔造了多家世界500强公司。根据2019年世界500强公司名单,国内共有5家房地产公司进入。本案,作为其中的龙头,2004年销售额不到100亿元,而到2018年,销售额已经一举突破6000亿元,年复合增长率高达35%。▼【重要】更新联系客服微信:2095857107【备注】拼课会员免费,添加微信:2095857107图:万科股价来源:wind它,便是地产巨头:万科。除了增长速度惊人,在房地产开发这个周期属性非常明显的行业里,其增长速度仍然非常稳健:万科2009年-2018年的销售额增速方差为0.03,而对比来看另两个巨头碧桂园、恒大的销售额增速方差分别为0.21、1.4。从机构持仓情况来看,相比第一季度,2019年第二季度,前10大股东中,港资、前海人寿分别减仓0.26、0.18个百分点,华安基金加仓0.08个百分点成为第10大机构股东,受华安基金加仓影响,东方证券资产管理公司被挤出前10大股东名单,但它仓位未发生变化。本报告,将根据最新的半年报,对其财务模型进行Excel表格进行更新,并梳理半年报的核心要点:从增长质量来看,尽管有“活下来”之忧,但万科营业收入仍保持高增长,不过,其两大核心数据拿地速度、销售面积均有所下滑,接下来几个季度,需要关注拿地下滑对后期新开工、销售面积的影响。上半年,其收入同比增速为31.47%,如果...