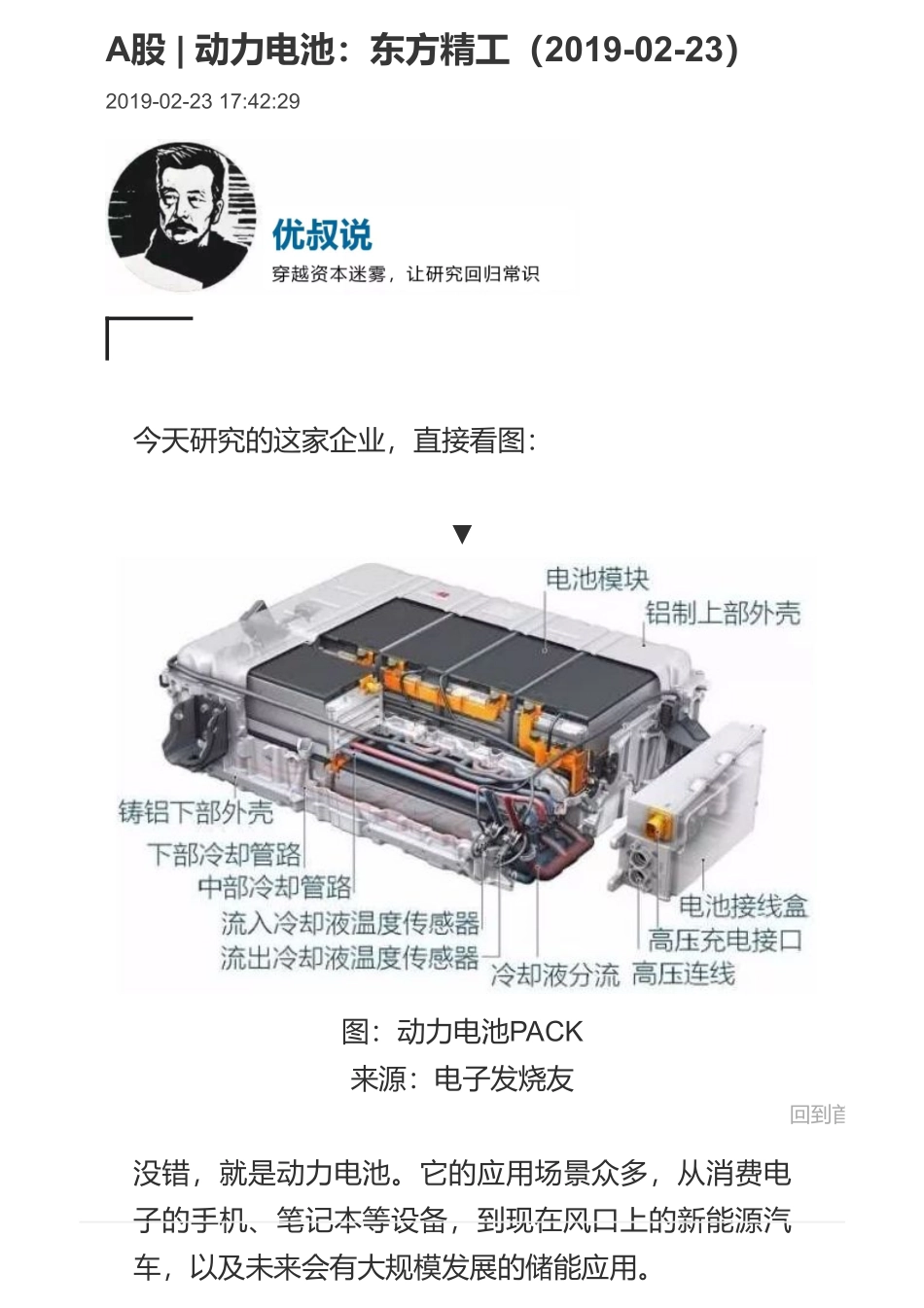

A股|动力电池:东方精工(2019-02-23)2019-02-2317:42:29今天研究的这家企业,直接看图:▼图:动力电池PACK来源:电子发烧友没错,就是动力电池。它的应用场景众多,从消费电子的手机、笔记本等设备,到现在风口上的新能源汽车,以及未来会有大规模发展的储能应用。回到首之前,我们在专业版报告库中,已经多次分析新能源汽车产业链——这,是当今中国产业界少有的增速极快的风口。这条产业链,传统汽车最大的区别,就在于“三电系统”——电池、电机和电控。其中,动力电池是整条产业链的咽喉赛道,我们分析过宁德时代;电机电控领域,分析过大洋电机;整车领域,分析过比亚迪、北汽新能源、蔚来汽车;电池原材料方面,分析过天齐锂业、洛阳钼业、杉杉股份。而今天这家公司,名叫:东方精工。它和宁德时代一样,同样处于动力电池链条上。不同的是,它专注于动力电池PACK环节,它的电芯采购于上游的宁德时代,而它下游最大的客户,则是北汽集团。所谓PACK,指包装、封装和装配,比如将5个电池串联起来组成特定形状,就可称为PACK。本案的新能源相关技术,来自于2017年的大笔收购的公司——北京普莱德,当时的收购对价为47.5亿元。好,既然是新能源汽车产业链,那么,莫非增速很快,是典型的成长股?来看它的业绩——2015年至2018年三季度,营业收入为:12.95亿元、15.33亿元、46.85亿元、36.06亿回到首元,归母净利润为:0.65亿元、0.96亿元、4.90亿元、3.46亿元;经营活动现金流净额为:1.18亿元、2.82亿元、-0.95亿元、6.09亿元;毛利率为:24.94%、26.25%、22.34%、22.10%。粗略扫一下便可感知:普莱德这家电池企业,在2017年,大大提振了东方精工的业绩。而更厉害的是,2016年普莱德被收购前,根据装机量来看,位列国内第三,仅次于比亚迪和CATL。乍看上去,妥妥的行业巨头,对吗?然而,我告诉你,一个如此牛逼的并购,一个如此牛逼风口上的公司,马上要进行罕见的巨量商誉减值。这,真的不是跟你开玩笑——2019年1月30日晚间,东方精工发布业绩预亏公告,预计2018年归属于上市公司股东的净利润变动区间约为负44.16亿元-负29.44亿元(未经审计)。公告称,因收购北京普莱德100%股权而形成的商誉,存在大额减值迹象,基于谨慎性原则,需计提相应的商誉减值准备,预计计提金额约为30.6亿元~41.42亿元。要知道,本案最新的总市值,也不过只有区区68.9亿啊。如此牛逼的减值,如此惨烈的壮士断腕,来,看看它的画风:回到首▼图:股价图来源:wi...