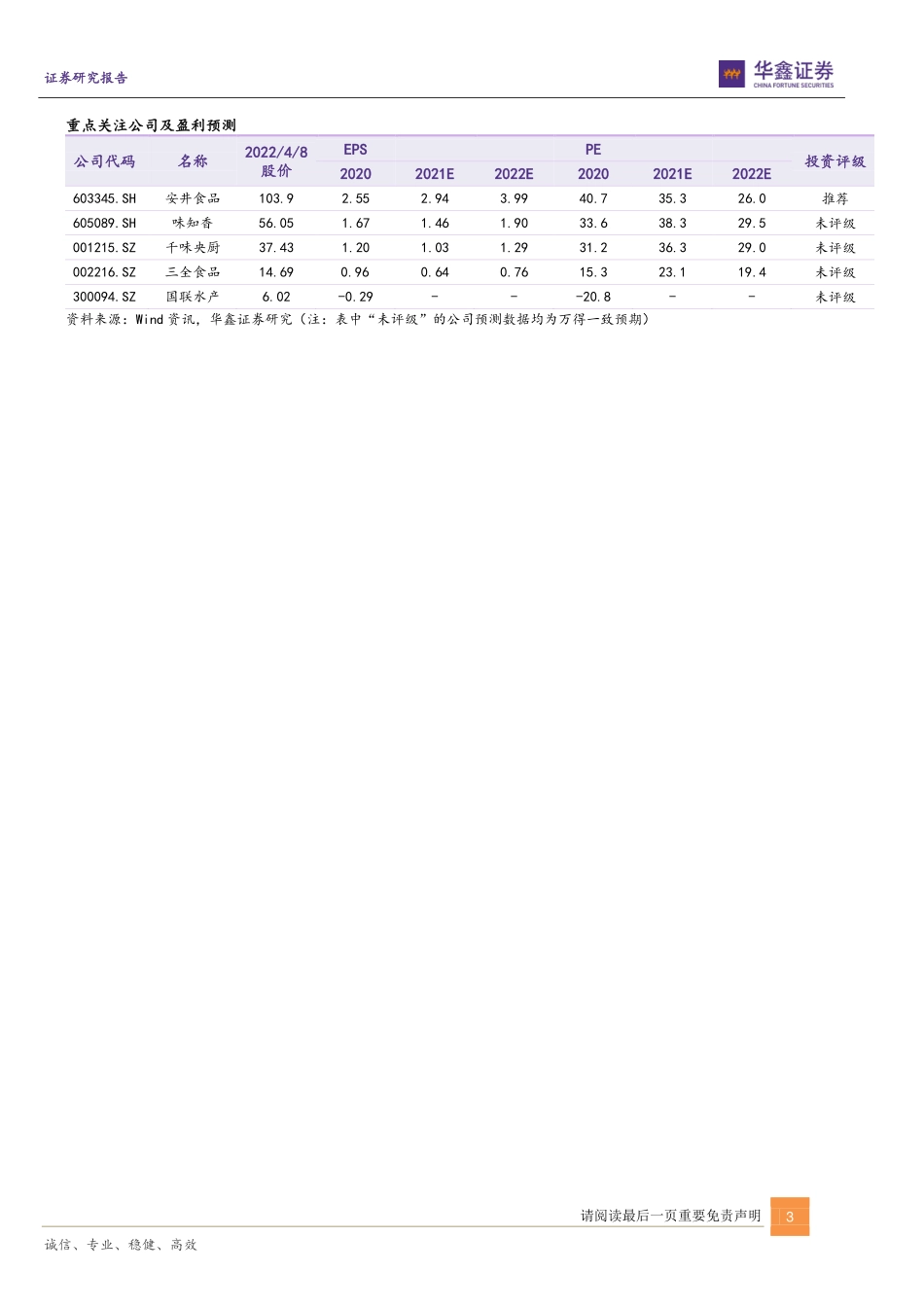

2022年4月8日预制菜行业深度报告:蓝海新格局,掘金正当时增持(首次)投资要点分析师:孙山山执业证书编号:S1050521110005邮箱:sunss@cfsc.com.cn行业相对表现表现1M3M12M食品饮料(申万)-2.0-1.2-20.5沪深300-2.3-0.8-17.2市场表现资料来源:Wind资讯,华鑫证券研究相关研究《安井食品(603345)动态研究报告:快手菜进展迅速,提价有望缓解压力》——2022-01-09▌预制菜:起源于美国,疫情后进入加速期预制菜是以农、畜、禽、水产品为原料,配以各种辅料或食品添加剂,经过分切、搅拌、腌制、滚揉、成型、调味等工艺加工后可直接进行烹饪或食用的菜品,以便捷高效为特点。20世纪60年代,预制菜起源于美国;20世纪80年代,预制菜发展逐渐成熟;20世纪90年代,预制菜传入我国,味知香等深加工半成品菜企业相继成立。2010年左右预制菜B端进入放量期;2020年疫情发生后,C端需求高增,预制菜企业纷纷布局C端市场。根据对原料加工深浅程度以及食用方便性,预制菜可分为即食食品、即热食品、即烹食品、即配食品。▌行业处于竞争蓝海,集中度亟待提升据NCBD数据显示,中国预制菜行业销售额从2015年650.3亿元增至2020年2527亿元,5年CAGR为31%,预计2025年销售额超8300亿元。目前我国预制菜渗透率仅10%-15%,而美国、日本预制菜渗透率已达60%以上。此外,中国预制菜行业集中度较低,CR10仅为14.23%,而日本CR5达64.04%,美国预制菜龙头SYSCO市占率达16%。▌BC端需求同时发力,C端有望成为重点B端:需求端:1)餐饮企业通过央厨生产预制菜能节约80%人工成本,降低租金成本,提升出餐效率,保证餐品口味和品质稳定性。2)2020年团餐市场份额已达38.3%,预制菜能降低团餐运营成本,解决标准化供应难点。供给端:1)2020年冷藏车保有量增至27.5万辆,2021年冷库容量增至7719万吨,预计2023年冷链市场规模突破7000亿元。2)2019年水产养殖产量增至5078.07万吨,2020年禽畜养殖规模化率达67.5%,2020年调味品产量达1627.1万吨。粮食年产量稳定在6.6-6.7亿吨,农业机械化水平达71%。C端:需求端:1)疫情刺激“懒宅经济”,居民线上需求高增,生鲜电商微信小程序活跃用户同增66%,新零售为购买预制菜提供便捷途径。2)预制菜契合消费升级趋势;3)Z时代“懒宅经济”渗透率比80后高8%,预制菜消费占比已达34.9%,或将成为预制菜消费主体;4)家庭平均规模低至2.62人,结婚率低至6.6%,推动预制菜需求增证券研究报告行业深度报告证券研究报告请阅读最后一页重要...