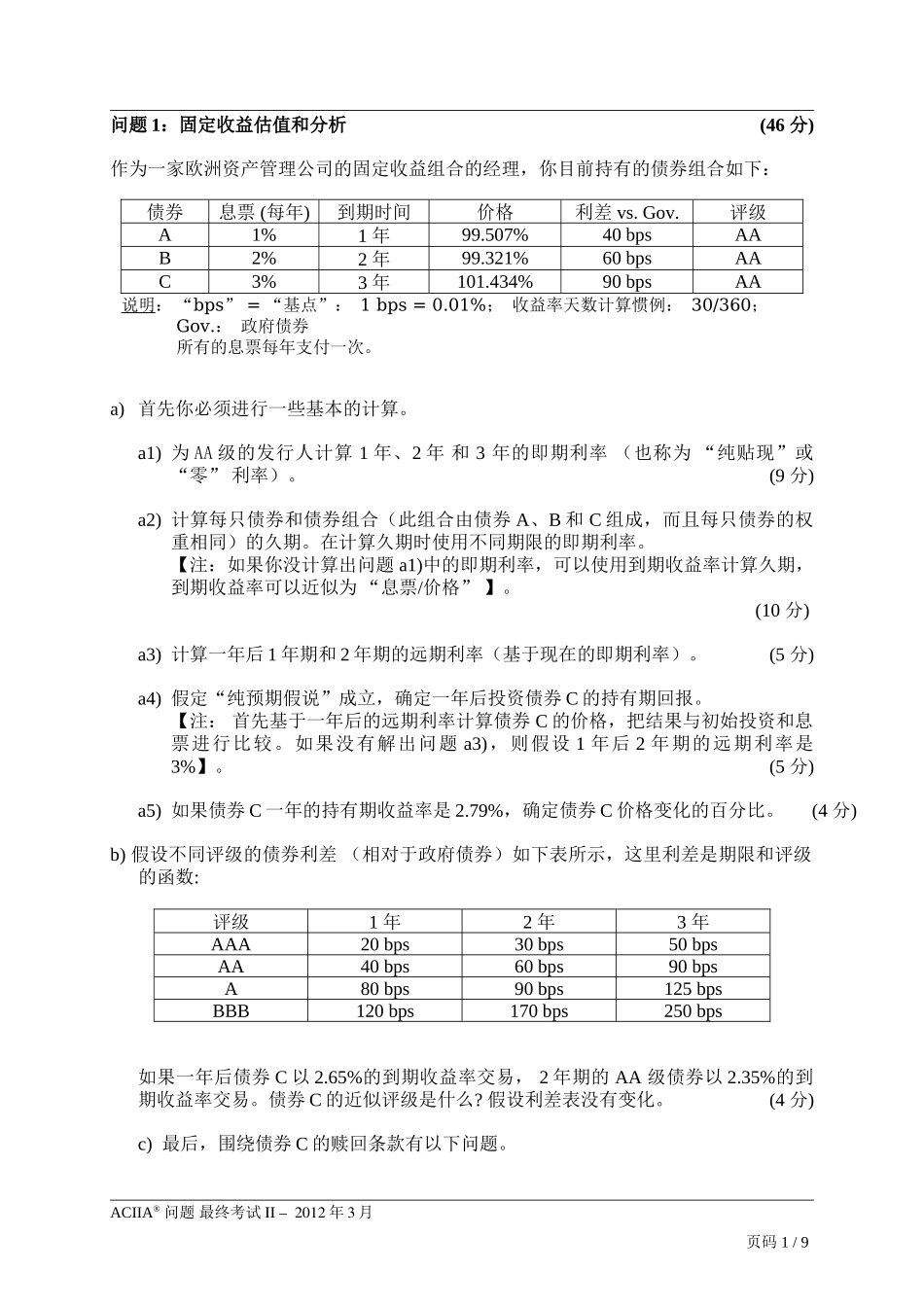

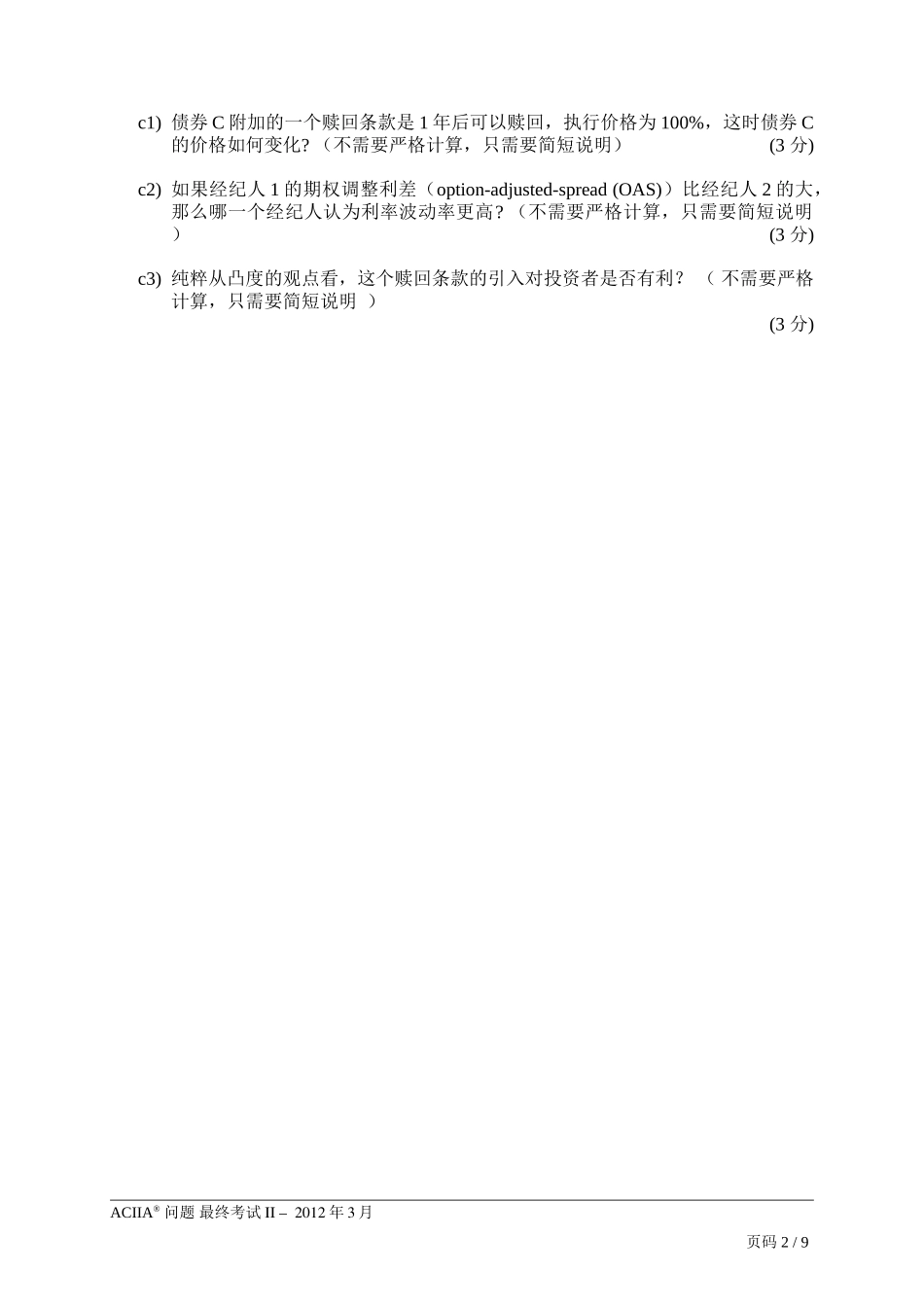

考试II:固定收益证券估值和分析衍生产品估值和分析投资组合管理问题最终考试2012年3月问题1:固定收益估值和分析(46分)作为一家欧洲资产管理公司的固定收益组合的经理,你目前持有的债券组合如下:债券息票(每年)到期时间价格利差vs.Gov.评级A1%1年99.507%40bpsAAB2%2年99.321%60bpsAAC3%3年101.434%90bpsAA说明:“bps”=“基点”:1bps=0.01%;收益率天数计算惯例:30/360;Gov.:政府债券所有的息票每年支付一次。a)首先你必须进行一些基本的计算。a1)为AA级的发行人计算1年、2年和3年的即期利率(也称为“纯贴现”或“零”利率)。(9分)a2)计算每只债券和债券组合(此组合由债券A、B和C组成,而且每只债券的权重相同)的久期。在计算久期时使用不同期限的即期利率。【注:如果你没计算出问题a1)中的即期利率,可以使用到期收益率计算久期,到期收益率可以近似为“息票/价格”】。(10分)a3)计算一年后1年期和2年期的远期利率(基于现在的即期利率)。(5分)a4)假定“纯预期假说”成立,确定一年后投资债券C的持有期回报。【注:首先基于一年后的远期利率计算债券C的价格,把结果与初始投资和息票进行比较。如果没有解出问题a3),则假设1年后2年期的远期利率是3%】。(5分)a5)如果债券C一年的持有期收益率是2.79%,确定债券C价格变化的百分比。(4分)b)假设不同评级的债券利差(相对于政府债券)如下表所示,这里利差是期限和评级的函数:评级1年2年3年AAA20bps30bps50bpsAA40bps60bps90bpsA80bps90bps125bpsBBB120bps170bps250bps如果一年后债券C以2.65%的到期收益率交易,2年期的AA级债券以2.35%的到期收益率交易。债券C的近似评级是什么?假设利差表没有变化。(4分)c)最后,围绕债券C的赎回条款有以下问题。ACIIA®问题最终考试II–2012年3月页码1/9c1)债券C附加的一个赎回条款是1年后可以赎回,执行价格为100%,这时债券C的价格如何变化?(不需要严格计算,只需要简短说明)(3分)c2)如果经纪人1的期权调整利差(option-adjusted-spread(OAS))比经纪人2的大,那么哪一个经纪人认为利率波动率更高?(不需要严格计算,只需要简短说明)(3分)c3)纯粹从凸度的观点看,这个赎回条款的引入对投资者是否有利?(不需要严格计算,只需要简短说明)(3分)ACIIA®问题最终考试II–2012年3月页码2/9问题2:衍生产品估值与分析(34分)美国国债期货设定10年期、息票率为6%的国债为标的资产。假设目前交易6个月到期的国债期货,那么仅有3种可供交割的债券,如表1示...