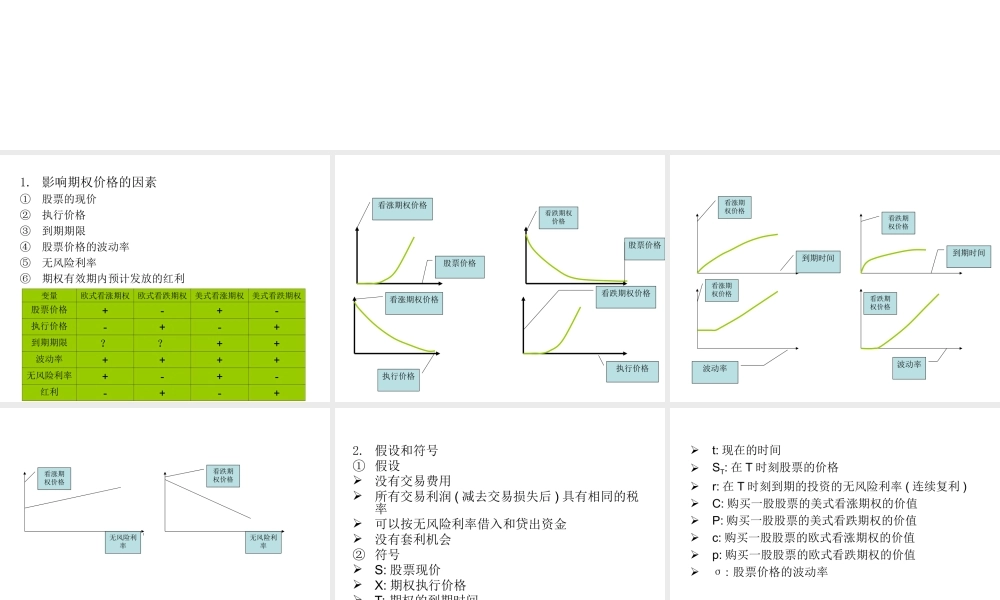

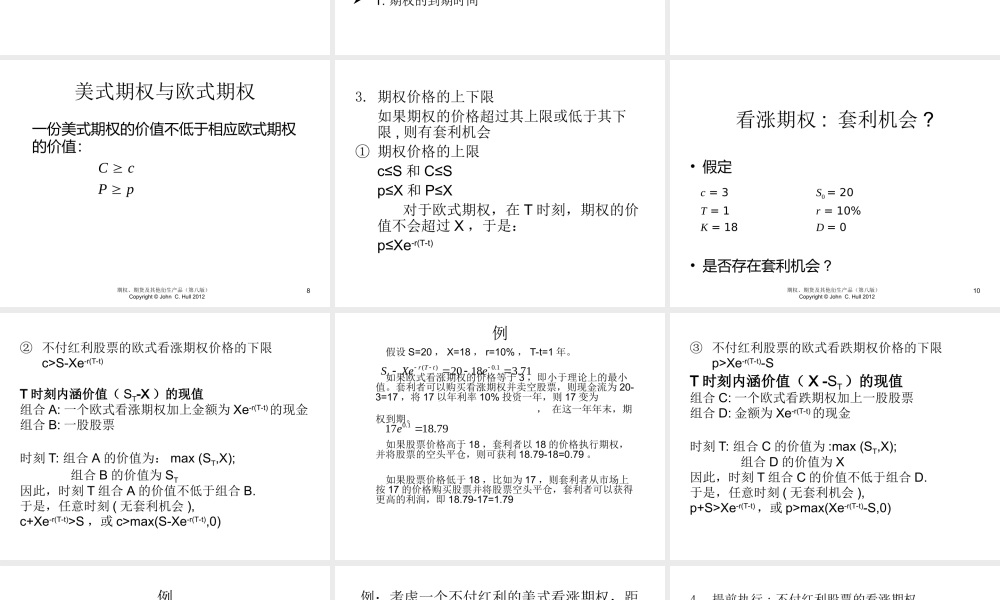

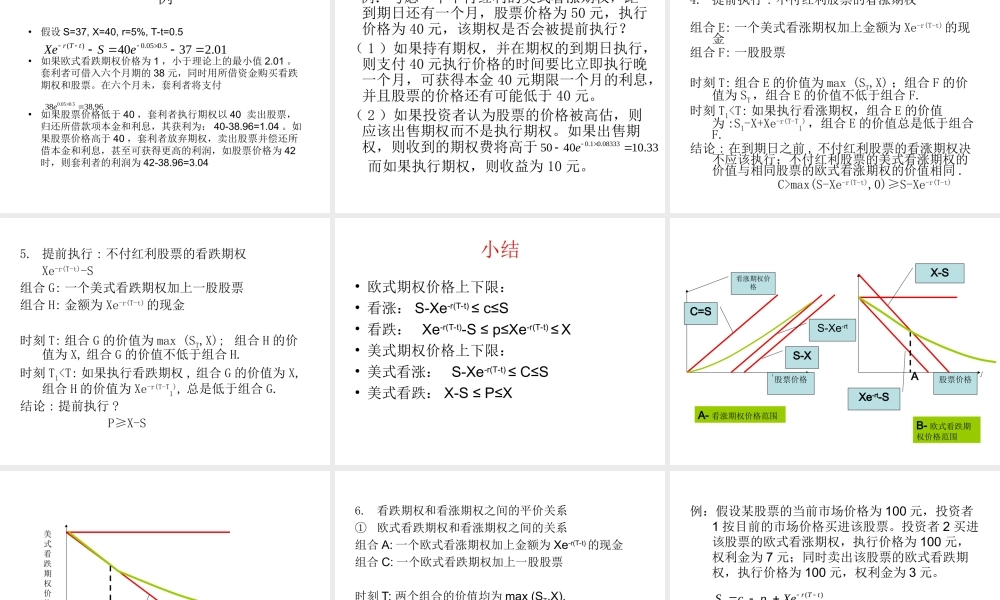

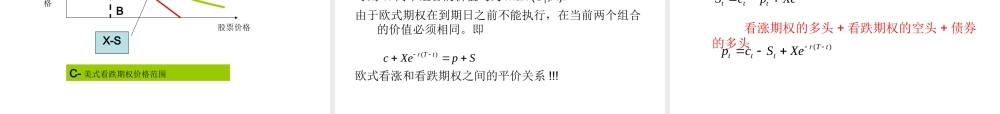

股票期权价格的性质1.影响期权价格的因素①股票的现价②执行价格③到期期限④股票价格的波动率⑤无风险利率⑥期权有效期内预计发放的红利变量欧式看涨期权欧式看跌期权美式看涨期权美式看跌期权股票价格+-+-执行价格-+-+到期期限??++波动率++++无风险利率+-+-红利-+-+股票价格看涨期权价格股票价格看跌期权价格执行价格看涨期权价格执行价格看跌期权价格到期时间到期时间看涨期权价格看跌期权价格波动率波动率看涨期权价格看跌期权价格无风险利率无风险利率看涨期权价格看跌期权价格2.假设和符号①假设没有交易费用所有交易利润(减去交易损失后)具有相同的税率可以按无风险利率借入和贷出资金没有套利机会②符号S:股票现价X:期权执行价格T:期权的到期时间t:现在的时间ST:在T时刻股票的价格r:在T时刻到期的投资的无风险利率(连续复利)C:购买一股股票的美式看涨期权的价值P:购买一股股票的美式看跌期权的价值c:购买一股股票的欧式看涨期权的价值p:购买一股股票的欧式看跌期权的价值σ:股票价格的波动率美式期权与欧式期权期权、期货及其他衍生产品(第八版)Copyright©JohnC.Hull20128一份美式期权的价值不低于相应欧式期权的价值:CcPp3.期权价格的上下限如果期权的价格超过其上限或低于其下限,则有套利机会①期权价格的上限c≤S和C≤Sp≤X和P≤X对于欧式期权,在T时刻,期权的价值不会超过X,于是:p≤Xe-r(T-t)看涨期权:套利机会?•假定•是否存在套利机会?期权、期货及其他衍生产品(第八版)Copyright©JohnC.Hull201210c=3S0=20T=1r=10%K=18D=0②不付红利股票的欧式看涨期权价格的下限c>S-Xe-r(T-t)T时刻内涵价值(ST-X)的现值组合A:一个欧式看涨期权加上金额为Xe-r(T-t)的现金组合B:一股股票时刻T:组合A的价值为:max(ST,X);组合B的价值为ST因此,时刻T组合A的价值不低于组合B.于是,任意时刻(无套利机会),c+Xe-r(T-t)>S,或c>max(S-Xe-r(T-t),0)例假设S=20,X=18,r=10%,T-t=1年。如果欧式看涨期权的价格等于3,即小于理论上的最小值。套利者可以购买看涨期权并卖空股票,则现金流为20-3=17,将17以年利率10%投资一年,则17变为,在这一年年末,期权到期。如果股票价格高于18,套利者以18的价格执行期权,并将股票的空头平仓,则可获利18.79-18=0.79。如果股票价格低于18,比如为17,则套利者从市场上按17的价格购买股票并将股票空头平仓,套利者可以获得更高的利润,即18.79-17=1.7971.318201.0)(...