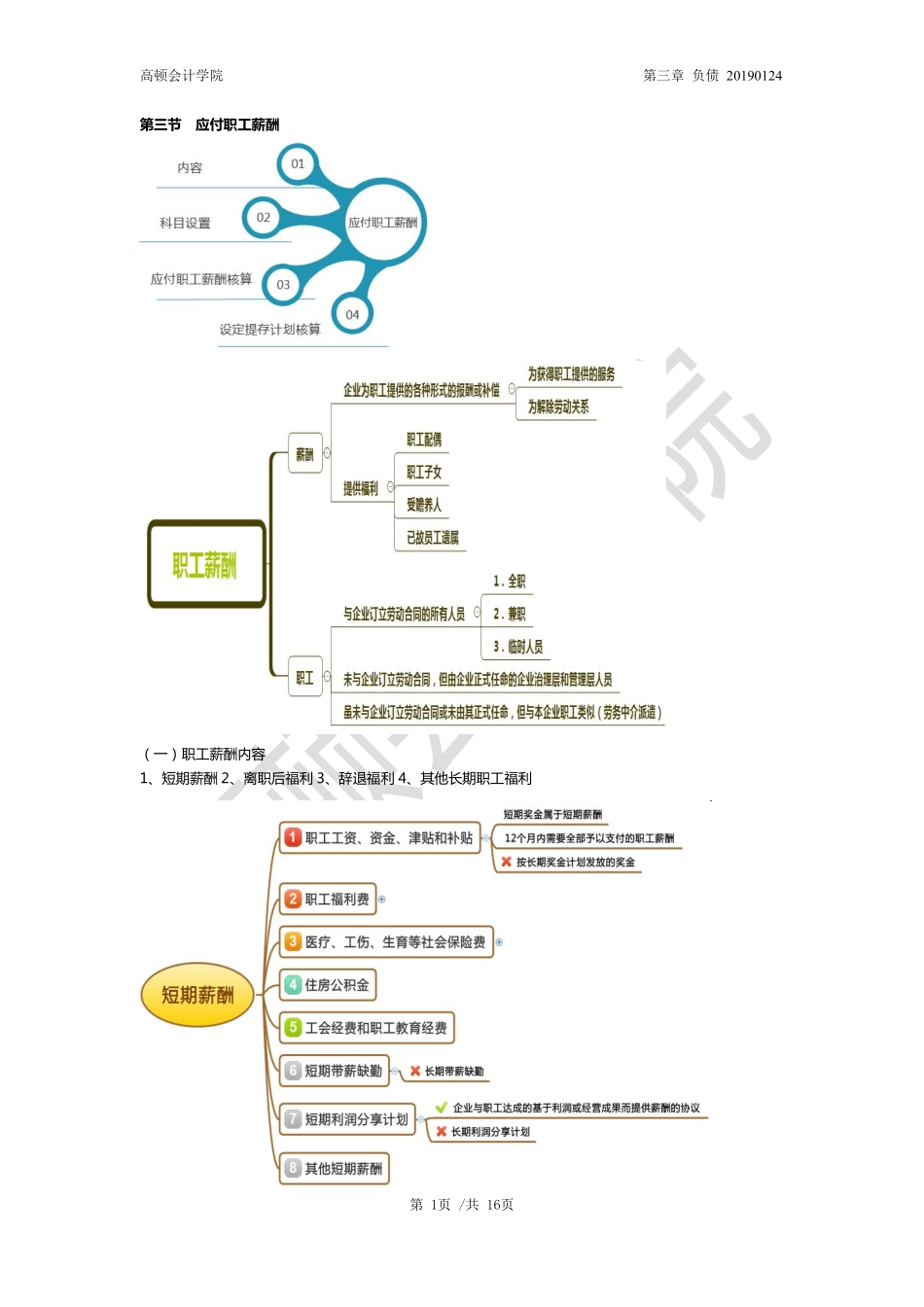

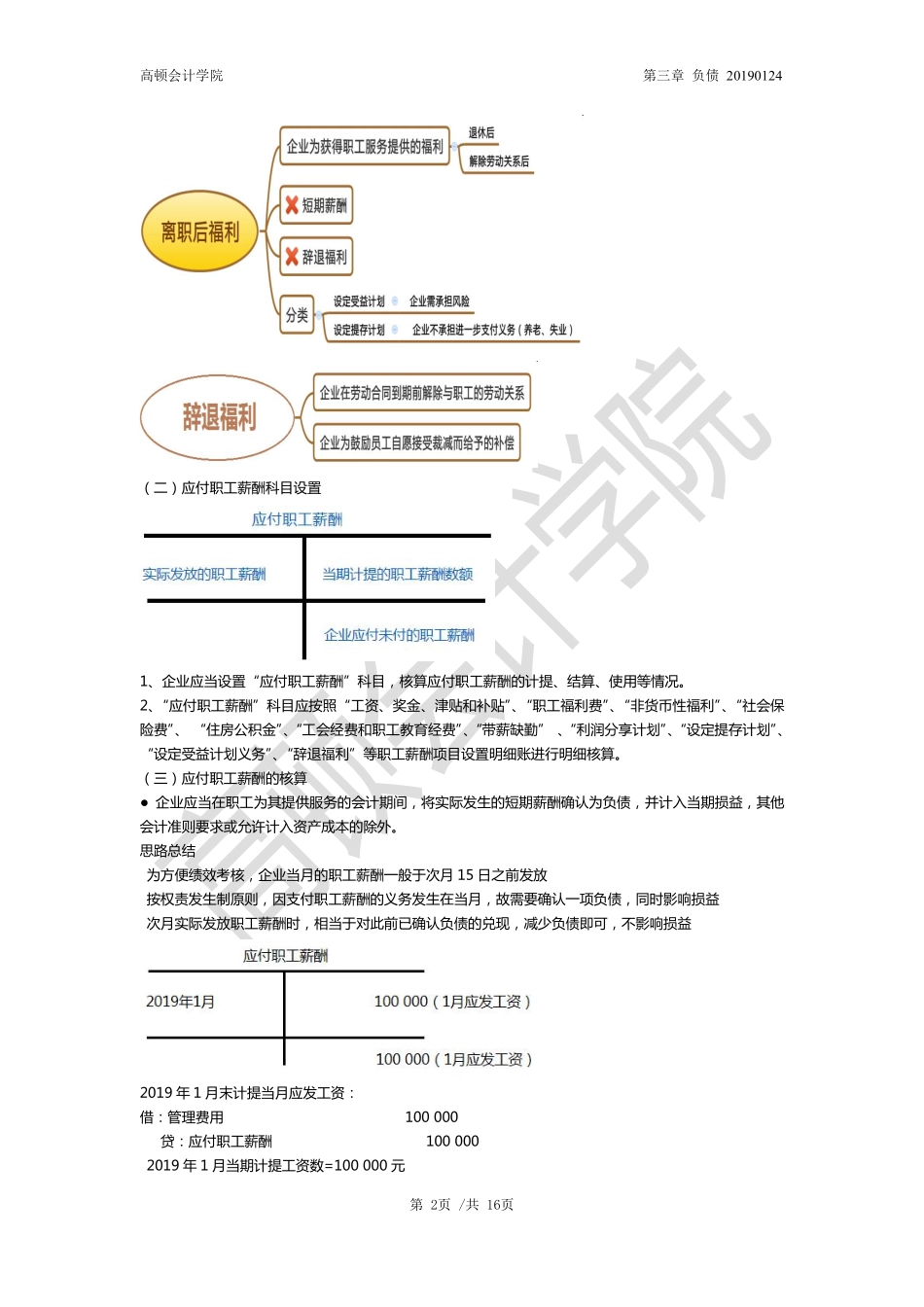

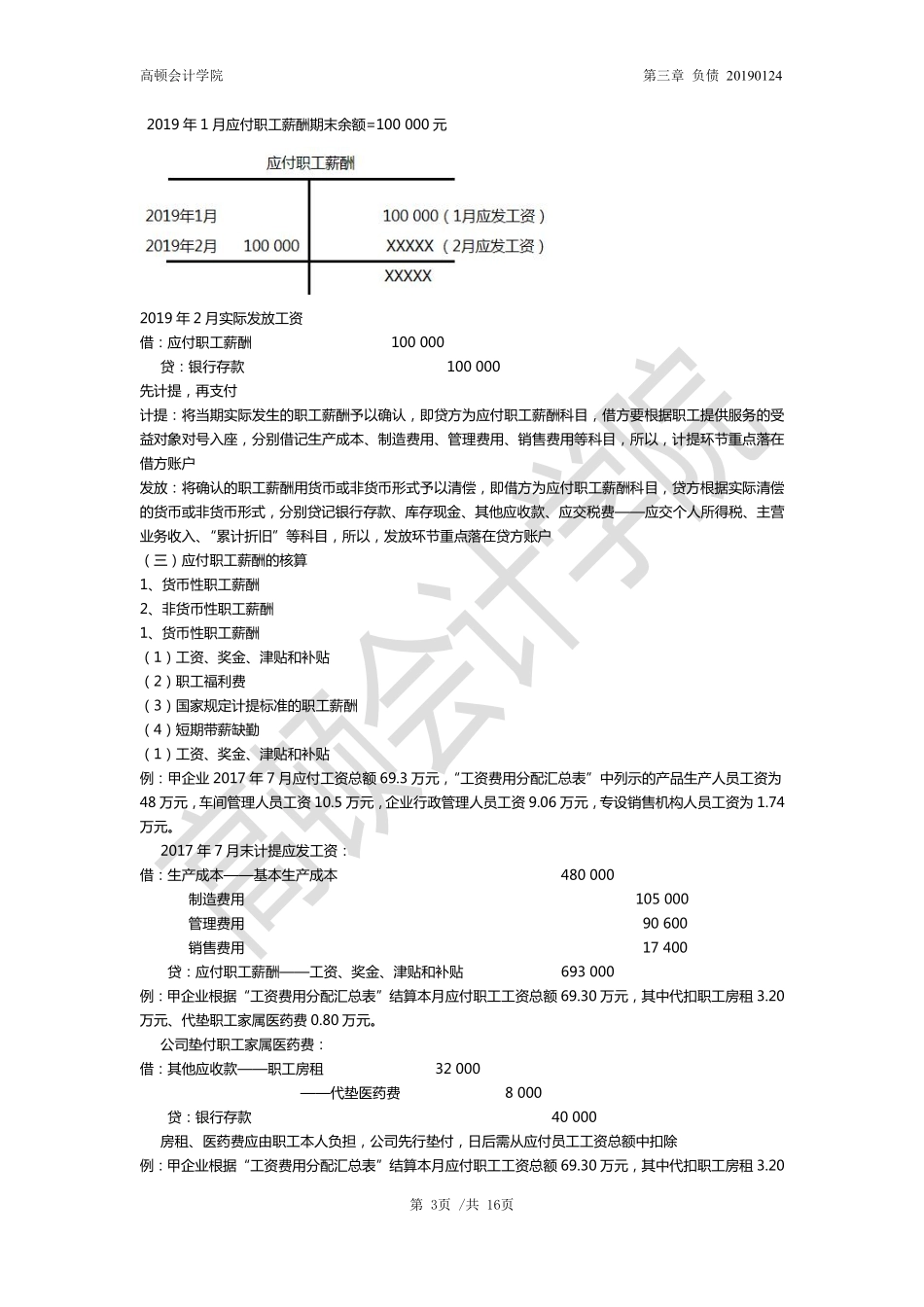

高顿会计学院第三章负债20190124第1页/共16页第三节应付职工薪酬(一)职工薪酬内容1、短期薪酬2、离职后福利3、辞退福利4、其他长期职工福利高顿会计学院第三章负债20190124第2页/共16页(二)应付职工薪酬科目设置1、企业应当设置“应付职工薪酬”科目,核算应付职工薪酬的计提、结算、使用等情况。2、“应付职工薪酬”科目应按照“工资、奖金、津贴和补贴”、“职工福利费”、“非货币性福利”、“社会保险费”、“住房公积金”、“工会经费和职工教育经费”、“带薪缺勤”、“利润分享计划”、“设定提存计划”、“设定受益计划义务”、“辞退福利”等职工薪酬项目设置明细账进行明细核算。(三)应付职工薪酬的核算●企业应当在职工为其提供服务的会计期间,将实际发生的短期薪酬确认为负债,并计入当期损益,其他会计准则要求或允许计入资产成本的除外。思路总结为方便绩效考核,企业当月的职工薪酬一般于次月15日之前发放按权责发生制原则,因支付职工薪酬的义务发生在当月,故需要确认一项负债,同时影响损益次月实际发放职工薪酬时,相当于对此前已确认负债的兑现,减少负债即可,不影响损益2019年1月末计提当月应发工资:借:管理费用100000贷:应付职工薪酬1000002019年1月当期计提工资数=100000元高顿会计学院第三章负债20190124第3页/共16页2019年1月应付职工薪酬期末余额=100000元2019年2月实际发放工资借:应付职工薪酬100000贷:银行存款100000先计提,再支付计提:将当期实际发生的职工薪酬予以确认,即贷方为应付职工薪酬科目,借方要根据职工提供服务的受益对象对号入座,分别借记生产成本、制造费用、管理费用、销售费用等科目,所以,计提环节重点落在借方账户发放:将确认的职工薪酬用货币或非货币形式予以清偿,即借方为应付职工薪酬科目,贷方根据实际清偿的货币或非货币形式,分别贷记银行存款、库存现金、其他应收款、应交税费——应交个人所得税、主营业务收入、“累计折旧”等科目,所以,发放环节重点落在贷方账户(三)应付职工薪酬的核算1、货币性职工薪酬2、非货币性职工薪酬1、货币性职工薪酬(1)工资、奖金、津贴和补贴(2)职工福利费(3)国家规定计提标准的职工薪酬(4)短期带薪缺勤(1)工资、奖金、津贴和补贴例:甲企业2017年7月应付工资总额69.3万元,“工资费用分配汇总表”中列示的产品生产人员工资为48万元,车间管理人员工资10.5万元,企业行政管理人员工资9.06万元,专设销售机构人员工资为1.74万...