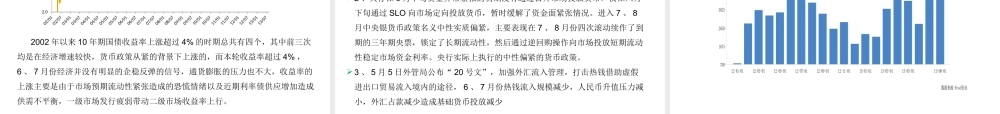

国债期货价格影响因素分析与交易策略方正金融是方正集团下属的五大核心产业集团之一。业务范围涉及证券、期货、公募基金、投行、直投、信托、财务公司、保险、商业银行、租赁等。FounderFinancial,oneofthefivecoresectorsofFounderGroup.Itsbusinesscoverssecurities,futures,mutualfund,investmentbanking,directinvestment,trust,corporatefinancing,insurance,commercialbankingandleasing.www.founderfu.com方正期货创新业务部肖海港2013.09目录一、国债期货价格影响因素分析二、国债期货交易策略-2-一、国债期货价格影响因素与行情分析国债价格收益率反比关系121111nnCCCMPrrrr1.1国债期货价格影响因素分析框架国债期货价格影响因素分析影响利率走势的三个主要因素之间的相互关系:1、经济基本面因素起决定性作用,政策面与资金面因素起扰动作用,决定利率走势的波动幅度。2、基本面最领先,政策面其后,资金面再后。3、政策面因素作为中介桥梁,对资金面具有直接影响,对于经济基本面双因素中的“经济增长”的影响敏感度强于“通货膨胀”因素,因此政策基本面因素具有双重属性,特别在分析经济增长中,要关注国债期货价格影响因素分析纷繁利率体系中的“主干”资金面型利率:银行间市场7天回购利率的加权平均水平(或1天回购利率的加权平均水平)以及银行间市场同业拆借利率(Shibor利率)政策面型利率:1年期(或3个月、3年期票据)中央银行票据的发行利率(或交易利率)、公开市场正逆回购操作利率。基本面型利率:银行间市场的长期基准国债利率,一般选择10年期国债收益率作为参照品种基准利率与三大主要影响要素的联系银行间市场的7天(或1天)回购利率的变化更多反映的是市场资金面因素的变化公开市场中的1年(或3M、3Y)票据发行利率的变化更多传递的是政策面信号的变化长期利率(以10年国债为代表)的变化更多反映了经济基本面因素的变化国债期货价格影响因素分析1、宏观经济周期经济周期是指经济运行中周期性出现的经济扩张与经济紧缩交替更迭、循环往复的一种现象。是国民总产出、总收入和总就业的波动。一般将经济周期分为四阶段:衰退、萧条、复苏、繁荣;国债期货价格影响因素分析在衰退期,实体经济市场需求减少,企业被迫压缩投资,资本借贷活动也相应减少,利率趋向下降,但由于此时经济刚开始衰退,依旧伴随着高通胀率,由于我们实际使用的是名义利率,...