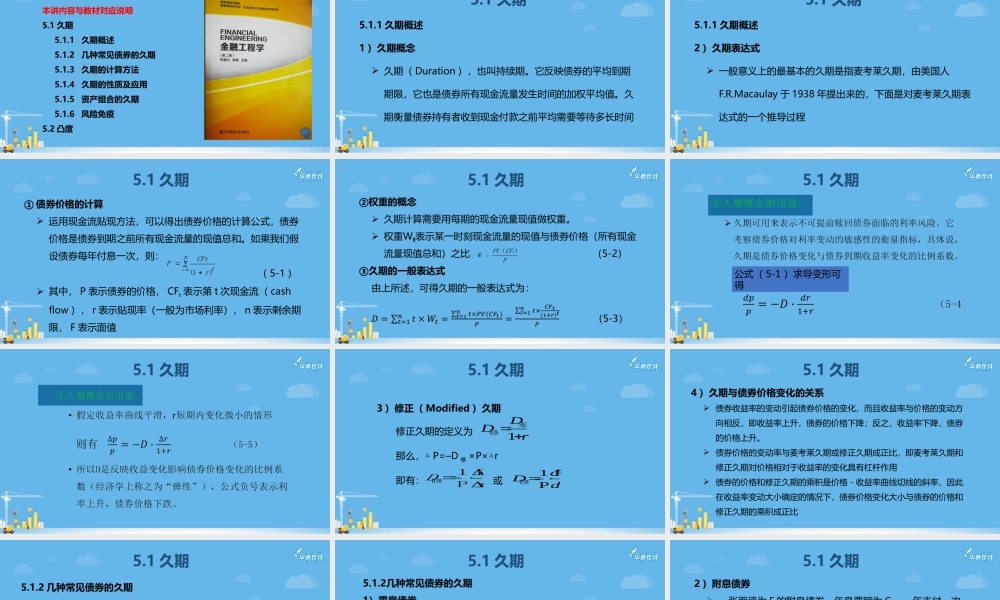

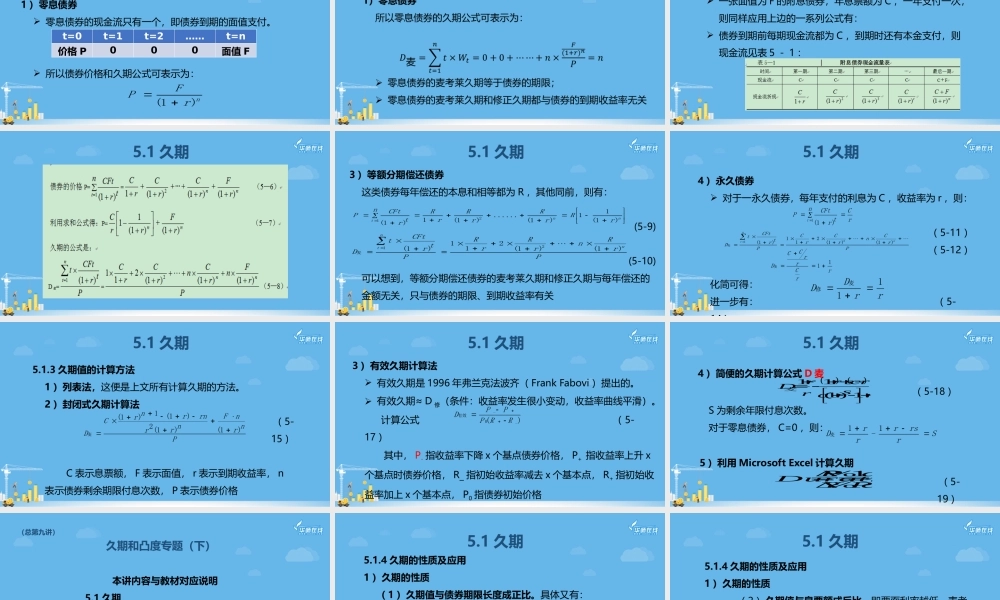

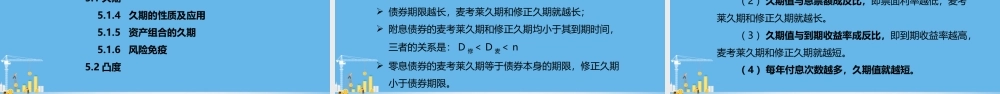

久期和凸度专题本讲内容与教材对应说明5.1久期5.1.1久期概述5.1.2几种常见债券的久期5.1.3久期的计算方法5.1.4久期的性质及应用5.1.5资产组合的久期5.1.6风险免疫5.2凸度5.1久期5.1.1久期概述1)久期概念久期(Duration),也叫持续期。它反映债券的平均到期期限,它也是债券所有现金流量发生时间的加权平均值。久期衡量债券持有者收到现金付款之前平均需要等待多长时间5.1久期5.1.1久期概述2)久期表达式一般意义上的最基本的久期是指麦考莱久期,由美国人F.R.Macaulay于1938年提出来的,下面是对麦考莱久期表达式的一个推导过程5.1久期①债券价格的计算运用现金流贴现方法,可以得出债券价格的计算公式,债券价格是债券到期之前所有现金流量的现值总和。如果我们假设债券每年付息一次,则:(5-1)其中,P表示债券的价格,CFt表示第t次现金流(cashflow),r表示贴现率(一般为市场利率),n表示剩余期限,F表示面值nrtCFtPt1)1(5.1久期PCFPVWtt)(5.1久期公式(5-1)求导变形可得5.1久期5.1久期3)修正(Modified)久期修正久期的定义为那么,△P=–D修×P×△r即有:或rDD1麦修rDPP1-修drdDPP1-修5.1久期4)久期与债券价格变化的关系债券收益率的变动引起债券价格的变化,而且收益率与价格的变动方向相反,即收益率上升,债券的价格下降;反之,收益率下降,债券的价格上升。债券价格的变动率与麦考莱久期或修正久期成正比,即麦考莱久期和修正久期对价格相对于收益率的变化具有杠杆作用债券的价格和修正久期的乘积是价格-收益率曲线切线的斜率,因此在收益率变动大小确定的情况下,债券价格变化大小与债券的价格和修正久期的乘积成正比5.1久期5.1.2几种常见债券的久期1)零息债券零息债券的现金流只有一个,即债券到期的面值支付。所以债券价格和久期公式可表示为:t=0t=1t=2……t=n价格P000面值FnrFP)1(5.1久期5.1久期2)附息债券一张面值为F的附息债券,年息票额为C,一年支付一次,则同样应用上边的一系列公式有:债券到期前每期现金流都为C,到期时还有本金支付,则现金流见表5-1:5.1久期5.1久期3)等额分期偿还债券这类债券每年偿还的本息和相等都为R,其他同前,则有:(5-9)(5-10)可以想到,等额分期偿还债券的麦考莱久期和修正久期与每年偿还的金额无关,只与债券的期限、到期收益率有关nntrRrRrRrRnrtCFtP)1(11)1(......)1(1)1(21P...