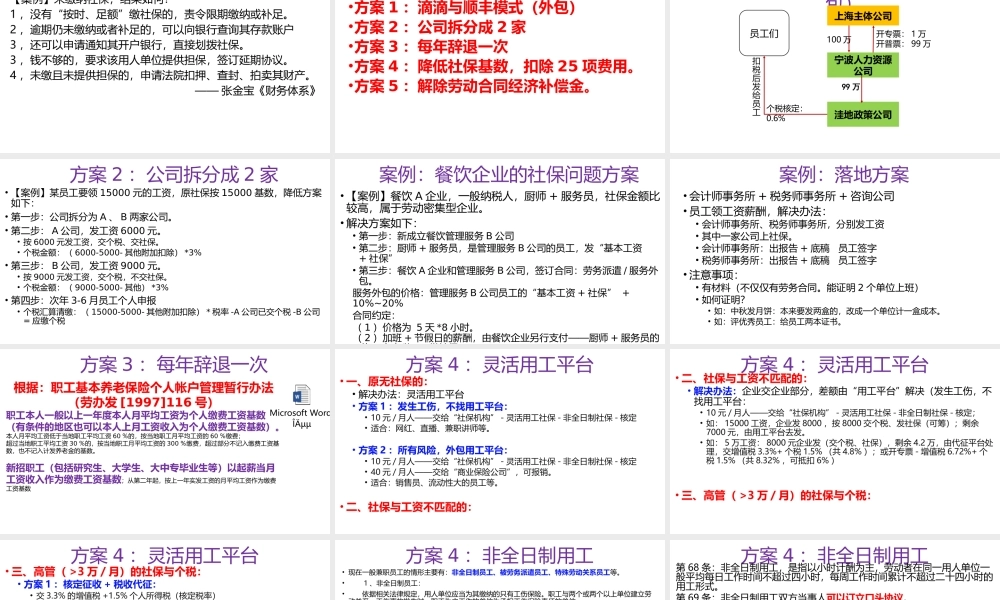

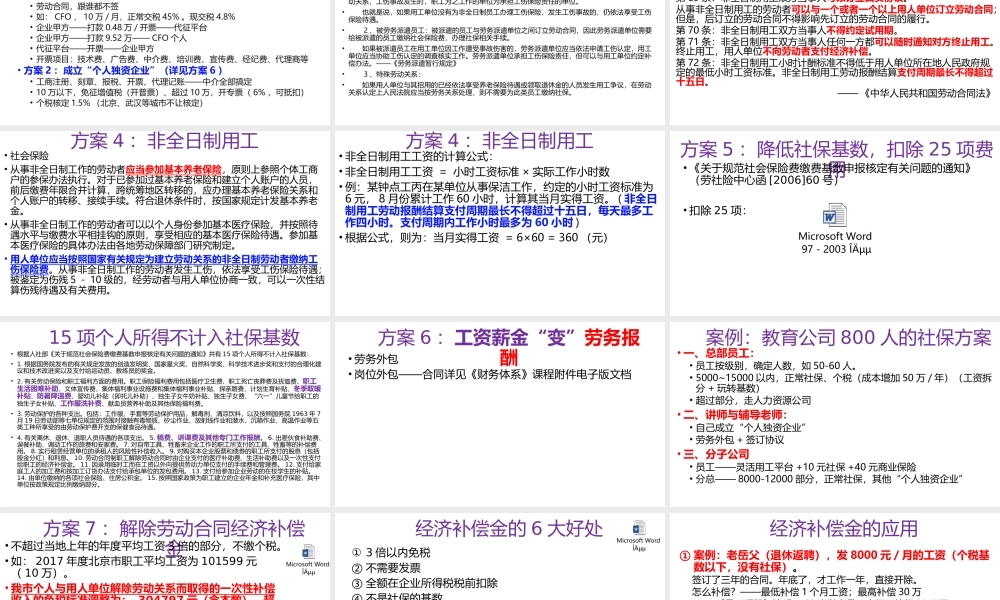

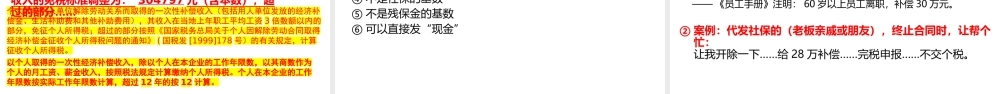

降低社保的几个方案未缴纳社保,结果如何【案例】未缴纳社保,结果如何?1,没有“按时、足额”缴社保的,责令限期缴纳或补足。2,逾期仍未缴纳或者补足的,可以向银行查询其存款账户3,还可以申请通知其开户银行,直接划拨社保。3,钱不够的,要求该用人单位提供担保,签订延期协议。4,未缴且未提供担保的,申请法院扣押、查封、拍卖其财产。——张金宝《财务体系》案例:社保问题的几个方案•方案1:滴滴与顺丰模式(外包)•方案2:公司拆分成2家•方案3:每年辞退一次•方案4:降低社保基数,扣除25项费用。•方案5:解除劳动合同经济补偿金。方案1:滴滴与顺丰模式(外包)上海主体公司宁波人力资源公司洼地政策公司100万开专票:1万开普票:99万99万员工们个税核定:0.6%扣税后发给员工方案2:公司拆分成2家•【案例】某员工要领15000元的工资,原社保按15000基数,降低方案如下:•第一步:公司拆分为A、B两家公司。•第二步:A公司,发工资6000元。•按6000元发工资,交个税、交社保。•个税金额:(6000-5000-其他附加扣除)*3%•第三步:B公司,发工资9000元。•按9000元发工资,交个税,不交社保。•个税金额:(9000-5000-其他)*3%•第四步:次年3-6月员工个人申报•个税汇算清缴:(15000-5000-其他附加扣除)*税率-A公司已交个税-B公司=应缴个税案例:餐饮企业的社保问题方案•【案例】餐饮A企业,一般纳税人,厨师+服务员,社保金额比较高,属于劳动密集型企业。•解决方案如下:•第一步:新成立餐饮管理服务B公司•第二步:厨师+服务员,是管理服务B公司的员工,发“基本工资+社保”•第三步:餐饮A企业和管理服务B公司,签订合同:劳务派遣/服务外包。服务外包的价格:管理服务B公司员工的“基本工资+社保”+10%~20%合同约定:(1)价格为5天*8小时。(2)加班+节假日的薪酬,由餐饮企业另行支付——厨师+服务员的资交个税缴社保案例:落地方案•会计师事务所+税务师事务所+咨询公司•员工领工资薪酬,解决办法:•会计师事务所、税务师事务所,分别发工资•其中一家公司上社保。•会计师事务所:出报告+底稿员工签字•税务师事务所:出报告+底稿员工签字•注意事项:•有材料(不仅仅有劳务合同。能证明2个单位上班)•如何证明?•如:中秋发月饼:本来要发两盒的,改成一个单位计一盒成本。•如:评优秀员工:给员工两本证书。方案3:每年辞退一次MicrosoftWordÎĵµ根据:职工基本养老保险个人帐户管理暂行办法(劳办发...