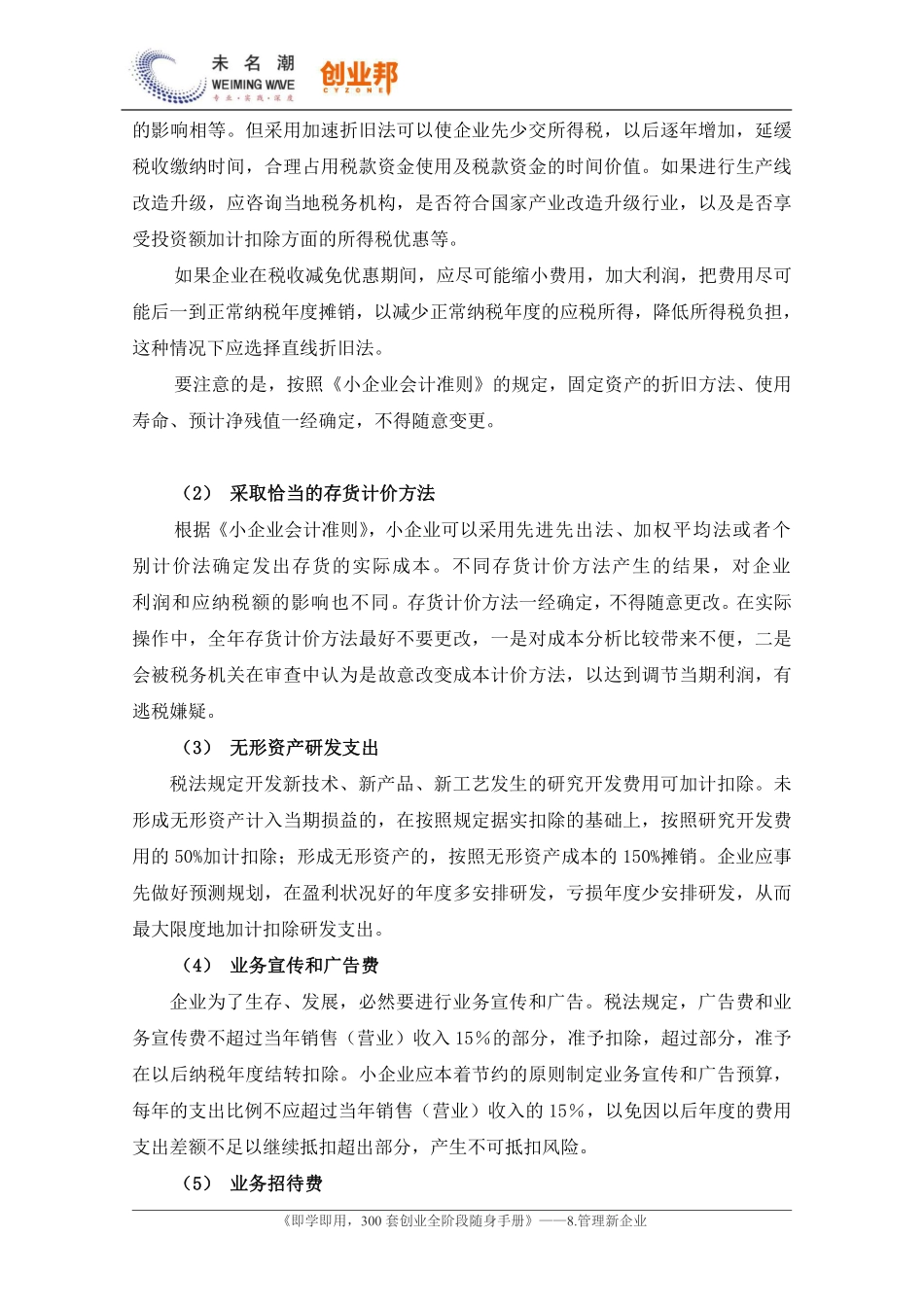

《即学即用,300套创业全阶段随身手册》——8.管理新企业经营时的纳税筹划版权所有:北京未名潮管理顾问有限公司全套手册由未名潮、创业邦共同策划出品说明:所谓纳税筹划,是指纳税人在税收相关法律法规许可的范围内,对经营、投资、理财活动事先进行筹划和安排,从而尽可能地少缴税款,也就是通常所说的合理避税。经营时的纳税筹划在了解相关税法规定的基础上进行涉税分析,对各项经营活动进行纳税筹划,把筹划重点放在税额较大、对税后收益影响较大的税种上。1.纳税主体资格增值税纳税人有两种:纳税主体资格应纳税额比较一般纳税人销售额×适用税率-当期进项税额征收的税率更高(13%或17%),但可抵扣当期进项税额小规模纳税人销售额×征收率(3%)征收的税率只有3%,但不能抵扣当期进项税额企业可比较作为一般纳税人和小规模纳税人,哪一个增值税应纳税额更少。当然,这只是一个基本判断指标。一般来说,与小规模纳税人相比,一般纳税人可以抵扣当期进项税额,且经营规模更大、实力更强、会计更规范,更有利于商业合作、市场拓展、投融资等经济活动。因此,企业应根据自身实际情况综合考虑选择哪种纳税资格。《即学即用,300套创业全阶段随身手册》——8.管理新企业2.采取恰当的会计政策比如,选择不同的固定资产折旧方法、存货计价方法。还可以通过合理分摊费用进行纳税筹划,这里的费用主要指的是生产经营成本和期间费用。由于费用是产品成本的组成部分,当营业额一定时,成本增加,利润就会相应地减少,利润减少就使得税基减少,最终导致应税金额的减少,达到节税的目的。但要注意的是,这个时候企业的利润也相应减少了,所以企业在进行纳税筹划的时候,不仅要考虑税负的降低,还要考虑企业的整体效益。3.成本费用的纳税筹划企业在生产经营过程中,在政府税法、会计准则及财务规定的范围内可以通过对成本费用各项目的筹划,降低应纳税额。主要可从以下几方面进行纳税筹划:(1)选择恰当的固定资产折旧方法折旧方法、折旧年限、预计净残值都将影响纳税。加大折旧额能够减少利润,从而减轻税负,这种作用被称之为“折旧抵税”或“税收挡板”。固定资产折旧的核算就是成本分摊的过程,每期摊销额的多少直接影响企业当期应纳税所得额,进而影响企业的所得税税负。企业可以通过折旧年限和折旧方法的选择进行纳税筹划:根据《小企业会计准则》,小企业可以根据固定资产的性质和使用情况,并考虑税法的规定,合理确定固定资产的使用寿命和预计净...