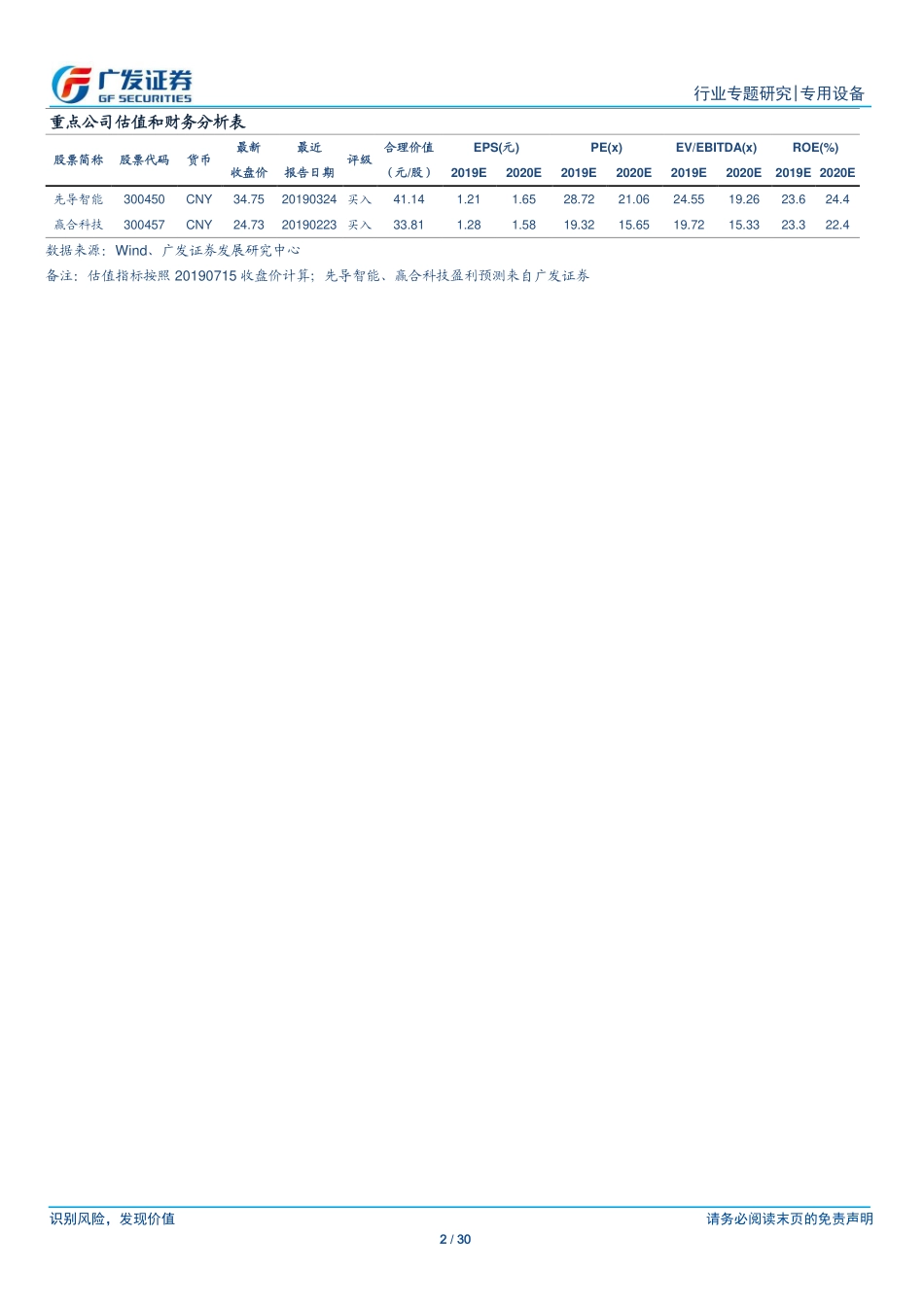

识别风险,发现价值请务必阅读末页的免责声明1/30[Table_Contacter]本报告联系人:[Table_Page]行业专题研究|专用设备2019年7月15日证券研究报告[Table_Title]专用设备行业燃料电池专题研究(一)氢气及空气压缩机行业分析[Table_Author]分析师:罗立波分析师:王珂分析师:刘芷君SAC执证号:S0260513050002SAC执证号:S0260517080006SAC执证号:S0260514030001SFCCE.no:BMW928021-60750636021-60750636021-60750802luolibo@gf.com.cngfwangke@gf.com.cnliuzhijun@gf.com.cn请注意,罗立波,王珂并非香港证券及期货事务监察委员会的注册持牌人,不可在香港从事受监管活动。[Table_Summary]核心观点:中国燃料电池产业目前核心问题在于技术的稳定性和成本的可控性,而焦点都在于核心部件的国产化。我们旨在通过燃料电池系列报告重点讨论中国燃料电池产业将会如何发展,何时能够实现大规模产业化,以及相关装备及核心部件行业是否会成为继锂电池装备后下一个新能源产业链风口。本篇报告聚焦燃料电池相关的压缩机行业,即加氢站用氢气压缩机和电堆用空气压缩机的技术路线、市场参与者及市场空间测算。加氢站建设进入加速阶段,带动加氢站压缩机及相关设备需求作为未来燃料电池汽车产业发展的基石,中国已进入快速发展加氢站建设阶段,根据氢能联盟数据截止18年底国内建成23座,19年计划新建加氢站17座左右。《节能与新能源汽车路线》中提出中国计划在2020年建成100座加氢站,2030年计划达到1000座加氢站。加氢站系统的三大核心装备为氢气压缩机、储氢系统和氢气加注机。其中氢气压缩机价值体量最大,成本占比超过40%。燃料电池技术有望在汽车领域率先产业化,车载空气压缩机成为国产化核心燃料电池由于清洁无排放、能效转换高等特点,有望在汽车领域率先产业化,也是新能源汽车领域重点补贴对象。燃料电池系统主要由燃料电池堆、空气循环系统、供氢系统、水/热管理系统、电控系统这五大系统构成。而空压机则是空气循环系统重要组成部分,负责将氧气(空气)泵入电堆与氢气反应,在系统成本占比15%左右仅次于电堆的价值。由于电堆发电对洁净、气流、温度、体积等指标要求较高,因此一般工业压缩机完全无法满足使用。投资建议过去十年燃料电池技术的发展主要由日韩车企主导,核心电堆的开发主要由北美专业公司如巴拉德、普拉格能源等推动。近年来随着国内燃料电池产业快速发展,国内部分厂商在相关核心部件开发已经具备一定的技术积淀,并正在不断...