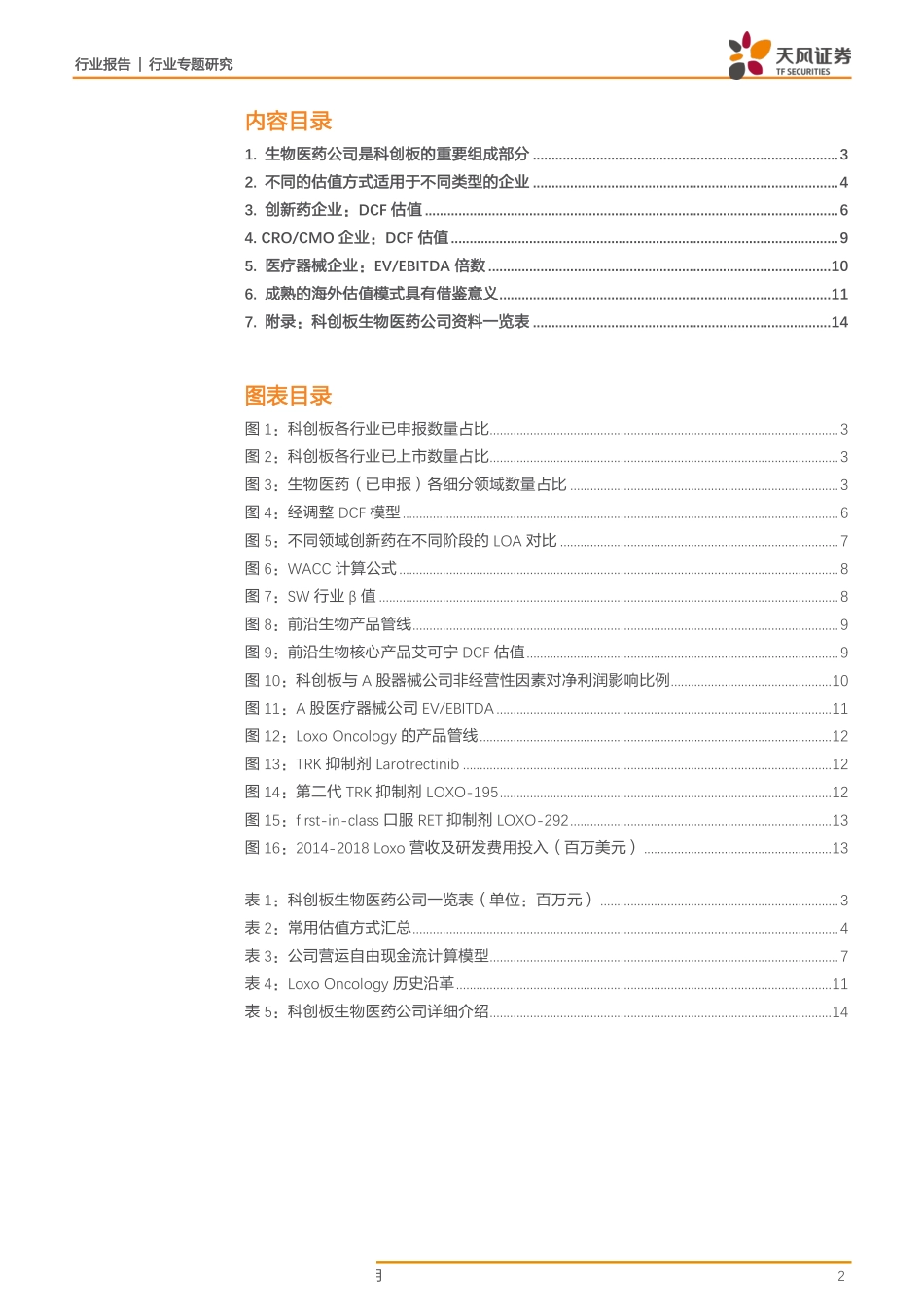

行业报告|行业专题研究请务必阅读正文之后的信息披露和免责申明1医药生物证券研究报告2019年08月22日投资评级行业评级强于大市(维持评级)上次评级强于大市作者郑薇分析师SAC执业证书编号:S1110517110003zhengwei@tfzq.com潘海洋分析师SAC执业证书编号:S1110517080006panhaiyang@tfzq.com李扬联系人lyang@tfzq.com资料来源:贝格数据相关报告1《医药生物-行业点评:医保局发布新版医保目录,后续谈判目录更值期待》2019-08-212《医药生物-行业专题研究:昊海生物:生物医用材料行业高速发展下的领路人》2019-08-213《医药生物-行业研究周报:关注中报业绩,持续推荐创新药及其产业链、医疗器械和医药大消费板块三大主线》2019-08-18行业走势图科创板估值模型探讨,发现企业价值真相——科创板系列报告九生物医药公司是科创板的重要组成部分根据目前的申报及上市情况,生物医药产业占据重要板块,占已申报数量23.7%,占已上市数量10.7%。从生物医药产业已申报的公司来看,医疗器械的公司数量最多,合计占比超过5成,单独细分来看,分别包括耗材(占22.6%)、IVD(占16.1%)和设备(占12.9%),创新药也是数量占比较大的细分子领域,占22.6%,其他的细分领域包括生物制品、化学药、创新服务等。创新药企业适用DCF估值创新药领域具有一定的特殊性,单产品研发阶段投入大量资源和时间,早期不能为公司贡献收入,通过临床试验并且获批上市后,会得到专利保护期,在一定周期内可以获得独家销售权。正是因为拥有这些属性,创新药品不同于其他商品,估值上并不能只考虑当期收益情况,需要站在整个产品生命周期角度,同时专利的保护提高了未来收益的确定性,因此使用现金流贴现模型(DCF模型)更能体现这类公司的价值。我们根据创新药产品具备管线的特性,对经典的DCF模型进行改良,参考海外成熟模式,引进临床试验成功概率LOA指标,将更加准确的表现创新药企业的真实价值。以下报告正文我们详细解剖DCF公式,并且以前沿生物作为例子,通过我们单独构建的模型来测算企业价值。CRO/CMO企业适用DCF估值科创板的公司中包含两家创新服务公司:美迪西、成都先导。创新服务公司按照其业务收入模式,大致分为三类:1.传统业务模式:承担合同业务,相对于的收取服务费,现金流依据合同内容和周期,较为稳定;2.里程碑付款模式:根据企业的完成进度支付相应比例的金额,此种模式与项目成功率密切相关;3.风险共担模式:CRO企业通过输出自身技术,与创新药企合作,主动承...