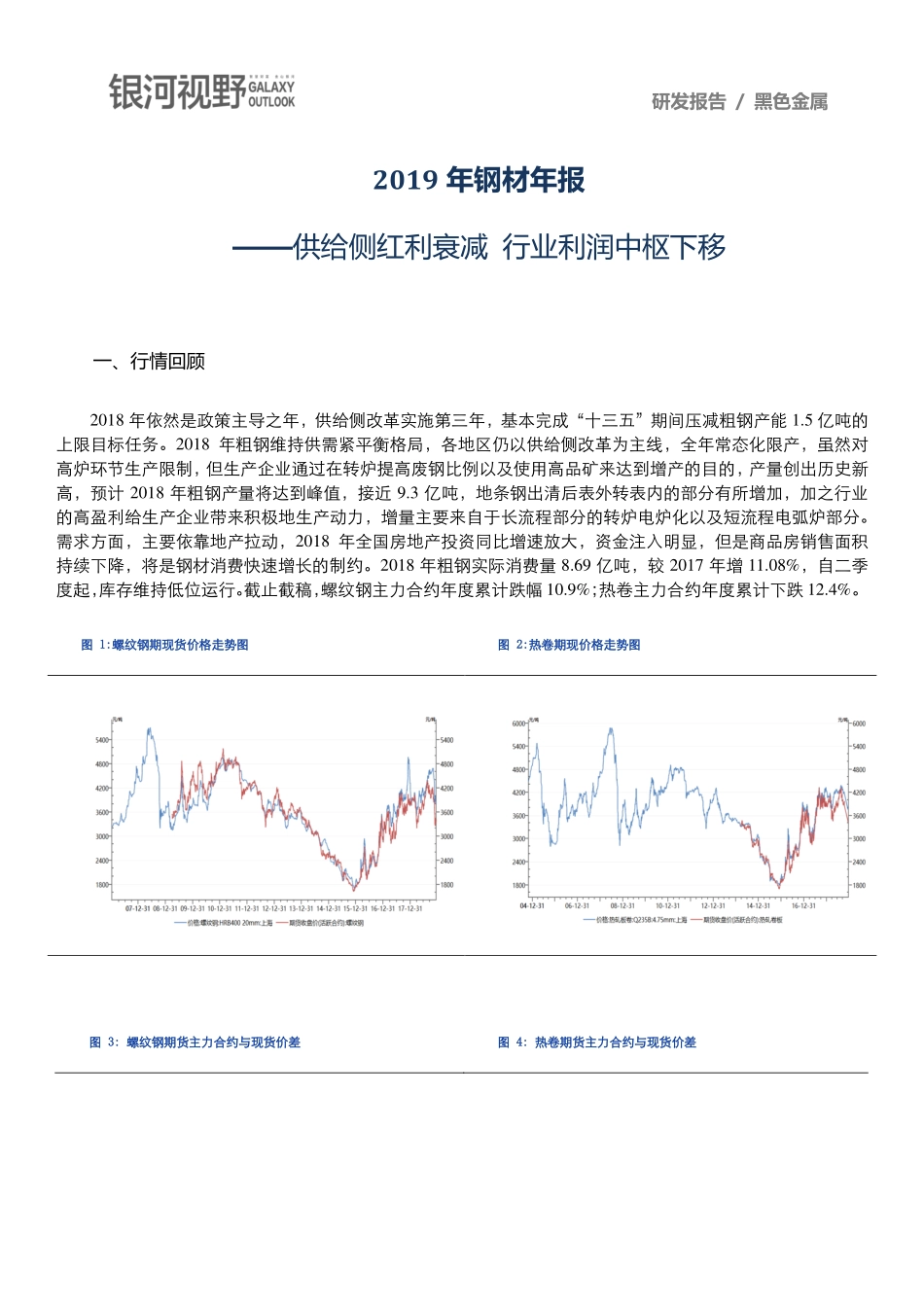

研发报告/黑色金属2019年钢材年报——供给侧红利衰减行业利润中枢下移一、行情回顾2018年依然是政策主导之年,供给侧改革实施第三年,基本完成“十三五”期间压减粗钢产能1.5亿吨的上限目标任务。2018年粗钢维持供需紧平衡格局,各地区仍以供给侧改革为主线,全年常态化限产,虽然对高炉环节生产限制,但生产企业通过在转炉提高废钢比例以及使用高品矿来达到增产的目的,产量创出历史新高,预计2018年粗钢产量将达到峰值,接近9.3亿吨,地条钢出清后表外转表内的部分有所增加,加之行业的高盈利给生产企业带来积极地生产动力,增量主要来自于长流程部分的转炉电炉化以及短流程电弧炉部分。需求方面,主要依靠地产拉动,2018年全国房地产投资同比增速放大,资金注入明显,但是商品房销售面积持续下降,将是钢材消费快速增长的制约。2018年粗钢实际消费量8.69亿吨,较2017年增11.08%,自二季度起,库存维持低位运行。截止截稿,螺纹钢主力合约年度累计跌幅10.9%;热卷主力合约年度累计下跌12.4%。图1:螺纹钢期现货价格走势图图2:热卷期现价格走势图图3:螺纹钢期货主力合约与现货价差图4:热卷期货主力合约与现货价差研发报告/黑色金属资料来源:WIND资讯银河期货钢铁事业部二、2019年钢铁行业基本形式分析1、钢铁行业固定资产投资增速将放缓自2014年起,钢铁固定资产投资额增速持续负增长,截止到2017年增速环比开始回升,黑色金属冶炼及压延加工业环保政策持续加码,迫使企业在环保设施上增加投入以维系生产,黑色金属冶炼及压延加工业累计固定资产投资增速升幅明显。同时行业高利润加速有效产能的释放,工业增加值累计增速持续回升。2018年1-10月黑色金属冶炼及压延加工行业累计固定资产投资同比上升16.2%;其工业增加值累计同比升6.8%,较2017年同期提升6.4个百分点。2019年行业去产能、环保高压政策难维持强势,预计黑色金属行业投资、以及工业增加值增速将放缓。图9:工业增加值:累计同比图10:钢铁行业固定资产投资同比增速加快资料来源:WIND资讯银河期货钢铁事业部2、产业集中度提升但整体仍偏低自2016年以来行业利润率得到明显改善,但仍有部分生产企业难以依靠正常的生产经营来扭转困局,虽然兼并重组提速,但龙头企业占比仍较低。2018年,中频炉退出,落后、过剩产能去化加速,钢铁业CR10或升至37.1%,同比增加0.18%,但集中度仍然偏低。2019年钢铁行业兼并重组或将加速推进,到2020年钢铁行业CR10有望达到45%,“十三五”期间累计提高行业集...