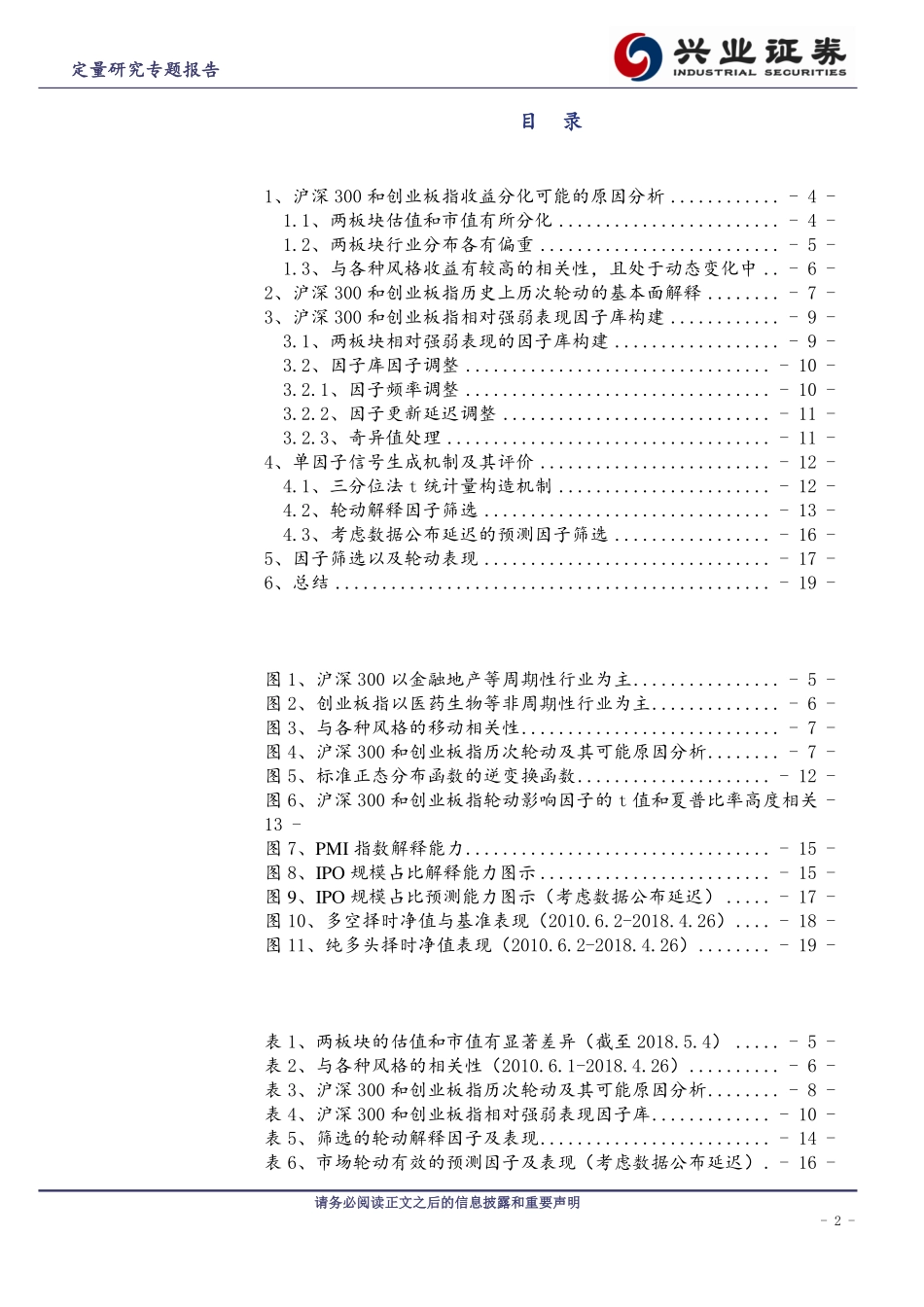

请务必阅读正文之后的信息披露和重要声明定量研究专题报告证券研究报告分析师:于明明S0190514100003任瞳S0190511080001#assAuthor#研究助理:报告关键点本文继续将量化基本面应用到股票市场之间的轮动,分析沪深300指数和创业板指数历次轮动的可能原因,尝试对未来市场两个板块相对强弱走势进行判断,创新地运用宏观经济变量、板块自身特点以及政策信息去分析和预测沪深300指数和创业板指之间的轮动规律,构建有效模型。#relatedReport#相关报告《CTA策略系列报告之一:顺势而为,趋势为王》《CTA策略系列报告之二:基于商品期货的期限结构的投资策略》《CTA策略系列报告之三:基于库存基本面视角的商品期货投资策略(上)》《CTA策略系列报告之三:基于库存基本面视角的商品期货投资策略(下)》《CTA策略系列报告之五:商品量化基本面研究框架的探索之螺纹钢》《CTA策略系列报告之六:商品量化基本面研究框架的探索之铁矿石》团队成员:投资要点#summary#近年来主板和创业板的轮动愈来愈频繁,而风格的判断一定程度上对最终投资组合的表现起到不可忽视的作用,因此去探究板块轮动的原因,解释甚至预测市场轮动的行情,无论对于板块标的进行直接投资,还是以此作为基础选股池进行筛选,都变得愈来愈重要。沪深300与创业板指估值和市值有所分化,行业分布也各有偏重,其相对收益与各种风格收益有较高的相关性,且处于动态变化中。根据沪深300和创业板指历史上历次轮动的宏观基本面原因分析,我们构建了从逻辑上可能影响两板块相对强弱表现的因子库,包括实体经济、物价水平、市场资金流动性、市场风险偏好、板块自身特点以及政策信息;并在此基础上完成了对因子频率、更新的延迟调整以及奇异值的处理。为了衡量单个因子的预测效果,我们采用三分位点法作为信号生成机制,确定未来的投资信号,用前面构建的因子库的数据进行测算,发现t统计量的值与我们追求的夏普比率(不考虑手续费和交易摩擦)相关性非常高从而可以用t统计量是否显著作为因子预测效果的重要衡量指标;并考虑了数据公布延迟情况下的有效因子筛选。在筛选最终因子时本文兼顾因子的预测能力和解释能力,并综合考虑因子间的相关性,最终在每个大类中选出一个最优因子组成有效因子库;然后根据因子发出的信号构建沪深300指数与创业板指的轮动策略。按照等权配置各个因子以及少数服从多数原则进行信号发出,多空策略的年化收益率为36%,夏普比可达到1.55,远高于单纯买...