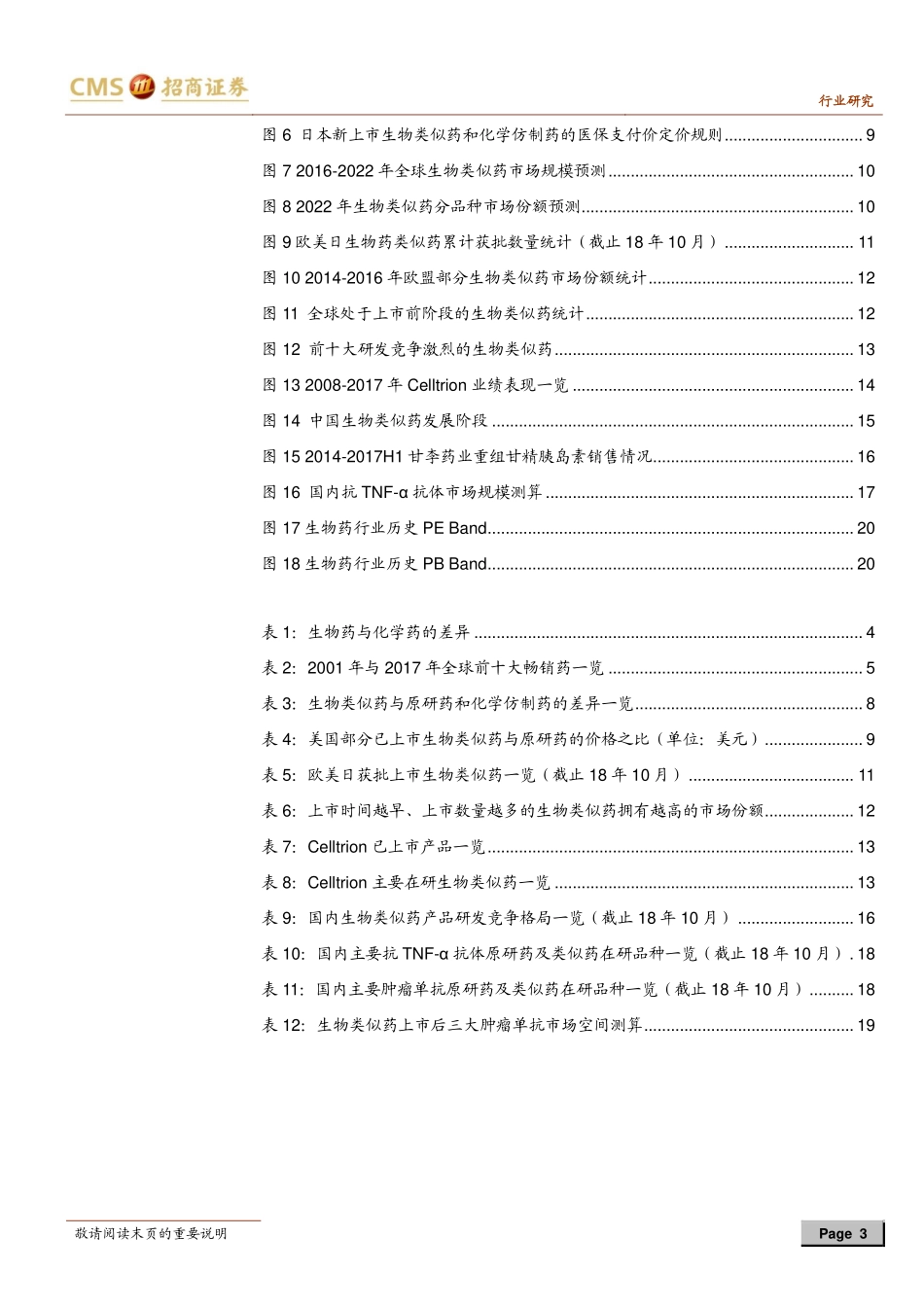

敬请阅读末页的重要说明证券研究报告|行业深度报告日用消费|生物药推荐(维持)腾飞在即的国内生物类似药市场2018年12月31日招商医药创新药研究之二上证指数2494行业规模占比%股票家数(只)371.0总市值(亿元)49021.1流通市值(亿元)38831.1行业指数%1m6m12m绝对表现-17.5-29.1-23.8相对表现-12.2-17.01.3资料来源:贝格数据、招商证券相关报告我们首先简单回顾并预测了全球生物药和生物类似药市场的发展趋势,其次在全面总结分析了目前国内生物类似药行业准备上市及在研品种的基础上,我们预计在2019年初中国将诞生第一款与国际标准接轨的生物类似药,同时未来5年每年都将有5-10款生物类似药获批上市,中国生物类似药市场将进入全面爆发式的发展阶段。❑生物类似药:站在巨人的肩膀上。生物类似药与生物原研药具有类似的有效性和安全性,但又不是简单的生物仿制药,在工艺制备、上市审批和临床使用上具有较高的技术壁垒。随着全球生物药市场将在2024年突破3700亿美元,生物类似药也有望在2022年达到90亿美元规模。而国际上对生物类似药上市审批标准的逐渐完善和生物类似药上市品种数量的迅速增加,是推动生物类似药市场规模快速增长的主引擎。❑方兴未艾的中国生物类似药市场。目前中国还没有一款与国际标准接轨的生物类似药正式上市,但处于上市申请阶段的品种有4个、临床Ⅲ期的品种则高达20个。我们预计国内第一款生物类似药有望于2019年初获批上市,而未来5年每年都将有5-10款产品陆续上市,主要覆盖抗TNF-α抗体和肿瘤单抗领域。❑投资建议:我们认为,生物类似药的“赛道经济”效应也将十分明显;而在上市初期,生物类似药的价格竞争将相对比较缓和,政府主动干预空间不大;同时,联合治疗将是生物类似药提高“护城河”的重要手段。基于以上考虑,我们看好的A股相关上市公司有恒瑞医药、海正药业和复星医药(复宏汉霖)。风险提示:行业政策的不确定性导致生物类似药上市时间和产品价格低于预期的风险;市场竞争加剧导致产品贡献利润低于预期的风险。邱旻01057601901qiumin@cmschina.com.cnS1090518060002重点公司主要财务指标股价17EPS18EPS19EPS18PE19PEPB评级欧普康视38.741.210.981.3339.529.28.6强烈推荐-A长春高新175.003.896.067.9028.929.15.6强烈推荐-A益丰药房41.70.831.161.6035.926.14.5强烈推荐-A仁和药业5.480.310.430.5612.79.82.0强烈推荐-A恒瑞医药52.751.141.041.2750.841.510.1强烈推荐-A昭衍新药47.600.660.931.3451....