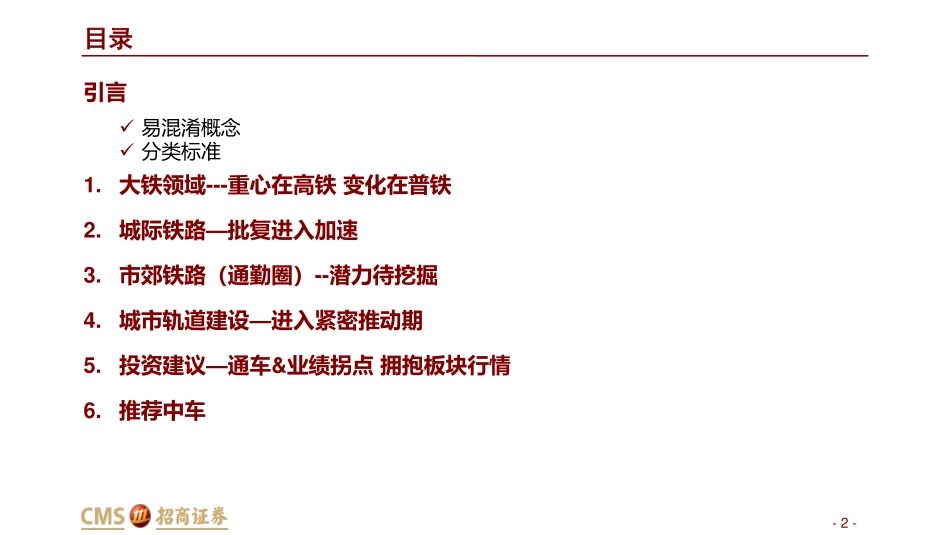

通车&业绩双拐点拥抱板块行情吴丹wudan6@cmschina.com.cnS1090518090001招商机械·铁路装备-2-引言✓易混淆概念✓分类标准1.大铁领域---重心在高铁变化在普铁2.城际铁路—批复进入加速3.市郊铁路(通勤圈)--潜力待挖掘4.城市轨道建设—进入紧密推动期5.投资建议—通车&业绩拐点拥抱板块行情6.推荐中车目录-3-分类标准➢四层级分类•干线铁路(高铁)•城际铁路(城市圈):一个区域范围内的铁路交通•市郊铁路(通勤圈):大中心圈,即中心-郊区铁路交通•城市轨道交通➢两级别分类标准•资金来源大头为铁总---大铁•资金来源大头为地方政府---城轨•混合类➢时速标准•80KM•120KM•160KM•200KM•250KM•350KM-4-几个易混淆概念➢总投资额•5年•10%、30%、30%、20%、10%•投资划分:站前土建工程40-50%,站后机电工程20%,车辆设备10%,其他(拆迁、前期准备、利息费用等等)20-30%。➢固定资产完成额•铁总当年实际完成部分•基础建设和车辆设备结构问题➢招标额➢设备企业交付额•发出商品➢设备企业销售收入•以收到发票为节点-5-股价影响因素年度规划投资额开工项目新闻报道拟通车里程车辆设备招标业绩确认影响强度由强到弱-6-1、大铁领域---重心在高铁变化在普铁1.18年超额完成原定目标•根据会议数据,2018年全国铁路固定资产投资完成8028亿元,其中国家铁路完成7603亿元,与2017年全年8010亿略有增长,但大幅超过2018年铁总工作会议的7320亿的目标。•新开工方面,2018年新开工项目26个,2017年新开工项目为35个,同比下降9个;2018年新增投资规模3382亿元,同比2017的新增投资规模3560亿元下降5%。全年中西部地区完成铁路基建投资3714亿元,占全国铁路的66.7%;新开工项目16个,投资规模达到1676亿元。-40%-20%0%20%40%60%80%02,0004,0006,0008,00010,000铁路固定资产投资/亿元同比铁路固定资产投资情况数据来源:铁总-7-1、大铁领域---重心在高铁变化在普铁2.通车仍以高铁为主•投产新线方面,2018年投产新线4683公里,其中高铁4100公里,大幅超过原订计划的通车4000公里,其中高铁3500公里,分别超额完成目标17%、17.1%,同比2017年投产新线3038公里高铁3000公里分别增长54%、17%。2016-2018通车铁路里程分别为3000、3000、4683公里,其中高铁为2162、3000、4100公里,占比均超过75%。铁路新增营业里程(公里)高铁新增营业里程(公里)数据来源:铁总数据来源:铁总-100%-50%0%50%100%150%02000400060008000100002011201220132014201...