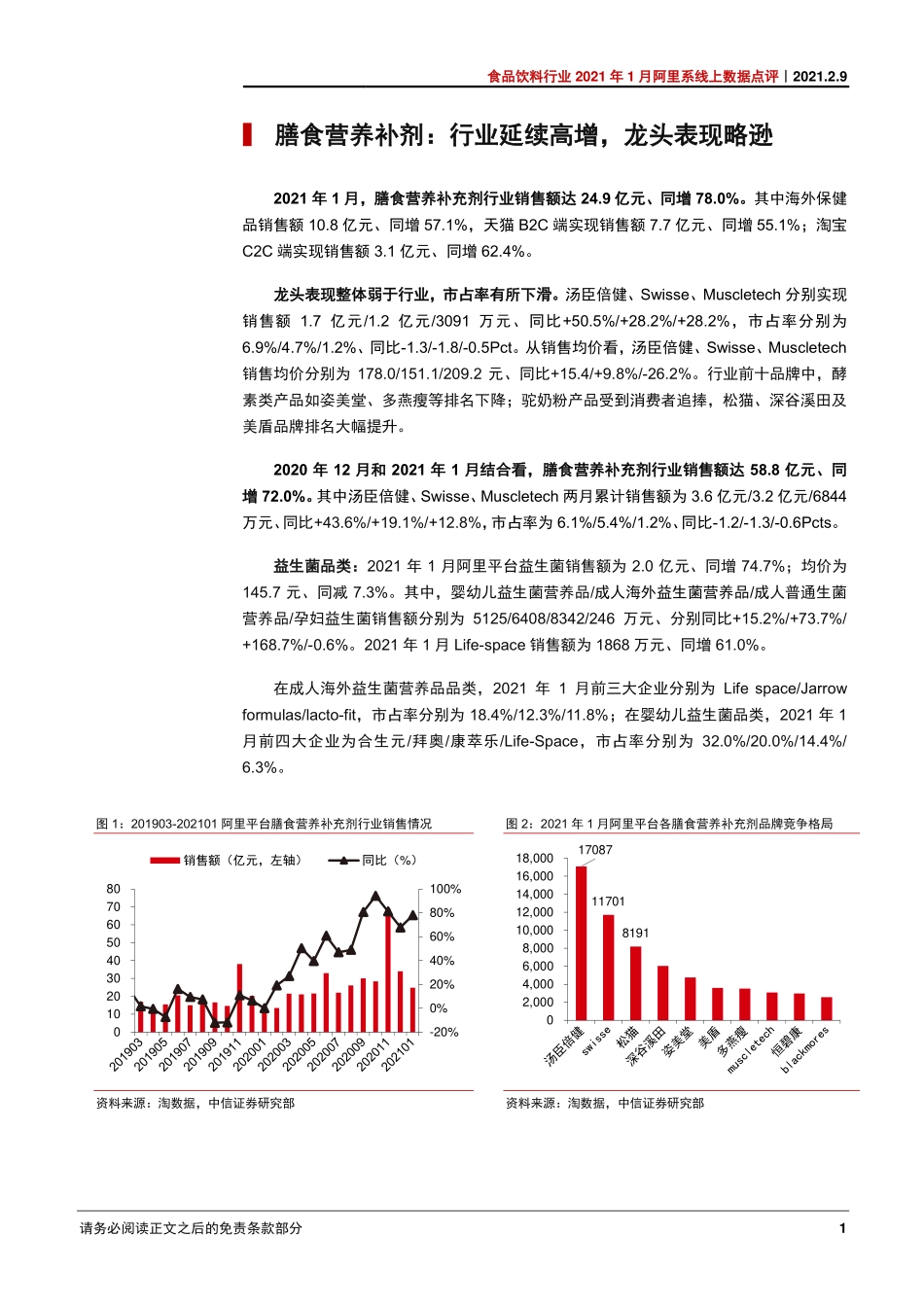

证券研究报告请务必阅读正文之后的免责条款春节需求未充分释放,伊利&颐海等表现优异食品饮料行业2021年1月阿里系线上数据点评|2021.2.9中信证券研究部核心观点薛缘首席食品饮料分析师S1010514080007顾训丁食品饮料分析师S1010519110002印高远食品饮料分析师S1010520070002考虑到今年春节较晚,节日属性偏强的行业略显疲弱。2021年1月,膳食营养补充剂延续高增、龙头表现略逊;休闲食品行业同比维持低单位数增长,春节送礼需求尚未充分释放;乳制品整体维持高增态势,伊利表现亮眼;酒类整体增长有所放缓;调味品和饮用水线上渠道增长趋势维持。▍膳食营养补剂:行业延续高增,龙头表现略逊。2021年1月,膳食营养补充剂行业销售额24.9亿元、同增78.0%。汤臣倍健、Swisse、Muscletech实现销售额1.7亿元/1.2亿元/3,091万元,分别同比+50.5%/+28.2%/+28.2%。2020年12月和2021年1月结合看,膳食营养补充剂行业销售额达58.8亿元、同增72.0%。其中汤臣倍健、Swisse、Muscletech两月累计销售额为3.6亿元/3.2亿元/6,844万元、同比+43.6%/+19.1%/+12.8%。2021年1月阿里平台益生菌销售额为2.0亿元、同增74.7%,Life-space销售额为1868万元、同增61.0%。▍休闲食品:行业增长放缓,龙头表现承压。2021年1月,阿里平台休闲食品行业零售额达105.4亿元、同增2.2%。龙头三只松鼠、百草味和良品铺子分别实现销售额11.6/8.6/4.4亿元、分别同比-37.0%/-27.8%/-22.3%,市占率分别为11.0%/8.2%/4.2%。2020年12月和2021年1月结合看,休闲食品行业销售为179.1亿元、同减8.3%。其中三只松鼠、百草味、良品铺子两月累计销售额分别17.6/12.9/8.2亿元、分别同比-44.7%/-31.4%/-22.7%,龙头表现承压。▍乳制品:伊利驱动行业增长,奶粉&奶酪维持高增。1)液奶:2021年1月,液奶延续增长态势,销售额同增36.7%,蒙牛/伊利分别同比-7.5%/+72.9%,伊利表现强劲。2020年12月和2021年1月结合看,液奶行业销售额22.0亿元、同增31.6%,蒙牛/伊利年前两月累计销售额为4.6/6.7亿元、分别同比-15.0%/+60.3%。2)奶粉:2021年1月,牛奶粉行业销售额15.9亿元、同增96.6%。龙头飞鹤/爱他美/美素佳儿销售额分别为3.3亿元/2.8亿元/9247万元、同比+7.0%/+41.5%/+13.7%。3)奶酪:奶酪行业实现销售额2.1亿元、同增475.9%。龙头伊利、百吉福、妙可蓝多销售额分别为9,550/2,612/2,187万元,同比+74405.1%/+83.7%/+185%。▍酒类:啤酒线上销售增速下滑,白酒龙头线上销量同比缩减。1)啤酒:2021年...