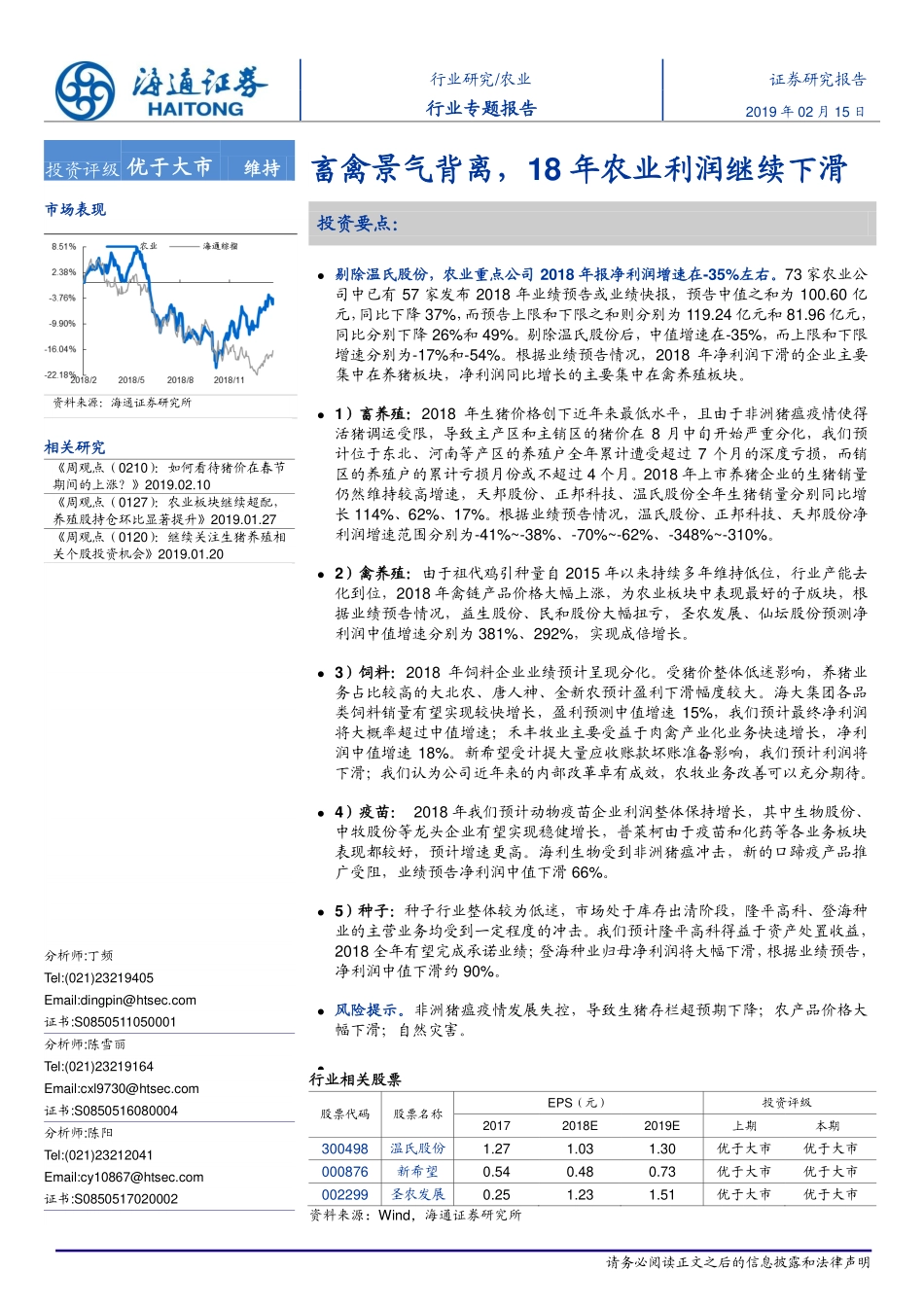

请务必阅读正文之后的信息披露和法律声明[Table_MainInfo]行业研究/农业证券研究报告行业专题报告2019年02月15日[Table_InvestInfo]投资评级优于大市维持市场表现[Table_QuoteInfo]资料来源:海通证券研究所相关研究[Table_ReportInfo]《周观点(0210):如何看待猪价在春节期间的上涨?》2019.02.10《周观点(0127):农业板块继续超配,养殖股持仓环比显著提升》2019.01.27《周观点(0120):继续关注生猪养殖相关个股投资机会》2019.01.20[Table_AuthorInfo]分析师:丁频Tel:(021)23219405Email:dingpin@htsec.com证书:S0850511050001分析师:陈雪丽Tel:(021)23219164Email:cxl9730@htsec.com证书:S0850516080004分析师:陈阳Tel:(021)23212041Email:cy10867@htsec.com证书:S0850517020002畜禽景气背离,18年农业利润继续下滑[Table_Summary]投资要点:剔除温氏股份,农业重点公司2018年报净利润增速在-35%左右。73家农业公司中已有57家发布2018年业绩预告或业绩快报,预告中值之和为100.60亿元,同比下降37%,而预告上限和下限之和则分别为119.24亿元和81.96亿元,同比分别下降26%和49%。剔除温氏股份后,中值增速在-35%,而上限和下限增速分别为-17%和-54%。根据业绩预告情况,2018年净利润下滑的企业主要集中在养猪板块,净利润同比增长的主要集中在禽养殖板块。1)畜养殖:2018年生猪价格创下近年来最低水平,且由于非洲猪瘟疫情使得活猪调运受限,导致主产区和主销区的猪价在8月中旬开始严重分化,我们预计位于东北、河南等产区的养殖户全年累计遭受超过7个月的深度亏损,而销区的养殖户的累计亏损月份或不超过4个月。2018年上市养猪企业的生猪销量仍然维持较高增速,天邦股份、正邦科技、温氏股份全年生猪销量分别同比增长114%、62%、17%。根据业绩预告情况,温氏股份、正邦科技、天邦股份净利润增速范围分别为-41%~-38%、-70%~-62%、-348%~-310%。2)禽养殖:由于祖代鸡引种量自2015年以来持续多年维持低位,行业产能去化到位,2018年禽链产品价格大幅上涨,为农业板块中表现最好的子版块,根据业绩预告情况,益生股份、民和股份大幅扭亏,圣农发展、仙坛股份预测净利润中值增速分别为381%、292%,实现成倍增长。3)饲料:2018年饲料企业业绩预计呈现分化。受猪价整体低迷影响,养猪业务占比较高的大北农、唐人神、金新农预计盈利下滑幅度较大。海大集团各品类饲料销量有望实现较快增长,盈利预测中值增速15%,我们预计最终净利润将...