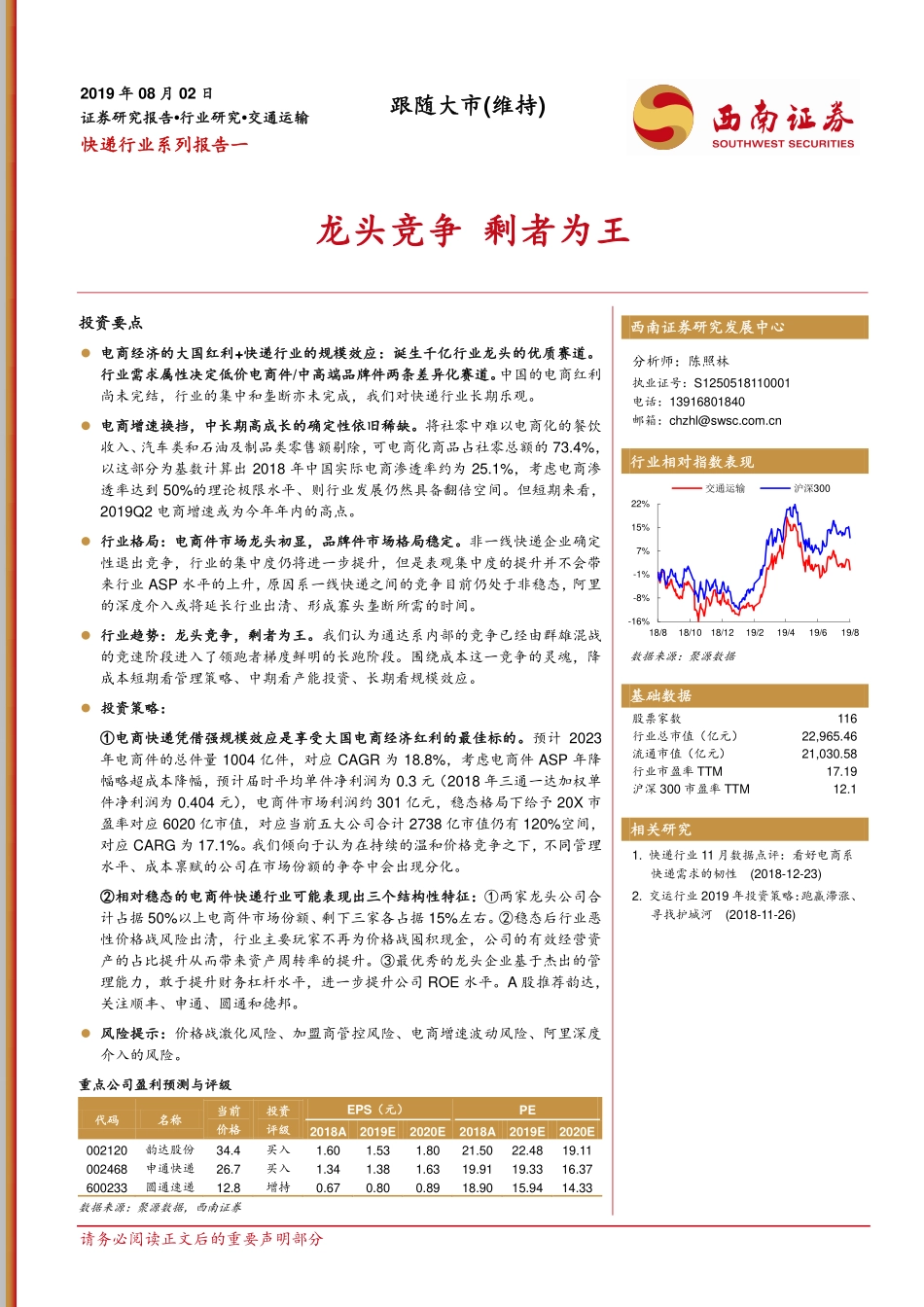

请务必阅读正文后的重要声明部分[Table_IndustryInfo]2019年08月02日跟随大市(维持)证券研究报告•行业研究•交通运输快递行业系列报告一龙头竞争剩者为王投资要点西南证券研究发展中心[Table_Author]分析师:陈照林执业证号:S1250518110001电话:13916801840邮箱:chzhl@swsc.com.cn[Table_QuotePic]行业相对指数表现数据来源:聚源数据基础数据[Table_BaseData]股票家数116行业总市值(亿元)22,965.46流通市值(亿元)21,030.58行业市盈率TTM17.19沪深300市盈率TTM12.1相关研究[Table_Report]1.快递行业11月数据点评:看好电商系快递需求的韧性(2018-12-23)2.交运行业2019年投资策略:跑赢滞涨、寻找护城河(2018-11-26)[Table_Summary]电商经济的大国红利+快递行业的规模效应:诞生千亿行业龙头的优质赛道。行业需求属性决定低价电商件/中高端品牌件两条差异化赛道。中国的电商红利尚未完结,行业的集中和垄断亦未完成,我们对快递行业长期乐观。电商增速换挡,中长期高成长的确定性依旧稀缺。将社零中难以电商化的餐饮收入、汽车类和石油及制品类零售额剔除,可电商化商品占社零总额的73.4%,以这部分为基数计算出2018年中国实际电商渗透率约为25.1%,考虑电商渗透率达到50%的理论极限水平、则行业发展仍然具备翻倍空间。但短期来看,2019Q2电商增速或为今年年内的高点。行业格局:电商件市场龙头初显,品牌件市场格局稳定。非一线快递企业确定性退出竞争,行业的集中度仍将进一步提升,但是表观集中度的提升并不会带来行业ASP水平的上升,原因系一线快递之间的竞争目前仍处于非稳态,阿里的深度介入或将延长行业出清、形成寡头垄断所需的时间。行业趋势:龙头竞争,剩者为王。我们认为通达系内部的竞争已经由群雄混战的竞速阶段进入了领跑者梯度鲜明的长跑阶段。围绕成本这一竞争的灵魂,降成本短期看管理策略、中期看产能投资、长期看规模效应。投资策略:①电商快递凭借强规模效应是享受大国电商经济红利的最佳标的。预计2023年电商件的总件量1004亿件,对应CAGR为18.8%,考虑电商件ASP年降幅略超成本降幅,预计届时平均单件净利润为0.3元(2018年三通一达加权单件净利润为0.404元),电商件市场利润约301亿元,稳态格局下给予20X市盈率对应6020亿市值,对应当前五大公司合计2738亿市值仍有120%空间,对应CARG为17.1%。我们倾向于认为在持续的温和价格竞争之下,不同管理水平、成本禀赋的公司在市场份额的争夺中会出现分化。②相...