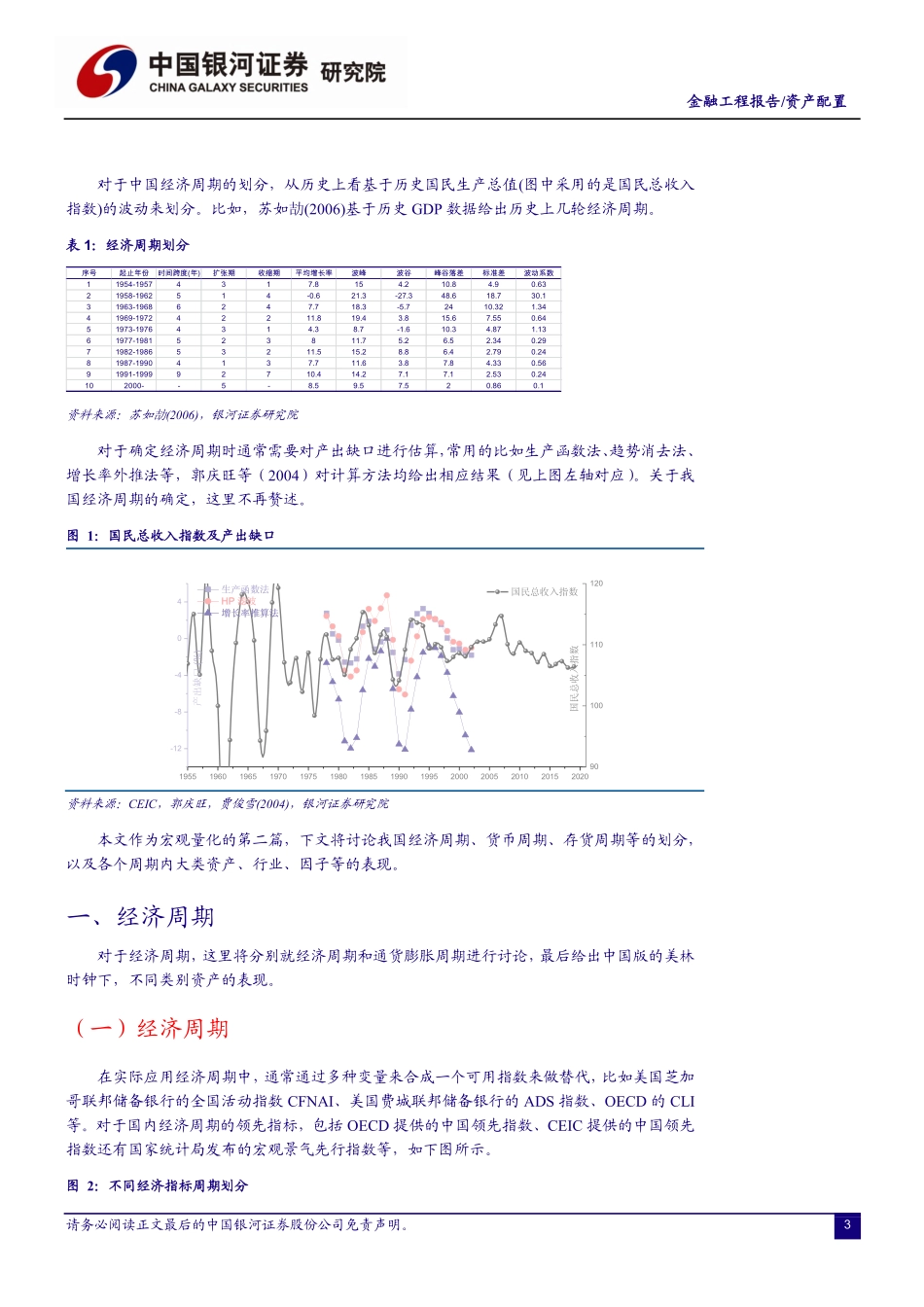

www.chinastock.com.cn证券研究报告请务必阅读正文最后的中国银河证券股份公司免责声明[table_research]金融工程报告●深度报告2021年2月9日[table_main]行业深度报告模板量化宏观系列:2经济周期中国实践核心观点:通胀周期行业差别明显。采用领先指数划分的经济周期,对于大部分行业来说在两个周期阶段并没有明显区别;而在通胀周期中,行业差别较为明显,在CPI上行期间工业指数、可选消费、房地产表现较差,日常消费、信息技术、电信服务表现较好,CPI下行期间金融表现较好;采用以上指标划分出我国的美林经济周期下不同行业的表现与美国的结果差异还是比较大。对于因子来说,低波动因子、成长因子在不同LI经济周期阶段差别较大,动量因子和成长因子在通胀下行阶段,表现更好一些,其它因子不同通胀周期阶段无明显差异。对于大类资产,商品、黄金在不同经济周期下差异不明显,股票在周期上行阶段表现要稍好,而债券在经济周期下行表现要强于在经济周期上行的情况,而股债差在经济下行阶段表现更明显;股债在CPI周期的不同阶段存在明显差异,而商品指数在CPI下行阶段表现较差。货币信用周期下因子差异不明显。依据利率划分的利率周期中,我们看到房地产和电信服务行业在不同的货币周期存在明显差异,其他行业差别不大;依据贷款变动划分的信用周期中,我们看到房地产、公用事业在不同的信用周期存在明显差异,工业贷款下降信用周期下降阶段表现较差,日常消费在贷款下降信用周期下降阶段表现较好。对于不同因子来说,在不同货币周期和信用周期下差异都不大。从整个大类资产来说,在利率上行货币收缩阶段,股票明显弱于债券的表现,而且货币市场表现也要好一些;不同信用周期下,股票和债券市场出现明显的轮动,货币在宽信用周期下表现要更差,而债券在紧信用周期下的表现是相比其它资产要表现更好。库存周期行业差异明显。从存货角度来分析,对于行业来说对于因子来说,可选消费在库存下行阶段表现要更好,而公用事业和电信服务在库存上行阶段表现更好;对于不同期限债券、不同商品,在不同存货周期下无明显差异;因子中,盈利、成长因子在库存下降周期表现更好,红利因子在库存上升周期表现更好;而从整体大类资产来说,不同存货周期下各资产无明显差异。分析师吴俊鹏:010-80927631:wujunpeng@chinastock.com.cn分析师登记编码:S0130517090001相关研究[table_report]《量化宏观系列:1经济周期与资本市场综述》请务必阅读正文最后的中...