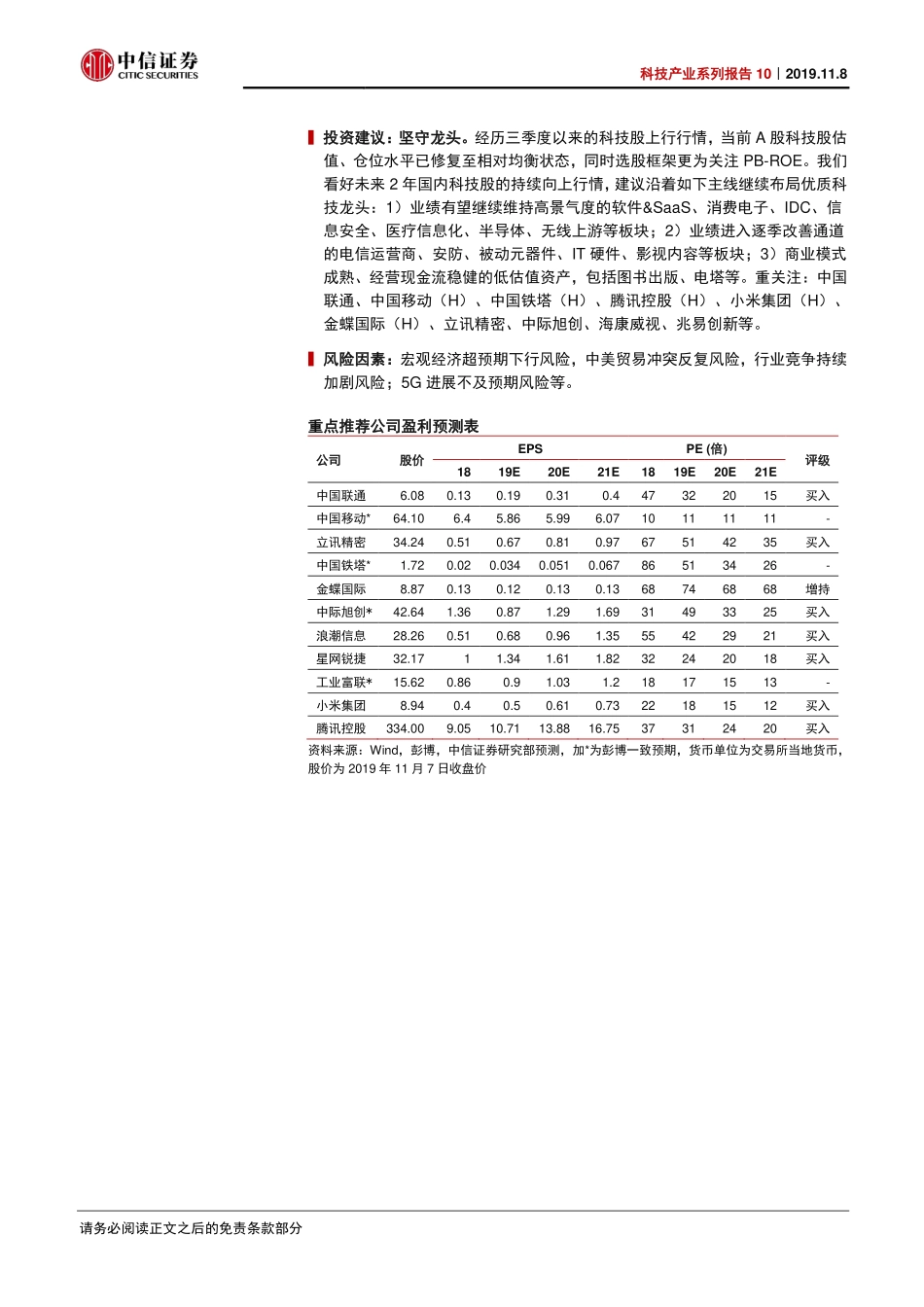

证券研究报告请务必阅读正文之后的免责条款TMT三季报:整体见底,2020是业绩大年科技产业系列报告10|2019.11.8中信证券研究部核心观点许英博科技产业首席分析师S1010511080004陈俊云科技产业分析师S1010515110005科技板块三季度业绩复苏趋势明显,基于自上而下分析,我们判断国内科技板块已进入中期业绩复苏通道,看好板块未来2年业绩表现。三季度以来市场快速上行,推动科技股估值、仓位水平已修复至相对均衡状态,同时选股框架更多向PB-ROE倾斜。建议重点关注:有望继续维持高景气度的软件&SaaS、消费电子、IDC、信息安全、医疗信息化、半导体、无线上游等板块,业绩已进入逐季改善通道的电信运营商、安防、被动元器件、IT硬件、影视内容等板块,以及商业模式成熟、经营现金流稳健、防御属性突出的图书出版、电塔等资产。▍Q3概览:行业呈现明显复苏迹象。剔除异常样本,三季度中信计算机/电子/传媒/通信收入、净利润同比增速分比为7.9%/8.2%/4.0%/-1.9%、-1.2%/11.2%/-3.2%/3.2%,整体较2019H1(收入6.3%/10.6%/2.7%/6.4%、净利润16.4%/-8.0%/-13.5%/-2.7%)改善明显,反映5G等驱动下行业复苏势头,同时龙头个股继续延续年初以来的占优表现。细项财务数据部分,三季度整体毛利率较二季度基本持平,计算机、传媒环比分别小幅下降3pcts、1pct,电子、通信环比持平,同时在经济增速下行期,企业亦更加注重运营费用、经营现金流的严格管控。截至三季度末,中信计算机、通信、电子、传媒存量商誉规模为1067、322、722、1353亿元;计算机、传媒板块年末商誉减值风险仍需警惕。▍重点板块聚焦:5G、云计算、政策三条主线。5G提前备货、苹果智能手机超预期、企业IT支出回暖、自主可控政策驱动等成为科技板块三季度复苏的核心驱动力。软件&SaaS(三季度营收同比+18%,下同)、证券信息化(+34%)、医疗信息化(+15%)、信息安全(+36%)、PCB(+24%)、IDC(+19%)、无线上游(+50%)继续保持高景气度,且我们判断中期动能仍将延续;IT硬件(+18%)、半导体(IC设计+38%、封测环比+71%,设备+52%)、安防(20%)、光器件&模块(同比回正)、运营商(同比回正)等当季业绩改善明显;面板、LED、光纤光缆当季毛利率分别环比下行3.1、5.9、2.2pcts,继续寻底;三季度消费电子小幅回暖(+26%),但整体分化明显,苹果、华为产业链表现明显占优,安可工程开始逐步落地(中国长城季度营收+32%),同时电信设备(+0%)、被动元器件(-20%)等亦有望在Q4进入业绩...