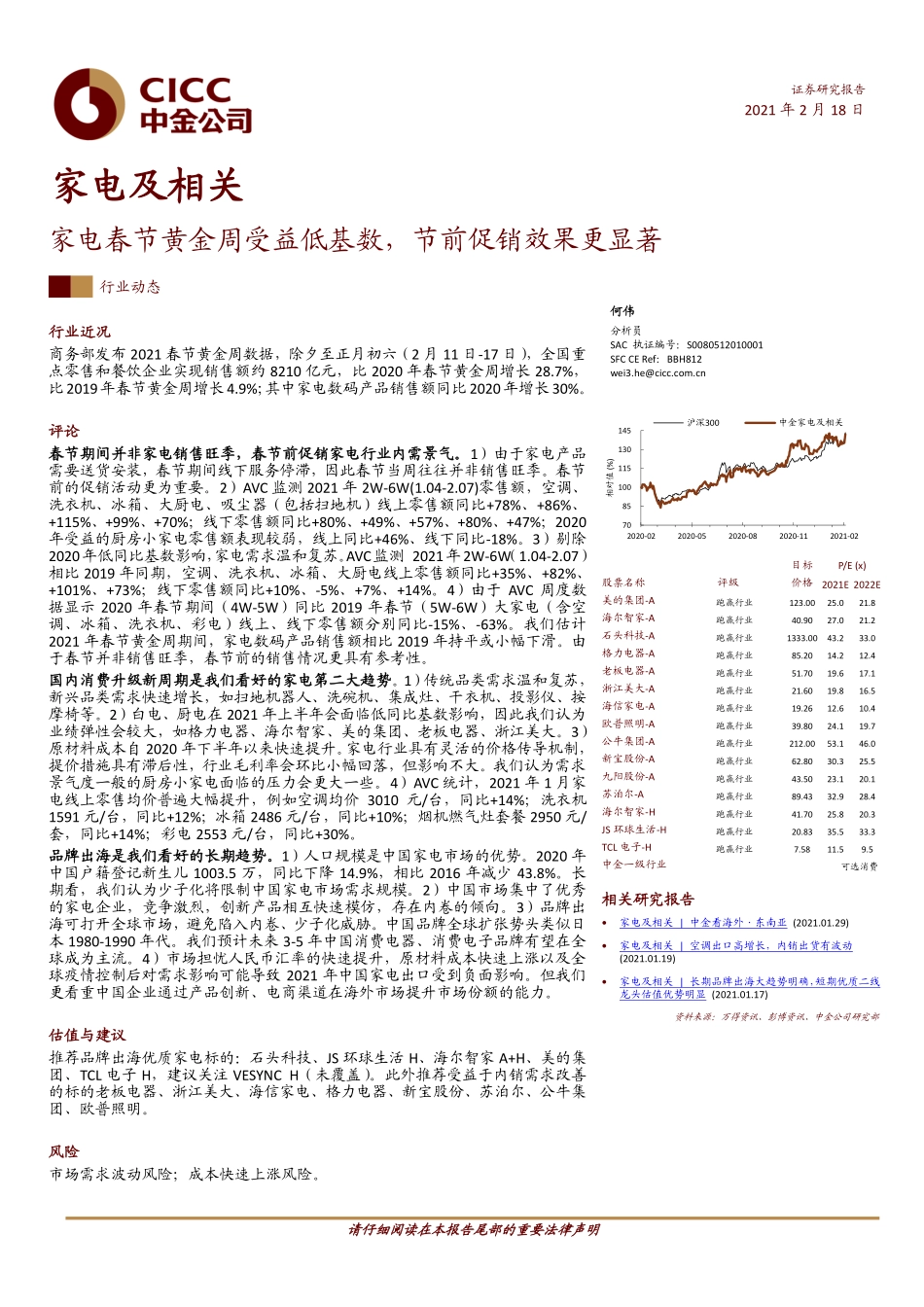

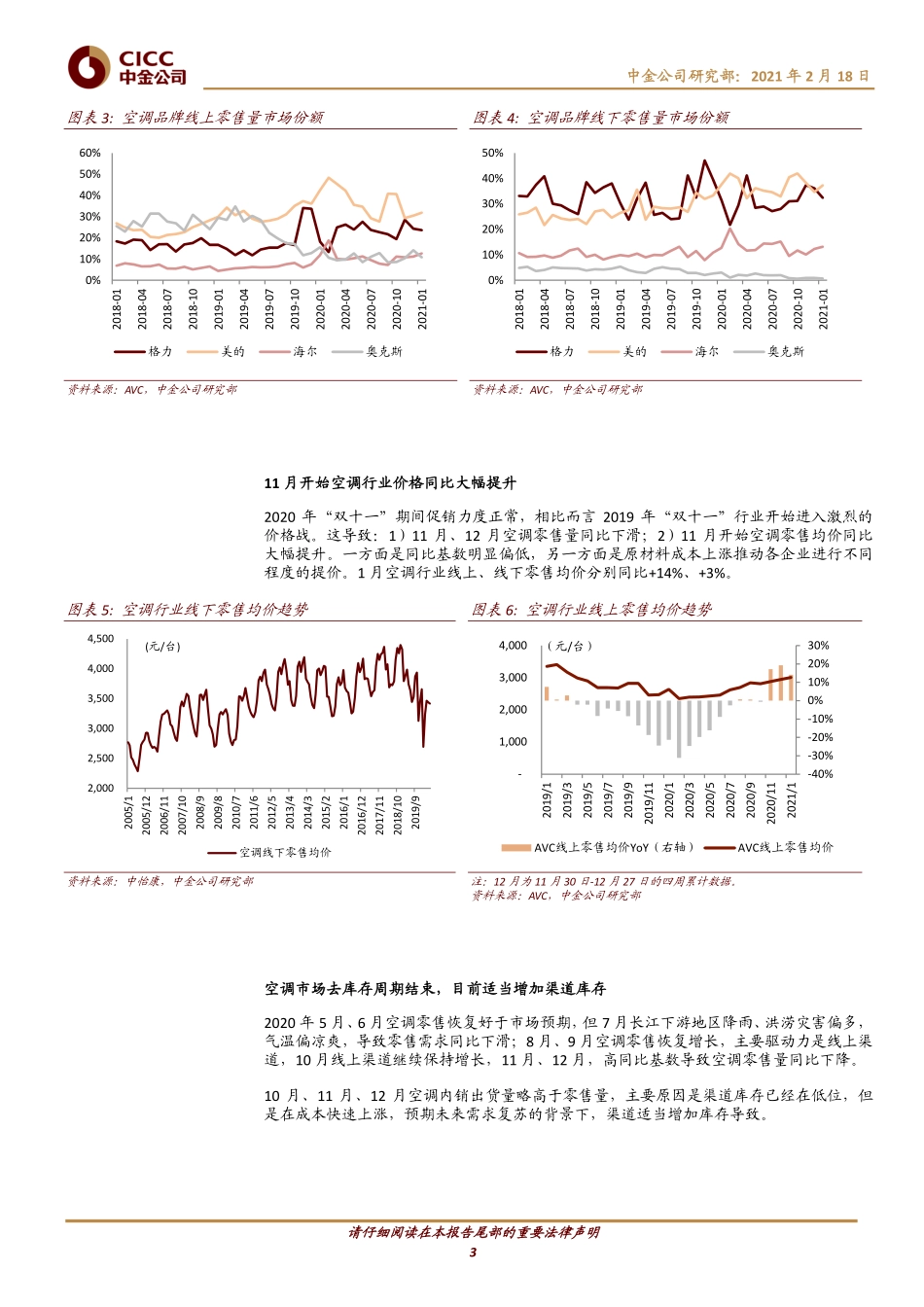

请仔细阅读在本报告尾部的重要法律声明证券研究报告2021年2月18日家电及相关家电春节黄金周受益低基数,节前促销效果更显著行业动态行业近况商务部发布2021春节黄金周数据,除夕至正月初六(2月11日-17日),全国重点零售和餐饮企业实现销售额约8210亿元,比2020年春节黄金周增长28.7%,比2019年春节黄金周增长4.9%;其中家电数码产品销售额同比2020年增长30%。评论春节期间并非家电销售旺季,春节前促销家电行业内需景气。1)由于家电产品需要送货安装,春节期间线下服务停滞,因此春节当周往往并非销售旺季。春节前的促销活动更为重要。2)AVC监测2021年2W-6W(1.04-2.07)零售额,空调、洗衣机、冰箱、大厨电、吸尘器(包括扫地机)线上零售额同比+78%、+86%、+115%、+99%、+70%;线下零售额同比+80%、+49%、+57%、+80%、+47%;2020年受益的厨房小家电零售额表现较弱,线上同比+46%、线下同比-18%。3)剔除2020年低同比基数影响,家电需求温和复苏。AVC监测2021年2W-6W(1.04-2.07)相比2019年同期,空调、洗衣机、冰箱、大厨电线上零售额同比+35%、+82%、+101%、+73%;线下零售额同比+10%、-5%、+7%、+14%。4)由于AVC周度数据显示2020年春节期间(4W-5W)同比2019年春节(5W-6W)大家电(含空调、冰箱、洗衣机、彩电)线上、线下零售额分别同比-15%、-63%。我们估计2021年春节黄金周期间,家电数码产品销售额相比2019年持平或小幅下滑。由于春节并非销售旺季,春节前的销售情况更具有参考性。国内消费升级新周期是我们看好的家电第二大趋势。1)传统品类需求温和复苏,新兴品类需求快速增长,如扫地机器人、洗碗机、集成灶、干衣机、投影仪、按摩椅等。2)白电、厨电在2021年上半年会面临低同比基数影响,因此我们认为业绩弹性会较大,如格力电器、海尔智家、美的集团、老板电器、浙江美大。3)原材料成本自2020年下半年以来快速提升。家电行业具有灵活的价格传导机制,提价措施具有滞后性,行业毛利率会环比小幅回落,但影响不大。我们认为需求景气度一般的厨房小家电面临的压力会更大一些。4)AVC统计,2021年1月家电线上零售均价普遍大幅提升,例如空调均价3010元/台,同比+14%;洗衣机1591元/台,同比+12%;冰箱2486元/台,同比+10%;烟机燃气灶套餐2950元/套,同比+14%;彩电2553元/台,同比+30%。品牌出海是我们看好的长期趋势。1)人口规模是中国家电市场的优势。2020年中国户籍登记新生儿1003.5万,同比下降14.9%,相比2016年减少43.8%...