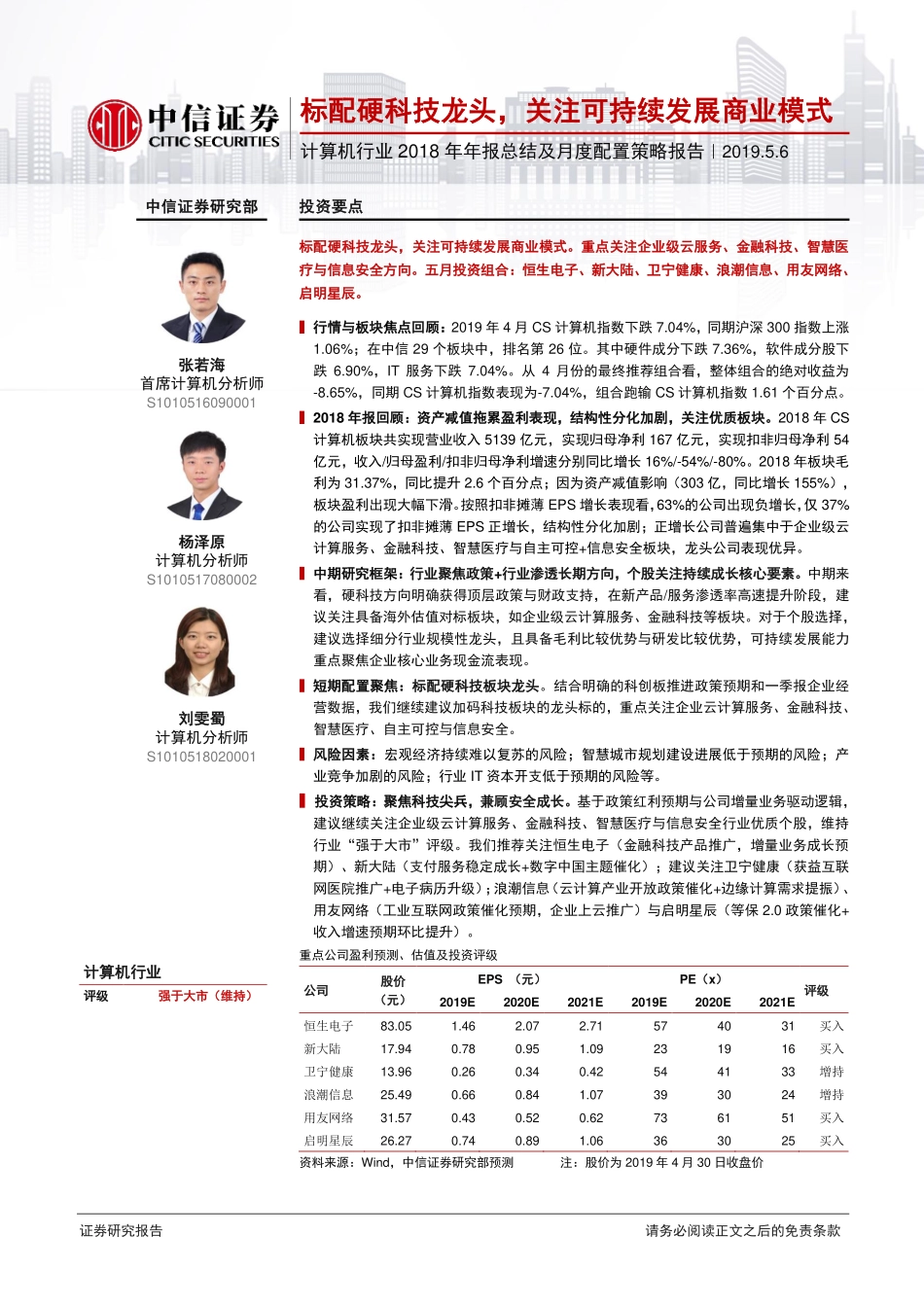

证券研究报告请务必阅读正文之后的免责条款标配硬科技龙头,关注可持续发展商业模式计算机行业2018年年报总结及月度配置策略报告|2019.5.6中信证券研究部投资要点张若海首席计算机分析师S1010516090001杨泽原计算机分析师S1010517080002刘雯蜀计算机分析师S1010518020001标配硬科技龙头,关注可持续发展商业模式。重点关注企业级云服务、金融科技、智慧医疗与信息安全方向。五月投资组合:恒生电子、新大陆、卫宁健康、浪潮信息、用友网络、启明星辰。▍行情与板块焦点回顾:2019年4月CS计算机指数下跌7.04%,同期沪深300指数上涨1.06%;在中信29个板块中,排名第26位。其中硬件成分下跌7.36%,软件成分股下跌6.90%,IT服务下跌7.04%。从4月份的最终推荐组合看,整体组合的绝对收益为-8.65%,同期CS计算机指数表现为-7.04%,组合跑输CS计算机指数1.61个百分点。▍2018年报回顾:资产减值拖累盈利表现,结构性分化加剧,关注优质板块。2018年CS计算机板块共实现营业收入5139亿元,实现归母净利167亿元,实现扣非归母净利54亿元,收入/归母盈利/扣非归母净利增速分别同比增长16%/-54%/-80%。2018年板块毛利为31.37%,同比提升2.6个百分点;因为资产减值影响(303亿,同比增长155%),板块盈利出现大幅下滑。按照扣非摊薄EPS增长表现看,63%的公司出现负增长,仅37%的公司实现了扣非摊薄EPS正增长,结构性分化加剧;正增长公司普遍集中于企业级云计算服务、金融科技、智慧医疗与自主可控+信息安全板块,龙头公司表现优异。▍中期研究框架:行业聚焦政策+行业渗透长期方向,个股关注持续成长核心要素。中期来看,硬科技方向明确获得顶层政策与财政支持,在新产品/服务渗透率高速提升阶段,建议关注具备海外估值对标板块,如企业级云计算服务、金融科技等板块。对于个股选择,建议选择细分行业规模性龙头,且具备毛利比较优势与研发比较优势,可持续发展能力重点聚焦企业核心业务现金流表现。▍短期配置聚焦:标配硬科技板块龙头。结合明确的科创板推进政策预期和一季报企业经营数据,我们继续建议加码科技板块的龙头标的,重点关注企业云计算服务、金融科技、智慧医疗、自主可控与信息安全。▍风险因素:宏观经济持续难以复苏的风险;智慧城市规划建设进展低于预期的风险;产业竞争加剧的风险;行业IT资本开支低于预期的风险等。▍投资策略:聚焦科技尖兵,兼顾安全成长。基于政策红利预期与公司增量业务驱动逻辑,建议继续关注企业级云计算服务、金融...