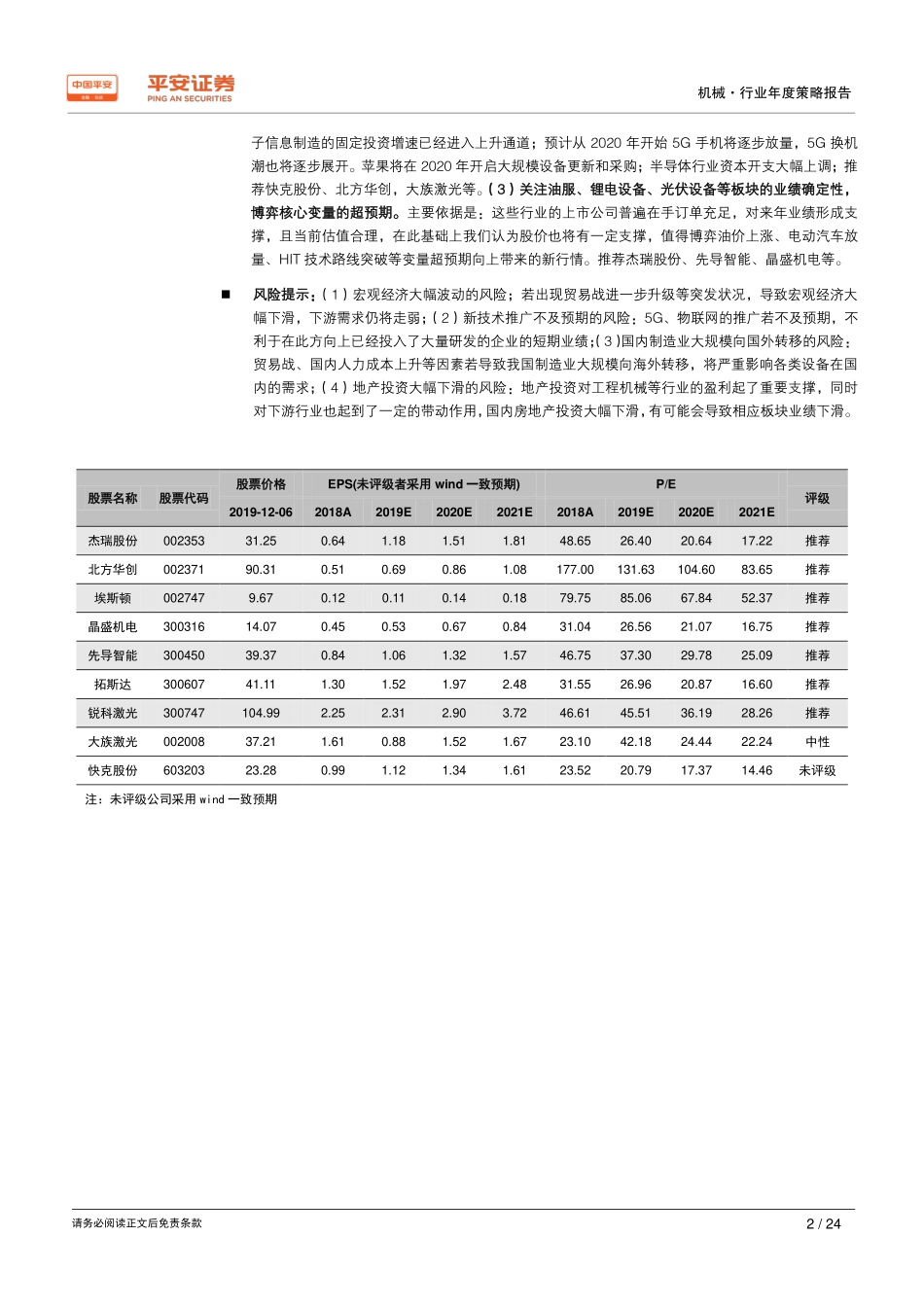

机械行业2020年度策略报告智能制造:18、19深蹲,20、21准备起跳行业年度策略报告行业报告机械2019年12月11日请务必阅读正文后免责条款强于大市(上调)行情走势图相关研究报告《行业动态跟踪报告*机械*行业利润增速放缓,油服、光伏设备盈利趋势改善》2019-11-04《行业专题报告*机械*智能制造行业全景图——半导体设备篇》2019-10-17《行业动态跟踪报告*机械*第21届工博会顺利召开,产业动态最新跟踪》2019-09-22《行业专题报告*机械*电动车产业链全景图——锂电设备篇》2019-09-02《行业专题报告*机械*高效电池生产设备产业链梳理》2019-08-07证券分析师胡小禹投资咨询资格编号S1060518090003021-38643531HUXIAOYU298@PINGAN.COM.CN吴文成投资咨询资格编号S1060519100002021-20667267WUWENCHENG128@PINGAN.COM.CN2020年看好科技类通用设备、3C自动化等行业的复苏:我们对2020年的主要判断是,随着工业产成品库存增速逐渐来到底部,国内的库存周期很可能在2020年的某个时间点迎来拐点,利好通用设备的需求企稳。目前制造业的盈利增速和投资增速整体在低位徘徊,但从趋势上看,进一步大幅下探可能性不大,从结构上看,电子信息制造业、家具制造业等已率先进入回升通道,随着5G技术的进一步推广,来年电子信息制造业的盈利和投资仍然乐观。此外地产竣工增速预将回升,有望进一步带动库存周期走出底部。2019行情回顾,工程机械领跑,机器人遭遇滑铁卢:(1)股价:年初至12月6日,申万机械指数上涨16.66%,跑输沪深300指数12.96PP;工程机械表现最佳,上涨59.17%,分别跑赢沪深300、申万机械29.55PP、42.51PP;工业机器人板块上涨17.27%,跑输沪深300指数12.35PP;(2)盈利:全行业前三季度收入同比增长8.57%,净利润同比增长14.54%,机械基础件、工程机械表现最佳,净利润分别同比增长372.94%、80.53%;(3)估值:截至2019年12月10日,机械行业整体PE(TTM)25.1倍,整体PB(LF)1.96倍,长期来看仍在较低位置。来年库存周期已到底部区域,补库行情有望开启:工业产成品库存增速已接近经验性底部,多数因素或已现向上态势,或在底部盘整。(1)从指标上来看,国内工业企业产成品库存增速跌至0.8%,前轮周期最低点-1.0%,最高点11.0%,当前已接近经验性底部;(2)宏观经济环境方面,全球进入协同降息节奏,全球PMI已经回升,国内PMI在11月份也出现反弹迹象达50.2,10月为49.3;(3)制造业盈利方面,整体仍在底部盘整,但电子信息制造业、...