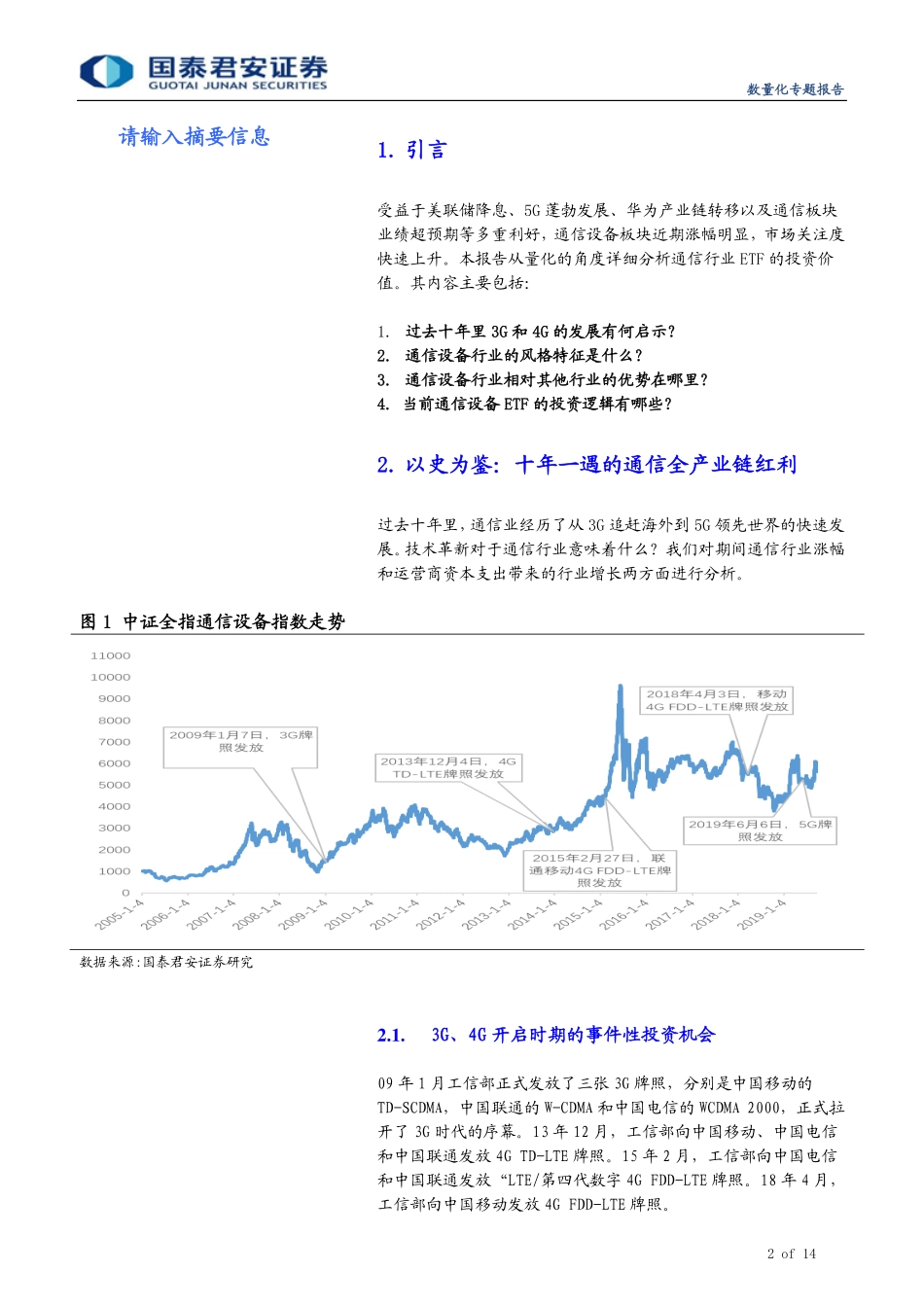

请务必阅读正文之后的免责条款部分[Table_MainInfo][Table_Title]2019.10.09国泰中证通信设备ETF投资价值量化分析陈奥林(分析师)021-38674835chenaolin@gtjas.com证书编号S0880516100001本报告导读:摘要:[Table_Summary]受益于美联储降息、5G发展、华为产业链转移以及通信板块业绩超预期等多重利好,通信设备板块近期涨幅明显,市场关注度快速上升。本篇报告从量化的角度详细分析通信行业ETF的投资价值。从3G和4G国内发展的经验来看,通信行业指数上涨提前启动,牌照发放后上涨走势继续强化。各方面超预期利好叠加,通信行业有望在未来1-3年进入5G全产业链红利期。从风格角度来看,通信行业有望受益于贝塔风格的反转。指数在流动性、贝塔、市值和成长这四类风格因子上暴露较大敞口,体现为该指数的高流动性、高贝塔、小市值和高成长性的特点。我们预计贝塔风格多头收益未来将大幅提高,通信板块有望从中受益。从收益端来看,通信行业分析师一致预期2年CAGR排名全行业第一。行业利润和营收在未来两年预计仍将继续保持30%左右高速增长。从风险端来看,技术壁垒保证了未来盈利的稳定性。通信行业整体竞争力处于市场领先位置。伴随行业结构的优化以及行业集中度的提升,细分行业龙头的竞争优势能够保证企业盈利即使在经济下行时仍具韧性。从持仓来看,指数权重股均为细分行业龙头。指数中有十余只成分股深度参与5G产业链,涵盖主设备龙头中兴通讯、传输网设备龙头烽火通信,光模块龙头光迅科技等优质标的,同时涵盖了5G产业链的全部核心环节。从投资者结构来看,当前股权集中度仍处于低位。目前公募基金在通信板块的配置处于2017年以来的最低点,表现为重仓基金的持仓市值占总市值的比例低,且重仓基金数量少。随着5G的蓬勃发展,通信股有望实现盈利能力的持续提高,带动公募基金配置提升。金融工程团队:陈奥林:(分析师)电话:021-38674835邮箱:chenaolin@gtjas.com证书编号:S0880516100001杨能:(分析师)电话:021-38032685邮箱:yangneng@gtjas.com证书编号:S0880519080008黄皖璇:(分析师)电话:021-38677799邮箱:huangwangxuan@gtjas.com证书编号:S0880518110002殷钦怡:(分析师)电话:021-38675855邮箱:yinqinyi@gtjas.com证书编号:S0880519080013徐忠亚:(分析师)电话:021-38032692邮箱:xuzhongya@gtjas.com证书编号:S0880519090002[Table_Report]相关报告《SmartBeta交易产品设计及实战应用》2019.09.2...