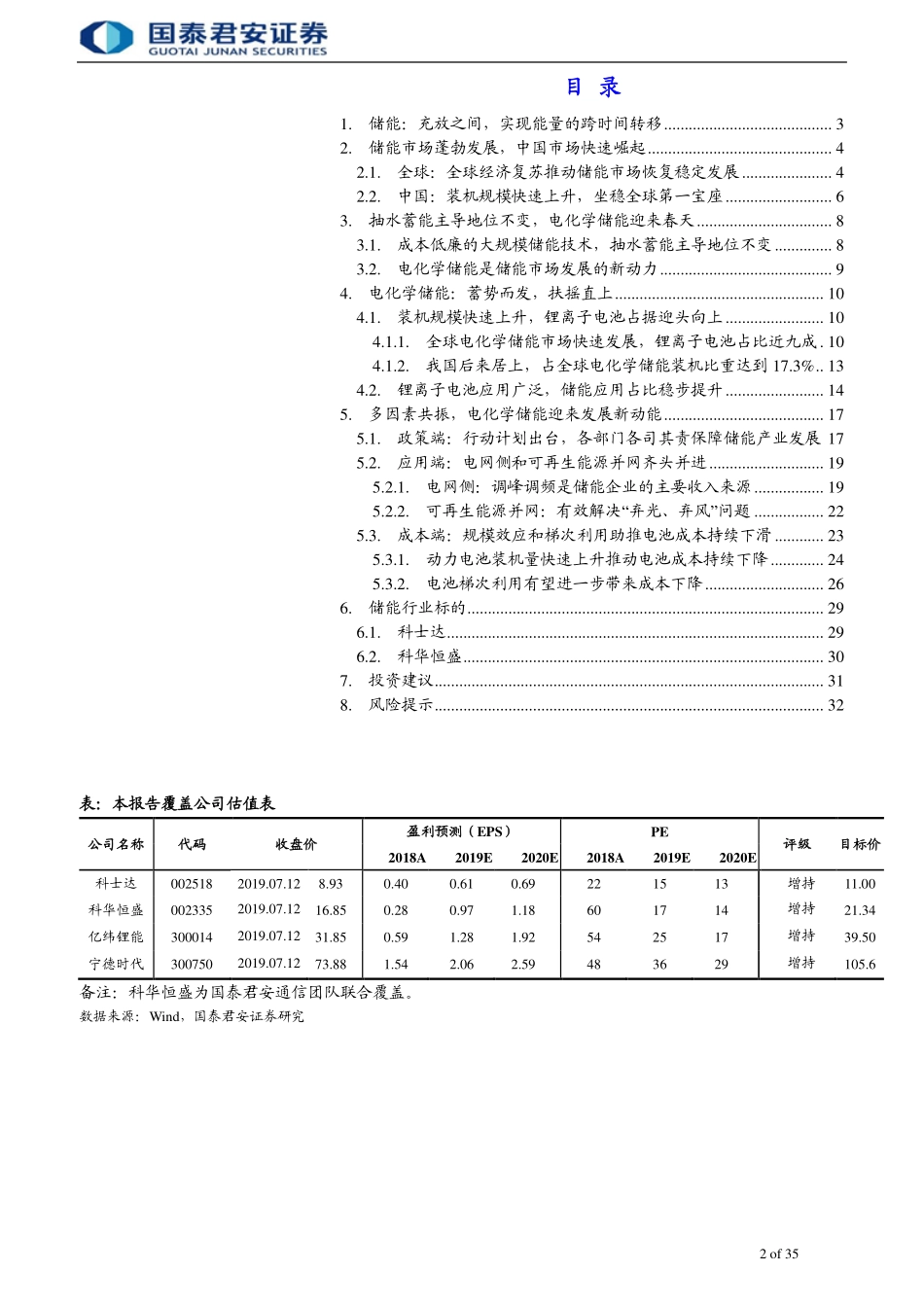

请务必阅读正文之后的免责条款部分[Table_MainInfo][Table_Title0]2019.07.16充放之间,实现能量的跨时间转移——储能行业首次覆盖报告徐云飞(分析师)石岩(研究助理)胥本涛(分析师)0755-239767750755-23976068021-38677826xuyunfei@gtjas.comshiyan019020@gtjas.comxubentao@gtjas.com证书编号S0880517030003S0880117080210S0880518020001本报告导读:我们认为在政策刺激、需求上升和成本下降多因素推动下,以锂电池为代表的电化学储能有望迈向新阶段,行业整体保持快速发展趋势。摘要:[Table_Summary0]行业首次覆盖,增持评级。我们认为目前电化学储能装机占比仍较低,未来随着政策、需求和成本等多方因素拉动,行业整体有望保持快速增长趋势:1)储能产业发展2019-2020年行动计划的出台进一步明确各方职责,保障产业的健康稳定发展;2)可再生能源的并网、大规模充电站的建设以及电网的调峰调频等都将持续拉动储能需求;3)电池的梯次回收利用和新电池价格的下降都将降低储能系统的使用成本,为后续应用打开成长空间。行业首次覆盖,给予增持评级。储能市场持续发展,中国装机规模位列全球第一。截止2018年底全球累计装机规模达到179.1GW,其中抽水蓄能占比达到94.3%,电化学储能装机规模达到6625MW,同比增长126.4%;占储能市场装机规模比重从2017年1.67%提升到2018年的3.70%。从地域分布来看中国装机规模达到31.3GW,占全球装机总量17.3%,位列全球第一。我们认为储能在电网侧、可再生能源并网、用户侧以及分布式等领域应用广泛,而我国也在积极推进能源结构转型,储能+新能源的模式将进一步推动我国储能市场发展,装机规模占比有望持续上升。多因素共振,锂电池储能助推电化学储能装机规模快速上升。2018年我国电化学储能装机规模达到1072.7MW,占总装机规模比重为3.43%,其中锂电池储能占比超过70%。我们认为应用端的快速推广和成本端的持续将推动锂电池储能的快速发展:1)应用端:锂电池储能在用户侧、电网侧和可再生能源并网端应用较为平均,随着国网、南网加大储能在电网侧的应用,光伏、风电等可再生能源装机量的上升以及新能源汽车充电桩数量的上升都将持续拉动国内储能需求。2)成本端:电池占储能系统成本超过50%,我们认为新能源汽车动力电池的回收梯次利用,以及原材料价格下滑、产品技术成熟以及规模效应都将带来电池成本的下降,从而降低储能系统的使用成本。投资建议:我们认为2018年是电化学储能储能的元年,随...